Источник: Определение ВС от 20.05.2024 N 305-ЭС19-19610(25)

Информация для: работодателей

Верховный Суд рассмотрел спор работодателя и налоговой инспекции. Компания в рамках ст. 236 ТК РФ выплатила работникам компенсацию за задержку зарплаты (проценты), но НДФЛ и страховые взносы на эту сумму не начислила.

Содержание

Суд первой инстанции встал на сторону компании, указав, что компенсация — это вид материальной ответственности работодателя перед работниками. Поэтому она не должна облагаться НДФЛ и взносами.

А вот судьи апелляционной и кассационной инстанций пришли к иным выводам:

- Перечень доходов, не облагаемых НДФЛ, содержится в ст. 217 НК РФ. Выплата компенсации за просрочку зарплаты относится к мерам материальной ответственности работодателя за нарушение договорных обязательств перед работниками. Такая компенсация не является возмещением затрат работников, связанных с исполнением ими трудовых обязанностей, и не подпадает под п. 1 ст. 217 НК РФ.

- В базу для страховых взносов не включаются выплаты, перечисленные в ст. 422 НК РФ. Проценты за задержку зарплаты не упомянуты в этой статье.

Вердикт Верховного Суда: НДФЛ и взносы с компенсации нужно начислить.

Получите понятные самоучители 2024 по 1С бесплатно:

Отметим, что такой же позиции в последнее время придерживаются и чиновники (письма Минфина от 27.05.2022 N 03-04-06/50079 и от 27.12.2022 N 03-4-06/128254, ФНС от 26.01.2023 N БС-4-11/850@). При этом раньше подход был иной.

В 1С ЗУП

В ЗУП 3.1 есть возможность настроить обложение компенсации НДФЛ и взносами по собственному усмотрению.

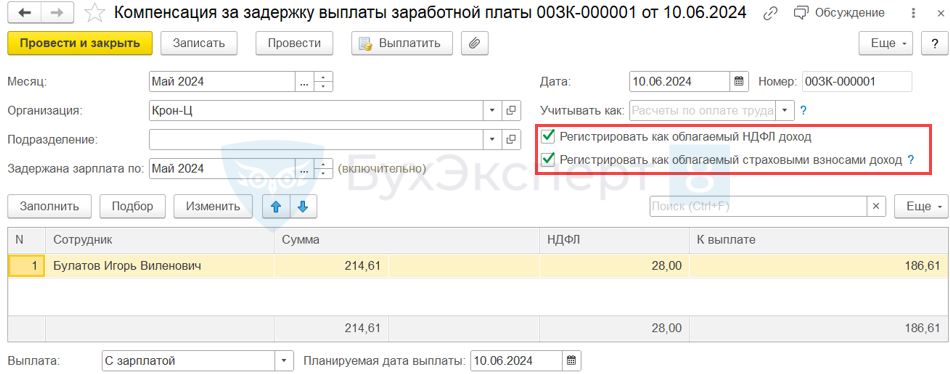

Для этого в документе Компенсация за задержку выплаты зарплаты (Выплаты – Компенсация за задержку зарплаты) предусмотрены флажки Регистрировать как облагаемый страховыми взносами доход и Регистрировать как облагаемый НДФЛ доход.

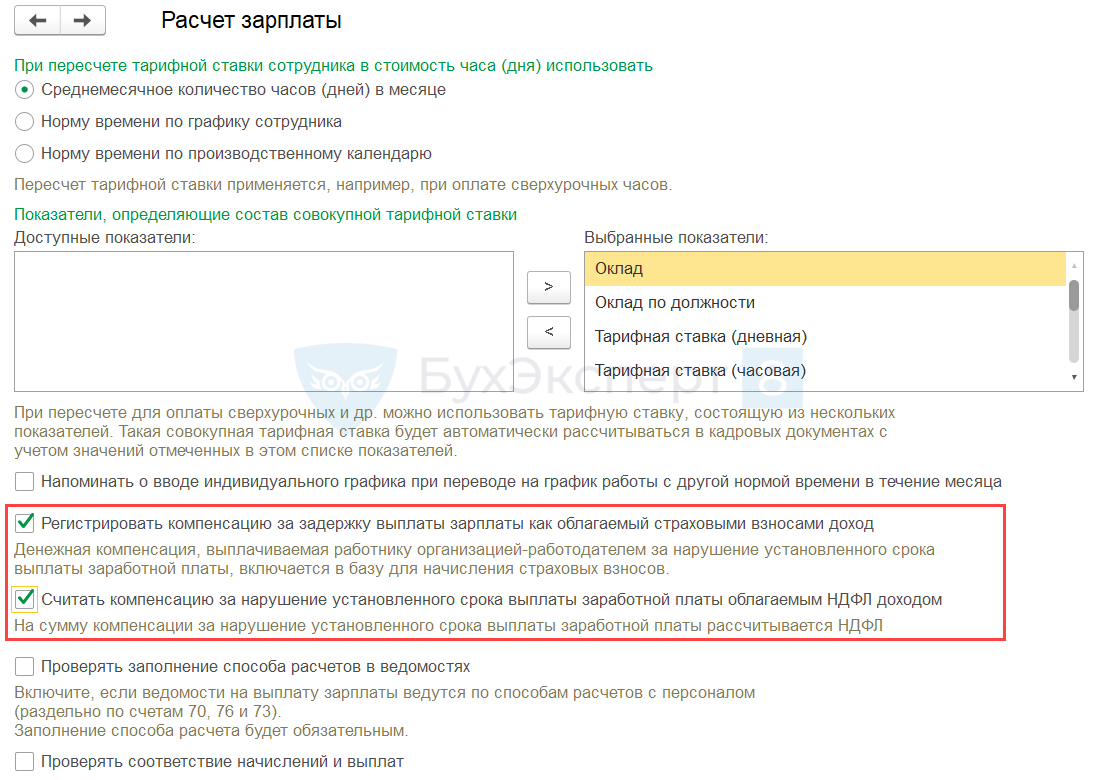

Эти флажки по умолчанию заполняются из настроек расчета зарплаты (Настройка — Расчет зарплаты)

Подробнее о расчете компенсации в ЗУП 3.1 – в статье Компенсация за задержку выплаты зарплаты.

В 1С БП

Компенсация за задержку зарплаты облагается НДФЛ и взносами.

В 1С:БП для регистрации компенсации за задержку зарплаты используем документы:

- Операция, введенная вручную с проводками по начислению компенсации, НДФЛ и взносов с нее.

- Операция учета НДФЛ – для регистрации суммы компенсации, исчисленного и удержанного НДФЛ с нее.

- Операция учета взносов – для регистрации суммы компенсации и взносов с нее.

- Списание с расчетного счета / Выдача наличных – для выплаты компенсации.

- Корректировка ЕНС — для передачи удержанного НДФЛ на ЕНС в срок уплаты налога.

Компенсация облагается НДФЛ и взносами.

В 1С:БП для регистрации компенсации за задержку зарплаты используем документы:

- Операция, введенная вручную с проводками по начислению компенсации, НДФЛ и взносов с нее:

- Дт 91.02 — Кт 73.03.

- Дт 91.02 Кт. 68.01.1.

- Дт 91.02 Кт 69.09.

- Дт 91.02 Кт 69.11.

- Операция учета НДФЛ — заполняем вкладки: Доходы, Исчислено по 13 % (30 %) кроме дивидендов, Удержано по всем ставкам по:

- Коду дохода – 4800.

- Категории дохода — Прочие денежные доходы от трудовой деятельности (основная налоговая база).

- Операция учета взносов — заполняем вкладки: Сведения о доходах и Исчислено взносов по:

- Виду дохода — Доходы, целиком облагаемые страховыми взносами.

- Списание с расчетного счета / Выдача наличных с Видом операции — Прочее списание.

- Корректировка ЕНС в срок уплаты НДФЛ с:

- Видом операции — Начисление налога.

- Налог — НДФЛ исчисленный налоговым агентом.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Интересно в этом вопросе поставлена точка, и можно от 1С ожидать, что настройку уберут, или не все так однозначно.