Содержание

Встроенная проверка в 1С

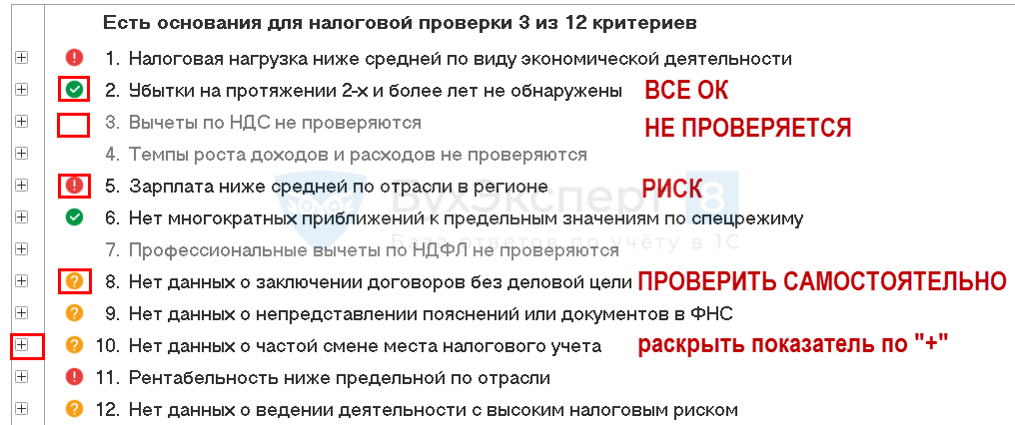

Что происходит

Анализ по 12-ти критериям из Концепции системы планирования выездных налоговых проверок (Приложение N 2 к Приказу ФНС от 30.05.2007 N ММ-3-06/333@).

Проверка в 1С проводится за 1кв, полугодие, 9 мес., год по:

- данным учета и

- регламентированной отчетности в информационной базе.

Откуда это

Где найти

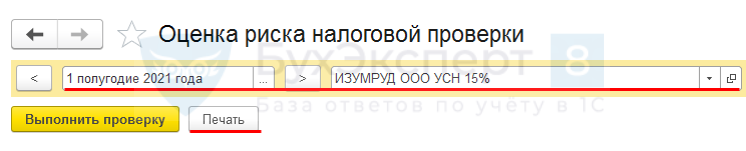

Отчеты – Оценка риска налоговой проверки (с релиза 3.0.38)

В отчете надо выбрать:

Получите понятные самоучители 2024 по 1С бесплатно:

- Период;

- Организацию.

Заполненный отчет можно отправить на Печать

Как читать отчет

Откуда берутся данные

- БУ;

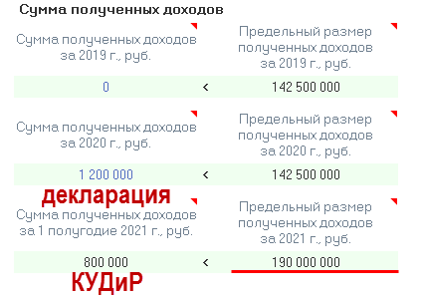

- УСН, если нет декларации – она годовая, то берутся данные учета КУДиР;

- ОСНО, декларация по НДС, декларация по налогу на прибыль;

- Средняя нагрузка – статистика из Приказа ФНС от 30.05.07 N ММ-3-06/333@ за проверяемый год;

- ОКВЭД – основной ОКВЭД из справочника Организации в 1С;

- Численность, зарплата – отчет 4-ФСС.

Если отчетности, на основании которой выполняется Оценка риска налоговой проверки, нет в базе 1С, то ее можно создать и заполнить. Например, отчет 4-ФСС и указать в нем среднесписочную численность работников, зарплату за период отчета. Показатели в отчете интерактивные – их можно расшифровать.

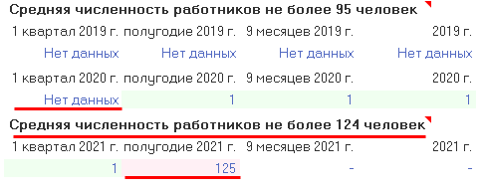

Оценка риска налоговой проверки, пункт 6 (с релиза 3.0.86)

Учитываются лимиты применения УСН (Федеральный закон от 30.07.2020 N 226-ФЗ, ст. 346.13 НК РФ).

Право на УСН теряется с квартала, в котором превышены предельные показатели:

- 200 млн. руб. – по доходам с учетом ежегодной индексации;

- 130 чел. – по средней численности работников.

Средняя численность работников не более 124 человека =

- 130 человек х 95% предельное значение = 123,5;

- Нет данных = нет отчета 4-ФСС в базе 1С.

Сумма полученных доходов 190 000 000 =

Сумма полученных доходов 190 000 000 =

- 200 000 000 х 95% предельное значение;

- Декларация УСН – по году;

- данные КУДиР – внутри года;

- нет розовой заливки – значит

нет приближения к предельному значению, например, ![]()

Наличие или отсутствие показателей риска НЕ является 100% гарантией, что проверку назначат или НЕ назначат. Но это наш «портрет» в глазах ИФНС и наш ориентир для самостоятельного анализа результатов деятельности Организации / ИП. На основании этих рекомендаций можно минимизировать рискованные показатели.

Подготовка к проверке

Признаки подготовки к налоговой проверке

- Посещение инспектором офиса и других помещений:

- проверка юридического адреса;

- визит на склад, на производство и на другие территории;

- Вызов в налоговую:

- на комиссию по убыткам, низкой налоговой нагрузке, невысокой зарплате;

- на допрос;

- Запрос документов

- при камеральной проверке и после нее;

- у покупателей и поставщиков;

- у банка (Приказ ФНС от 30.05.2007 N ММ-3-06/333@, пп. 4 п. 1 ст. 31 НК РФ, п. 2.1 ст. 86 НК РФ, ст. 88 НК РФ, п. 1 ст. 92 НК РФ, ст. 93 НК РФ, ст. 93.1 НК РФ).

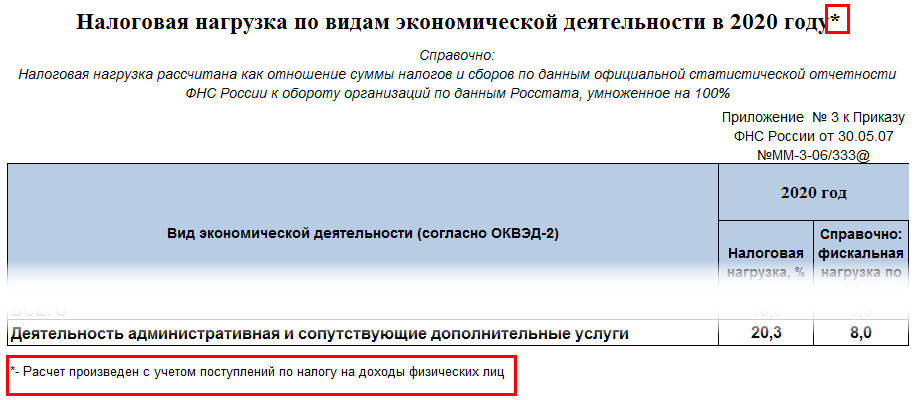

Поступило информационное письмо из ИФНС — значительное отклонение налоговой нагрузки по налогу на прибыль за 9 месяцев от среднеотраслевых индикаторов. На сайте ФНС указано, что налоговая нагрузка рассчитывается, как отношение уплаченных налогов (без агентских платежей: … НДФЛ ….).

Оценка риска налоговой проверки в 1С суммирует НДС и НДФЛ, а «Калькулятор» на сайте ФНС – нет. Почему так происходит и можно ли использовать отчет из 1С для ответа налоговой? Получается это разные сервисы и по расчету дают разные суммы.

Если смотреть Концепцию системы планирования выездных налоговых проверок на сайте Приложение N 3 к Приказу ФНС от 30.05.07 N ММ-3-06/333@). Имеется в виду общая налоговая нагрузка, а не только по налогу на прибыль, как в запросе ИФНС.

Отчет Оценка риска налоговой проверки в 1С рассчитывает общий показатель налоговой нагрузки по Приказу N ММ-3-06/333@.

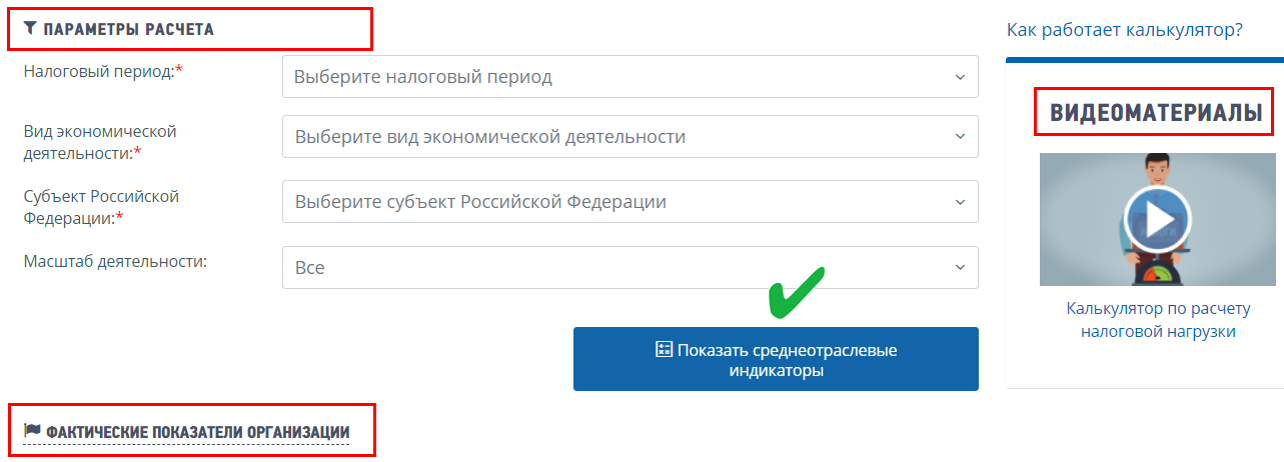

Сервисы ФНС

Не зависит от системы налогообложения

В ответе на письмо ИФНС можно пояснить, что в своей работе по предотвращению налоговых рисков самостоятельно проверяете «12 критериев…» и отклонений по ним нет в т.ч. по критерию 1 – налоговая нагрузка не ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли.

В этом случае приложить свой расчет из 1С, предварительно его проверив т.к. отчет формируется по данным учета и деклараций.

Налоговый калькулятор на сайте ФНС предназначен для расчета в другом разрезе данных и только для организаций на ОСНО

Можно посмотреть видео, как пользоваться Налоговым калькулятором. Он состоит из 2-х блоков – общее и частное

Среднее значение налоговой нагрузки, с которым надо сравнивать свои данные, в

- Концепции системы планирования выездных налоговых проверок, критерий 1 (Приказ ФНС от 30.05.2007 N ММ-3-06/333@);

- Налоговом калькуляторе на сайте ФНС (Письмо ФНС от 12.02.2019 N БА-4-1/2308@),

РАЗНОЕ т.к. формулы расчета по ним отличаются. Сравнивать эти показатели друг с другом нельзя.

См. также:

- Полезные ссылки для работы бухгалтера — ФНС. Другие полезные сервисы

- Все виды проверок, проводимых налоговыми органами. Новшества в осуществлении иных видов контроля

- Рискуете ли вы попасть под выездную налоговую проверку?

- Как проверить налоговую нагрузку компании

- Оценка риска налоговой проверки в 1С и отклонение налоговой нагрузки по налогу на прибыль по данным ИФНС

- [16.07.2021 запись] Расчет налога при УСН за 1 полугодие 2021 в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете