При оформлении документов в 1С могут возникать ошибки во взаиморасчетах с контрагентами. На примере незаполненной аналитики Документы расчетов с контрагентом при корректировке взаиморасчетов мы покажем:

- как искать ошибки, используя отчет Анализ субконто;

- как скорректировать расчеты и исправить ситуацию;

- в каких случаях исправление ошибок требует подачи уточненной декларации по НДС.

Содержание

Выявление ошибки

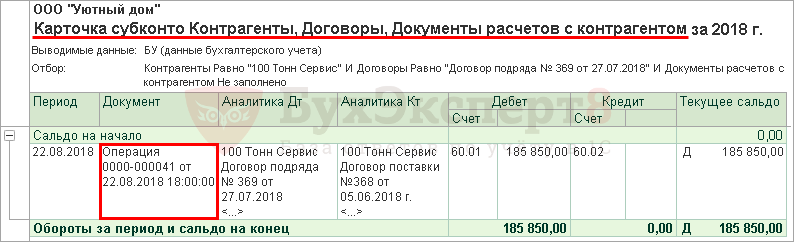

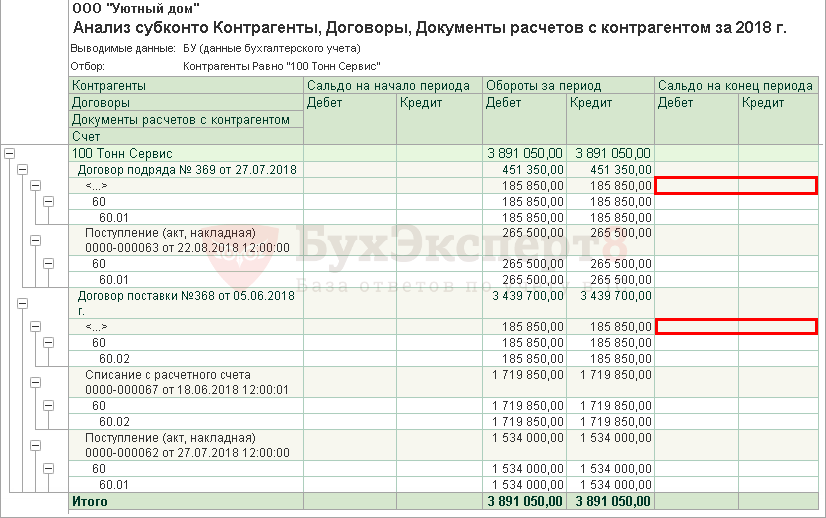

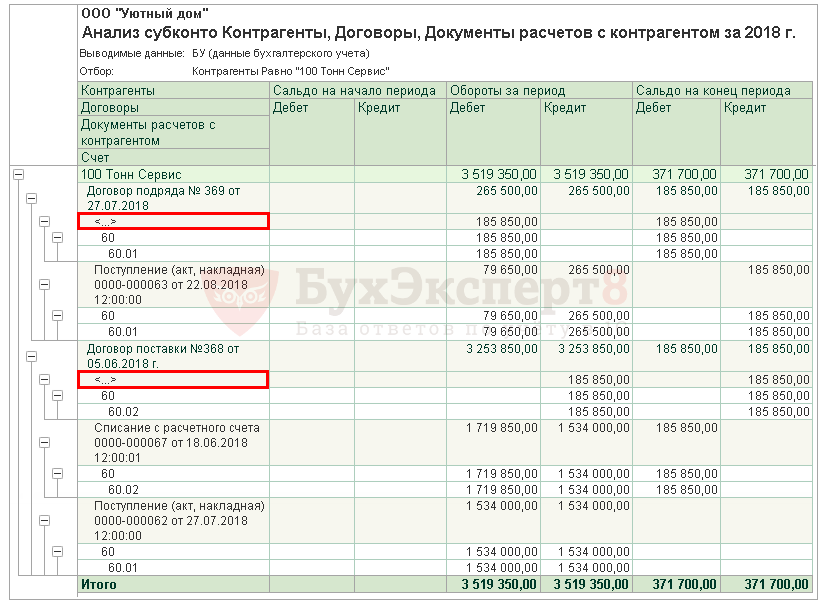

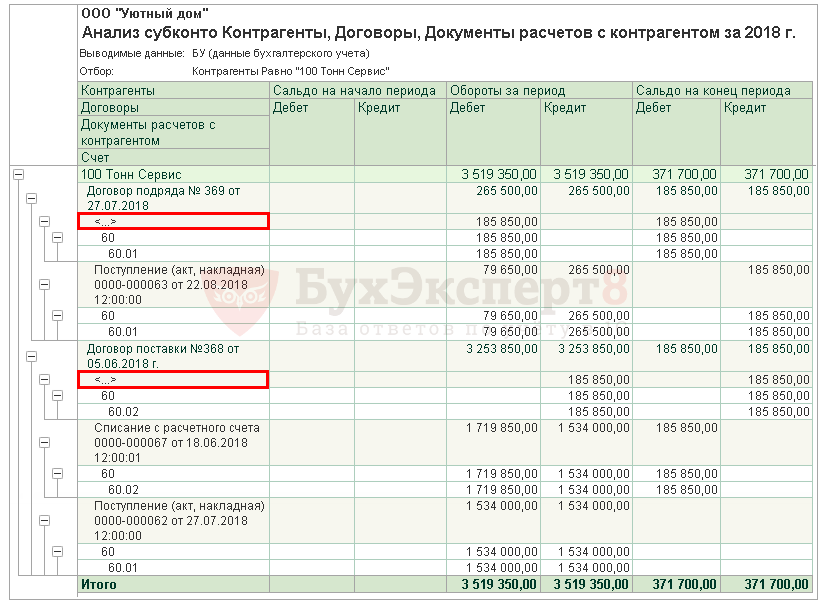

Организация для проверки взаиморасчетов с контрагентом сформировала отчет Анализ субконто по договорам и документам расчетов и обнаружила, что конечное сальдо по Дебету и Кредиту не «схлопнулось».

Следовательно, необходим более детальный разбор взаиморасчетов.

Если отчет Анализ субконто формировать без Субконто Документы расчетов с контрагентом, то из него не будет видно, что присутствуют ошибки по документам, даже если будет установлен флажок Развернутое сальдо.

Поэтому его нужно формировать не только по договорам, но и по Субконто Документы расчетов с контрагентом.

Анализ субконто по контрагенту 100 Тонн Сервис показал, что аналитика по некоторым строкам не заполнена.

Для анализа ошибки и ее последствий перейдем в расшифровку суммы по пустой аналитике двойным нажатием на эту сумму. Откроется отчет Карточка субконто — он отразит все документы, в которых сформированы движения по пустой аналитике.

Некорректный документ можно открыть двойным нажатием по его наименованию в отчете.

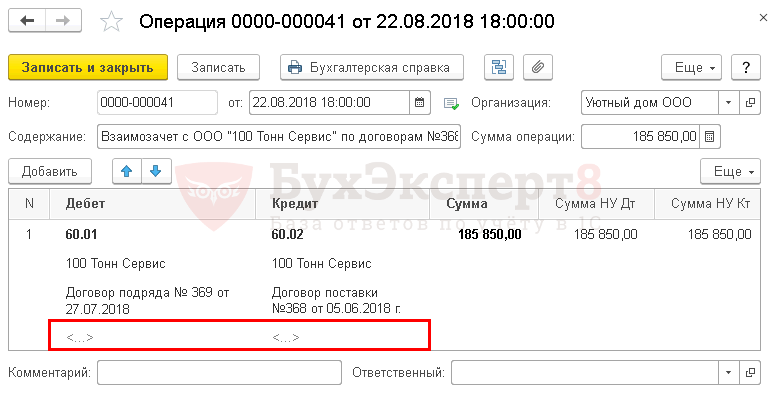

Из данного документа видно, что бухгалтер зачел аванс, перечисленный поставщику ООО «100 Тонн Сервис», по договору № 368 в счет задолженности перед этим же поставщиком по другому договору № 369.

Данная ошибка привела к тому, что в программе:

- не осуществлен автоматический зачет аванса с поставщиком на сумму 185 850 руб. в разрезе документов расчетов;

- НДС при зачете аванса не будет восстановлен автоматически на всю сумму зачета аванса с помощью документа Формирование записей книги продаж: 234 000 руб. вместо 262 350 руб. (1 719 850 руб. (аванс) * 18/118%). Это приведет к недоплате налога на сумму 28 350 руб.

Для исправления подобной ошибки необходимо сначала определить, к какому периоду относится неправильный документ – к «закрытому» или «незакрытому».

Получите понятные самоучители 2024 по 1С бесплатно:

«Закрытым» периодом является период, по которому определен финансовый результат и сдана отчетность.

В 1С не рекомендуется вносить изменения в «закрытый» период или перепроводить в нем документы. Все исправления должны осуществляться в текущем периоде.

Исправление ошибки зависит от момента ее обнаружения:

- Если ошибка обнаружена в периоде некорректного зачета по документам расчетов, то можно:

- дозаполнить документ расчетов в документе Операция, введенная вручную.

PDF Но тогда будьте очень внимательными при выборе нужных документов.

PDF Но тогда будьте очень внимательными при выборе нужных документов. - удалить документ Операция, введенная вручную и воспользоваться документом Корректировка долга вид операции Зачет авансов. Подробнее Неправильный документ в «незакрытом» периоде. В этом случае программа автоматически определит нужные документы.

- дозаполнить документ расчетов в документе Операция, введенная вручную.

- Если период некорректного зачета по документам расчетов «закрыт», то необходимо сразу воспользоваться документом Корректировка долга вид операции Зачет авансов. Подробнее Неправильный документ в «закрытом» периоде.

Неправильный документ в «незакрытом» периоде

Организация заключила с поставщиком ООО «100 Тонн Сервис» договор № 368 от 05.06.2018 на поставку оборудования.

18 июня перечислена 100% предоплата в размере 1 719 850 руб.

27 июля на склад Организации поступило оборудование стоимостью 1 534 000 руб.

В этот же день был заключен с ООО «100 Тонн Сервис» новый договор № 369 от 27.07.2018 на монтаж оборудования, исполнитель приступил к работам.

22 августа стороны подписали акт на выполненные работы по монтажу оборудования на сумму 265 500 руб.

22 августа переплату по договору поставки № 368 от 05.06.2018 было решено зачесть в счет монтажных работ по договору № 369 от 27.07.2018 на сумму 185 850 руб., что подтверждено актом взаимозачета.

23 августа Организацией перечислен остаток за монтажные работы в размере 79 650 руб. по договору № 369 от 27.07.2018.

30 сентября бухгалтер сформировал отчет Анализ субконто и обнаружил ошибку: при проведении переноса оплаты с одного договора на другой была не заполнена аналитика Документы расчетов с контрагентом.

Шаг 1. Исправление ошибки

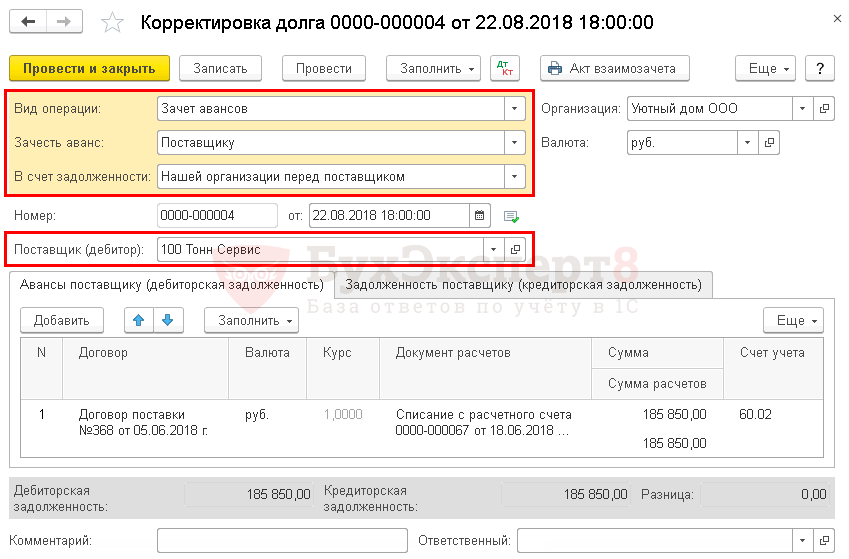

Корректировку расчетов с контрагентом лучше всего в программе оформлять специальным документом Корректировка долга, а не документом Операция, введенная вручную. В этом случае исключаются ошибки в документах расчетов с контрагентом. Поэтому мы рекомендуем удалить документ Операция, введенная вручную и сформировать документ Корректировка долга вид операции Зачет авансов в разделе Покупки – Расчеты с контрагентами – Корректировка долга.

В шапке документа указывается:

- Зачесть аванс — Поставщику;

- В счет задолженности — Нашей организации перед поставщиком;

- Поставщик (дебитор) — 100 Тонн Сервис, т. е. поставщик, по которому «схлопывается» развернутое сальдо по документам расчетов.

По кнопке Заполнить заполнятся вкладки Авансы поставщику (дебиторская задолженность) и Задолженность поставщику (кредиторская задолженность).

На вкладке Авансы поставщику (дебиторская задолженность) указывается:

- Договор — договор с поставщиком, по которому завис незачтенный аванс;

- Документ расчетов — документ, по которому перечислен аванс поставщику;

- Сумма — остаток аванса перед поставщиком;

- Сумма расчетов — сумма аванса перед поставщиком, которая будет зачтена в счет выполненных работ по монтажу оборудования;

- Счет учета — 60.02 «Расчеты по авансам выданным: счет учета аванса перед поставщиком, счет учета дебиторской задолженности.

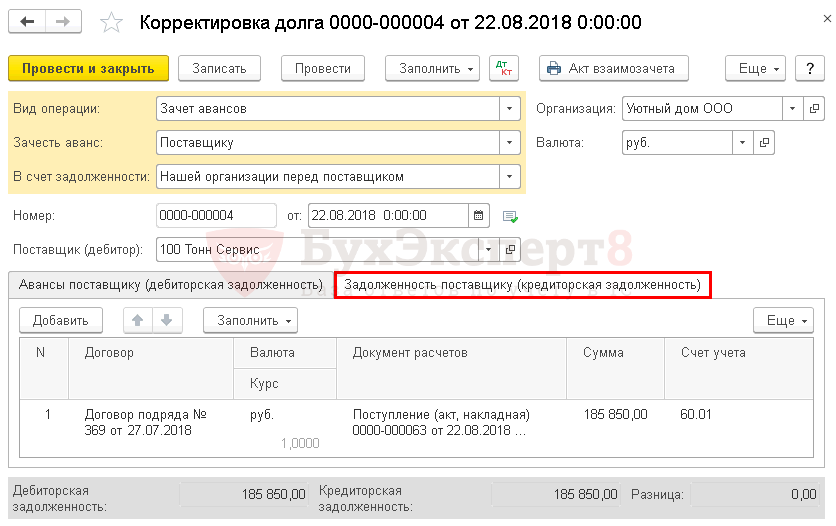

На вкладке Задолженность поставщику (кредиторская задолженность) указывается:

- Договор — договор с поставщиком на работы по монтажу оборудования, по которому не прошел зачет аванса, оплаченному по договору поставки;

- Документ расчетов — документ, по которому, выполнены работы;

- Сумма —сумма выполненных работ, по которой должен быть зачет аванса;

- Счет учета — 60.01 «Расчеты с поставщиками и подрядчиками»: счет учета задолженности перед поставщиком, счет учета кредиторской задолженности.

Проводки по документу

Документ формирует проводку:

- Дт 60.01 Кт 60.02 — зачет аванса по договору поставки № 368 от 05.06.2018 в счет выполненных работ по договору № 369 от 05.06.2018.

Шаг 2. Контроль

Сформируем отчет Анализ субконто после корректного оформления операции взаимозачета по договорам:

Из отчета видно, что с помощью типового документа Корректировка долга вся аналитика заполнена корректно и конечное сальдо по документам расчетов отсутствует.

Подробнее Как осуществить перенос аванса с одного договора на другой?

Шаг 3. Восстановление НДС с зачтенных авансов

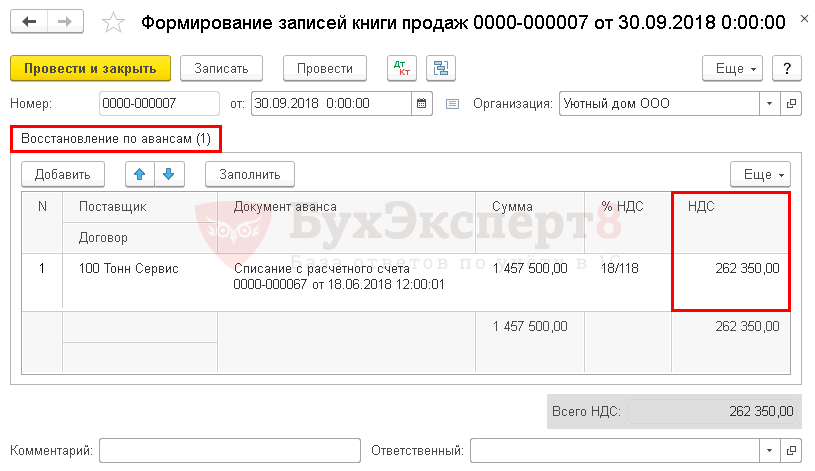

Заполним документ Формирование записей книги продаж в разделе Операции – Закрытие периода – Регламентные операции по НДС.

На вкладке Восстановление по авансам сумма НДС заполнится корректно в размере 262 350 руб. — 1 719 850 руб. (аванс) * 18/118%.

Проводки по документу

Документ формирует проводку:

- Дт 76.ВА Кт 68.02 — НДС восстановлен в полной сумме в результате зачета аванса.

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. ![]() PDF

PDF

Шаг 4. Представление декларации по НДС

В декларации по НДС сумма НДС, подлежащая восстановлению, отражается:

В Разделе 3 стр. 080 «Суммы налога, подлежащие восстановлению, всего», стр. 090 «Суммы налога, подлежащие восстановлению…»: ![]() PDF

PDF

- сумма НДС, подлежащая восстановлению.

В Разделе 9 «Сведения из книги продаж»:

- авансовый счет-фактура полученный, код вида операции «21».

Неправильный документ в «закрытом» периоде

Организация заключила с поставщиком ООО «100 Тонн Сервис» договор № 368 от 05.06.2018 на поставку оборудования.

18 июня перечислена 100% предоплата в размере 1 719 850 руб.

27 июля на склад Организации поступило оборудование стоимостью 1 534 000 руб.

В этот же день был заключен с ООО «100 Тонн Сервис» новый договор № 369 от 27.07.2018 на монтаж оборудования, исполнитель приступил к работам.

22 августа стороны подписали акт на выполненные работы по монтажу оборудования на сумму 265 500 руб.

22 августа переплату по договору поставки № 368 от 05.06.2018 было решено зачесть в счет монтажных работ по договору № 369 от 27.07.2018 на сумму 185 850 руб., что подтверждено актом взаимозачета.

23 августа Организацией перечислен остаток за монтажные работы в размере 79 650 руб. по договору № 369 от 27.07.2018.

31 октября бухгалтер сформировал отчет Анализ субконто и обнаружил ошибку: при проведении переноса оплаты с одного договора на другой была не заполнена аналитика Документы расчетов с контрагентом. Отчетность по НДС за III квартал сдана. НДС с аванса восстановлен в размере 234 000 руб. вместо 262 350 руб.

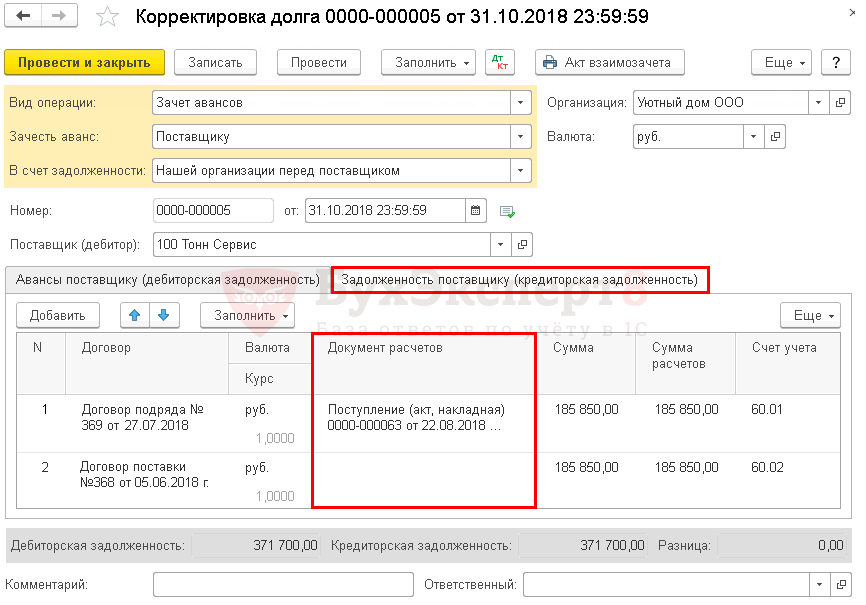

Шаг 1. Исправление ошибки

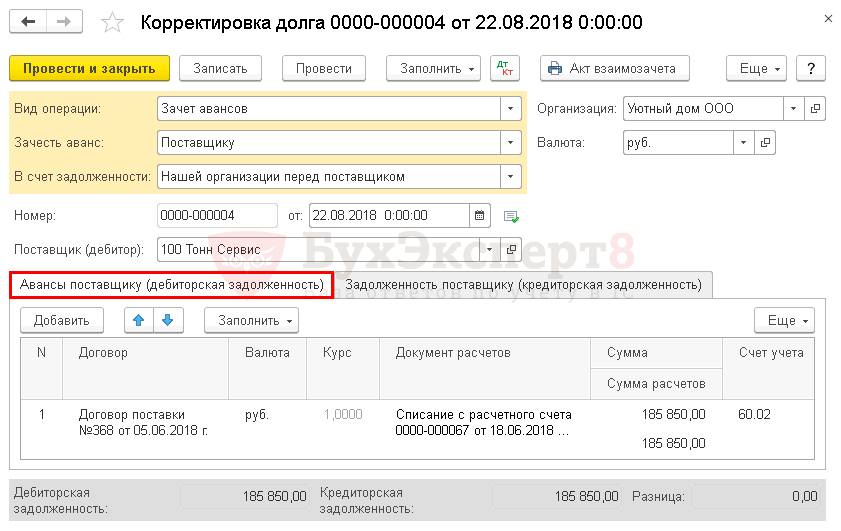

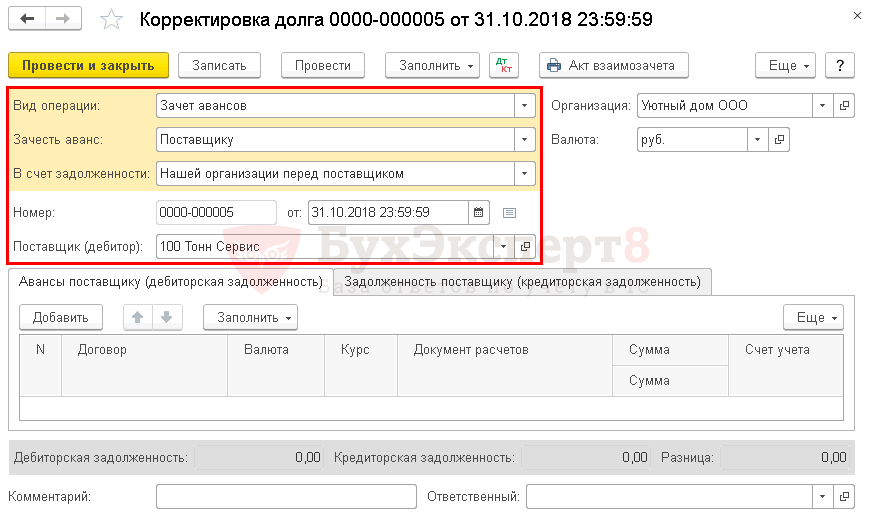

Поскольку период закрыт, документ Операция, введенная вручную не рекомендуется удалять. Поэтому сразу формируем документ Корректировка долга вид операции Зачет авансов в разделе Покупки – Расчеты с контрагентами – Корректировка долга.

В шапке документа указывается:

- Зачесть аванс — Поставщику;

- В счет задолженности — Нашей организации перед поставщиком;

- Поставщик (дебитор) — 100 Тонн Сервис, т. е. поставщик, по которому «схлопывается» развернутое сальдо по документам расчетов.

По кнопке Заполнить заполнятся вкладки Авансы поставщику (дебиторская задолженность) и Задолженность поставщику (кредиторская задолженность) строками:

- для взаимозачета;

- для исправления ошибки в закрытом периоде с пустой аналитикой Документы расчетов с контрагентом в графе Документ расчетов.

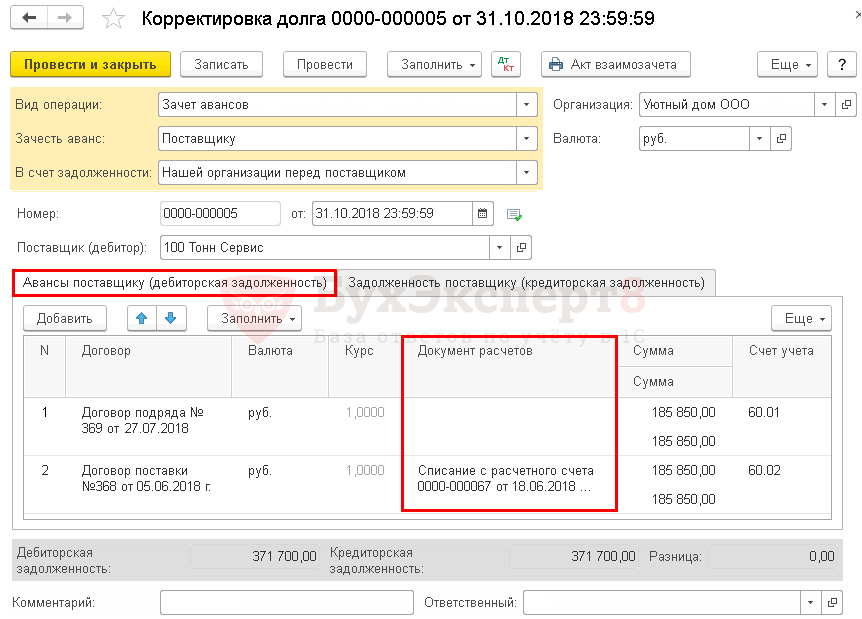

Вкладка Авансы поставщику (дебиторская задолженность).

Вкладка Задолженность поставщику (кредиторская задолженность).

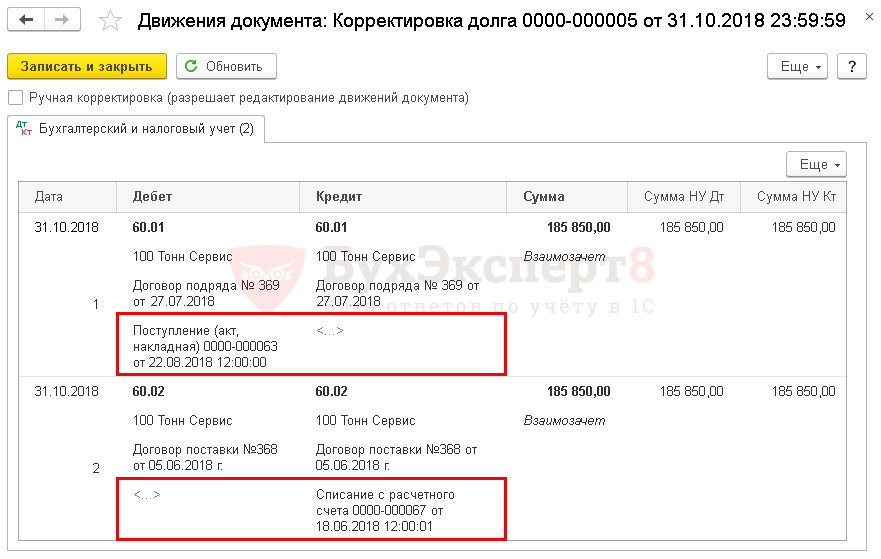

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 60.01 — добавление в аналитику расчетов с контрагентом по счету 60.01 неуказанного ранее документа расчета Поступление (акт, накладная);

- Дт 60.02 Кт 60.02 — добавление в аналитику расчетов с контрагентом по счету 60.02 неуказанного ранее документа расчета Списание с расчетного счета.

Шаг 2. Контроль

Сформируем отчет Анализ субконто после корректировки:

Из отчета видно, что с помощью типового документа Корректировка долга вся аналитика заполнена корректно и конечное сальдо по документам расчетов отсутствует.

Шаг 3. Восстановление НДС с зачтенных авансов через уточненную декларацию

При обнаружении ошибок после сдачи отчетности по НДС исправительные записи в книгу продаж отражаются в дополнительных листах книги продаж за те периоды, в которых допущены ошибки (п. 11 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 N 1137):

- аннулируйте неправильную запись в книге продаж, указав ее со знаком минус в дополнительном листе книги продаж;

- зарегистрируйте правильную запись в дополнительном листе книги продаж;

- доплатите налог и пени в бюджет.

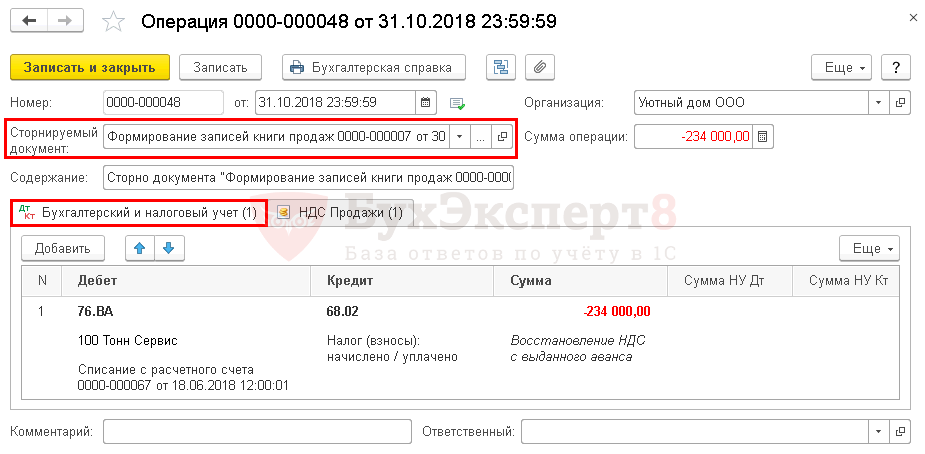

В III квартале в связи с неправильно проведенным взаимозачетом НДС с аванса восстановлен в размере 234 000 руб. вместо 262 350 руб. Поэтому восстановленный НДС в III квартале в размере неправильной суммы (234 000 руб.) необходимо сторнировать.

Выполним сторнирование неправильно восстановленного НДС через документ Операция, введенная вручную вид операции Сторно документа в разделе Операции — Бухгалтерский учет — Операции, введенные вручную.

В документе указывается:

- от — дата исправления ошибки;

- Сторнируемый документ — документ Формирование записей книги продаж, на основе которого выполнено некорректное восстановление аванса.

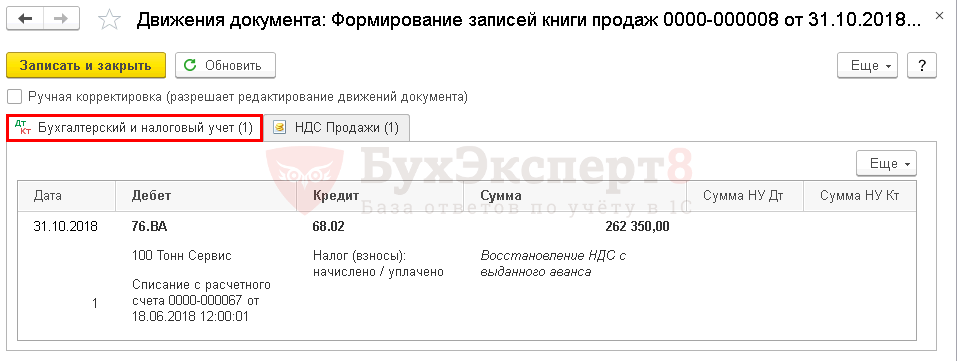

Вкладка Бухгалтерский и налоговый учет заполнится сторнирующими данными документа Формирование записей книги продаж.

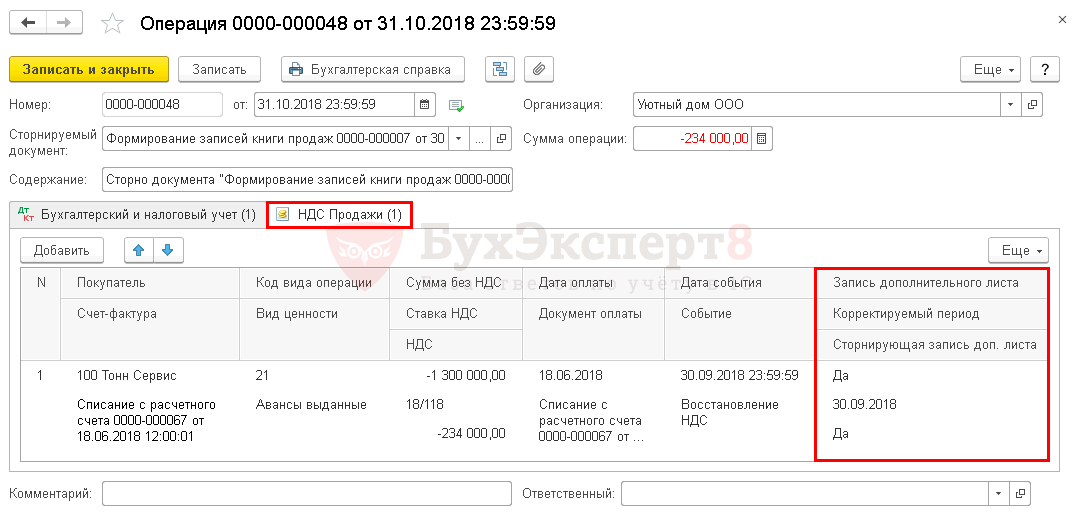

На вкладке НДС Продажи необходимо указать:

- Запись дополнительного листа — Да;

- Корректируемый период — 30.09.2018: последний день, в котором должен быть восстановлен НДС с аванса;

- Сторнирующая запись доп.листа — Да.

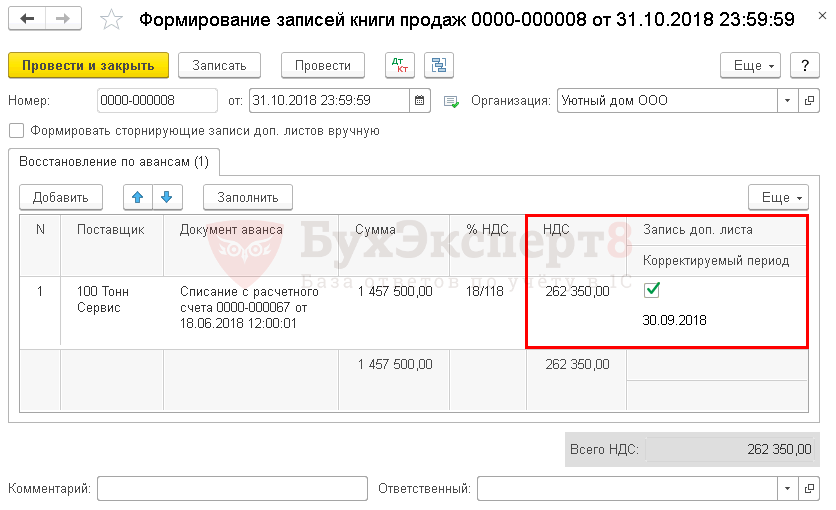

Далее необходимо заполнить документ Формирование записей книги продаж в разделе Операции – Закрытие периода – Регламентные операции по НДС.

На вкладке Восстановление авансов сумма НДС заполнится корректно в размере 262 350 руб. — 1 719 850 руб. (аванс) * 18/118%.

Для того чтобы восстановленный НДС отразился в дополнительном листе Книги продаж, необходимо указать:

- флажок Запись доп. листа;

- Корректируемый период — 30.09.2018: последний день, когда должен быть восстановлен НДС в полной сумме зачтенного аванса.

Проводки по документу

Документ формирует проводку:

- Дт 76.ВА Кт 68.02 — НДС восстановлен в полной сумме зачета аванса.

Дополнительный лист Книги продаж можно сформировать с помощью отчета Книга продаж в разделе Отчеты — НДС — Книга продаж ![]() PDF

PDF

Шаг 4. Представление уточненной Декларации по НДС

Прежде чем подавать уточненную декларацию, необходимо п. 4 ст. 81 НК РФ, п. 1 ст. 122 НК РФ).

Налогоплательщик обязан подать уточненную декларацию за период, в котором производилось исправление ошибки. В нашем примере за III квартал:

В титульном листе: ![]() PDF

PDF

- Номер корректировки – 1, т.е. номер уточненной декларации по порядку.

- Налоговый (отчетный) период (код) – 23 «третий квартал», т.е. код периода, за который представляется уточненная декларации.

В Разделе 3 стр. 080 «Суммы налога, подлежащие восстановлению, всего», стр. 090 «Суммы налога, подлежащие восстановлению…»: ![]() PDF

PDF

- сумма НДС, подлежащая восстановлению.

В Разделе 9 Приложение 1 «Сведения из доп. листов книги продаж»:

- авансовый счет-фактура полученный, код вида операции «21».

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете