Получили аванс от покупателя, выписали счет-фактуру. В том же квартале перечислили этому контрагенту аналогичную сумму предоплаты за ТМЦ, получили счет-фактуру на аванс. По итогам квартала провели взаимозачет.

При формировании декларации сумма НДС с поступившего аванса попадает в строки 070 и 170, сумма НДС с перечисленного аванса — в строки 090 и 130.

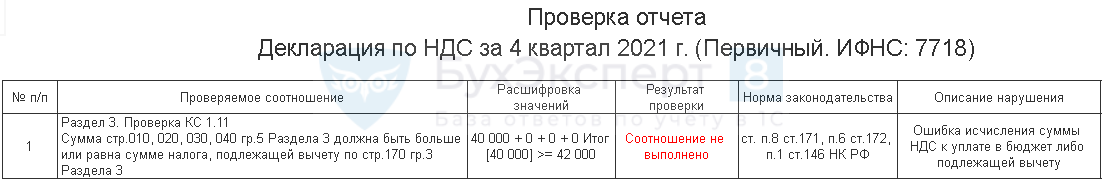

При проверке контрольных соотношений программа пишет, что не соблюдается соотношение «Раздел 3. Проверка КС 1.11 — сумма стр. 010, 020, 030, 040 гр. 5 Раздела 3 должна быть больше или равна сумме налога, подлежащей вычету по стр. 170 гр. 3 Раздела 3».

Считаем, что имеем право на вычет НДС с аванса полученного при таком взаимозачете с учетом Письма Минфина от 01.04.2014 N 03-07-РЗ/1444. По нашему мнению, должна заполняться стр. 120, а не стр. 170 в разделе 3 декларации по НДС. Как заполнить декларацию по НДС с учетом нашей позиции?

Строка 120 раздела 3 декларации по НДС в 1С заполняется на основании данных, отраженных в базе.

По общему правилу в этой строке отражаются в том числе суммы налога, уплаченного с полученных авансов, в случае возврата соответствующих авансовых платежей (п. 5 ст. 171 НК РФ).

Если после уплаты налога с предоплаты аванс возвращен путем перечисления денежных средств покупателю с помощью документа Списание с расчетного счета вид операции — Возврат покупателю, то строка 120 раздела 3 декларации по НДС заполнится автоматически с помощью документ Формирование записей книги покупок.

Вариант, когда возврат аванса на расчетный счет покупателя не производится, а оформляется взаимозачет, в законе не прописан.

Есть различная судебная практика, разъяснения Минфина. Однако часто по одному и тому же вопросу даются противоположные подходы. Поэтому по ситуациям, которые не урегулированы прямой нормой закона, налогоплательщики принимают решение самостоятельно. Есть осторожная, а есть рискованная позиция для тех, кто готов отстаивать свою точку зрения с учетом того или иного разъяснения, в т. ч. в суде.

Получите понятные самоучители 2024 по 1С бесплатно:

По вычету НДС с авансов полученных после проведения взаимозачета есть различные комментарии чиновников, а также могут быть различные варианты взаимозачета: например, Письма Минфина от 31.10.2018 N 03-07-11/78172, от 18.07.2016 N 03-07-11/41972, от 24.11.2016 N 03-07-11/69332, от 25.04.2011 N 03-07-11/109:

- между покупателем и поставщиком;

- между покупателем и покупателем;

- в счет уплаты штрафных санкций, возмещения убытков от расторжения договора, когда по разъяснениям чиновников права на вычет НДС с авансов полученных нет и т. д.

В программе 1С автоматизированы стандартные варианты вычета:

- при зачете аванса после реализации по нему либо возврата;

- когда после зачета аванса производится еще реализация и имеется в виду более распространенный взаимозачет Дт 62.02 Кт 62.02 — аванс по одному договору переносится на другой договор.

Поэтому вам следует проанализировать конкретную операцию, по которой отражен взаимозачет и принимать решение о вычете НДС по ней.

Если принято решение с учетом Письма Минфина от 01.04.2014 N 03-07-РЗ/1444 (принять НДС с авансов полученных к вычету после проведения взаимозачета между покупателем и поставщиком), воспользуйтесь приведенным ниже способом в программе 1С.

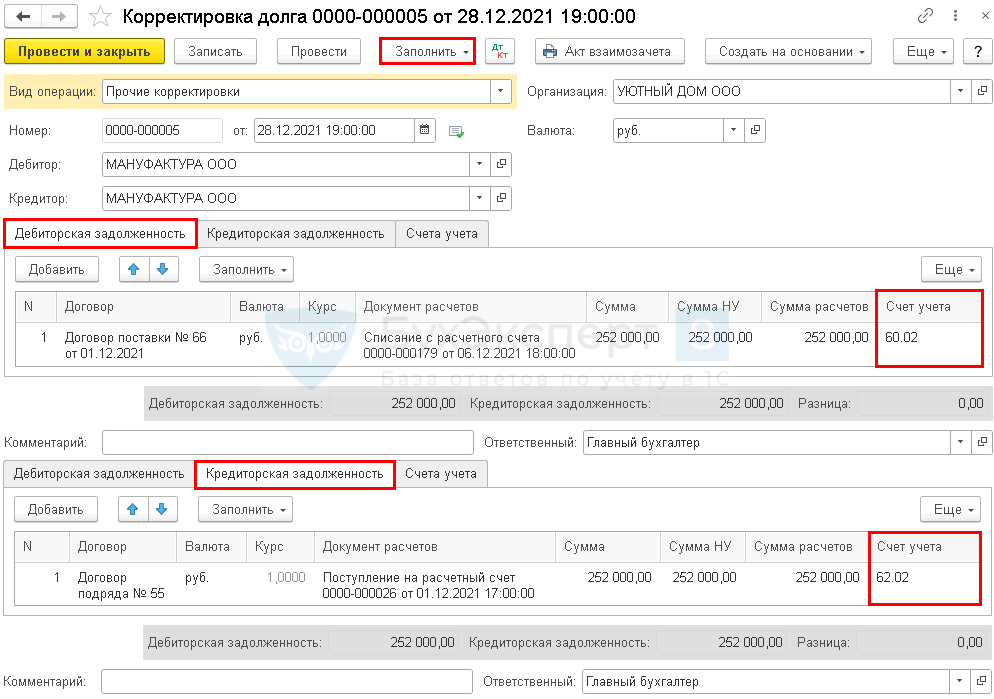

Корректировка долга

Организация перечислила предоплату контрагенту в размере 252 000 руб. (в т. ч. НДС 20%) и получила от него аванс в той же сумме в этом квартале.

По итогам квартала реализации по полученному и выданному авансам не было, решено произвести зачет задолженностей.

Для проведения взаимозачета оформите документ Корректировка долга с видом Прочие корректировки в разделе Продажи или Покупки.

Дебитор и Кредитор — контрагент, с которым проводится зачет авансов.

По кнопке Заполнить в шапке документа табличные части заполните остатками дебиторской и кредиторской задолженности. При необходимости удалите лишние записи.

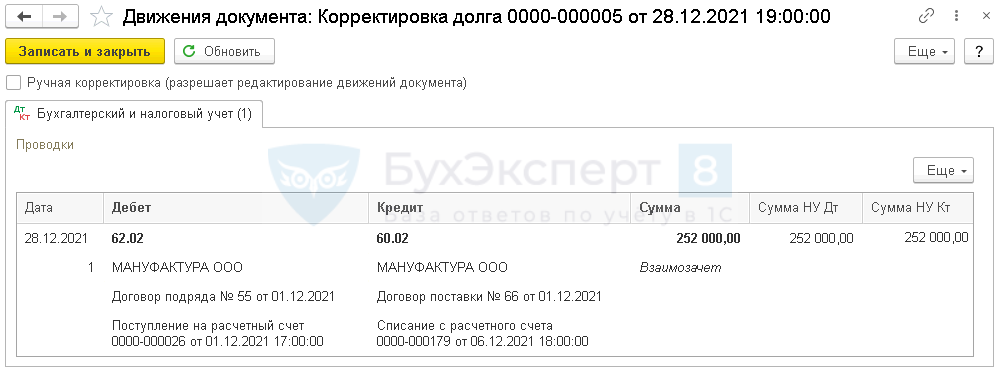

Проводки по документу

Документ формирует проводку по зачету полученного и выданного авансов.

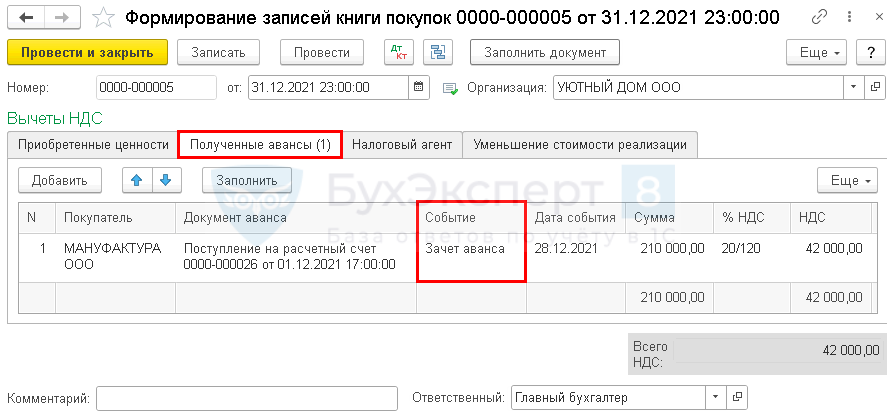

Формирование записей книги покупок

Оформите документы Формирование записей книги продаж и Формирование записей книги покупок в разделе Операции — Регламентные операции НДС в обычном порядке.

В документе Формирование записей книги покупок Событие установлено автоматически Зачет аванса.

При таком варианте в декларации суммы НДС с авансов полученных отражаются: ![]() PDF

PDF

- в Разделе 3:

- стр. 070 «Суммы полученной оплаты…»;

- стр. 170 «Сумма налога, предъявленная налогоплательщику…»;

- в Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный. Код вида операции «02».

Если в декларации сумма НДС по реализации меньше, чем сумма НДС по зачтенному авансу, то отчет не пройдет проверку контрольных соотношений.

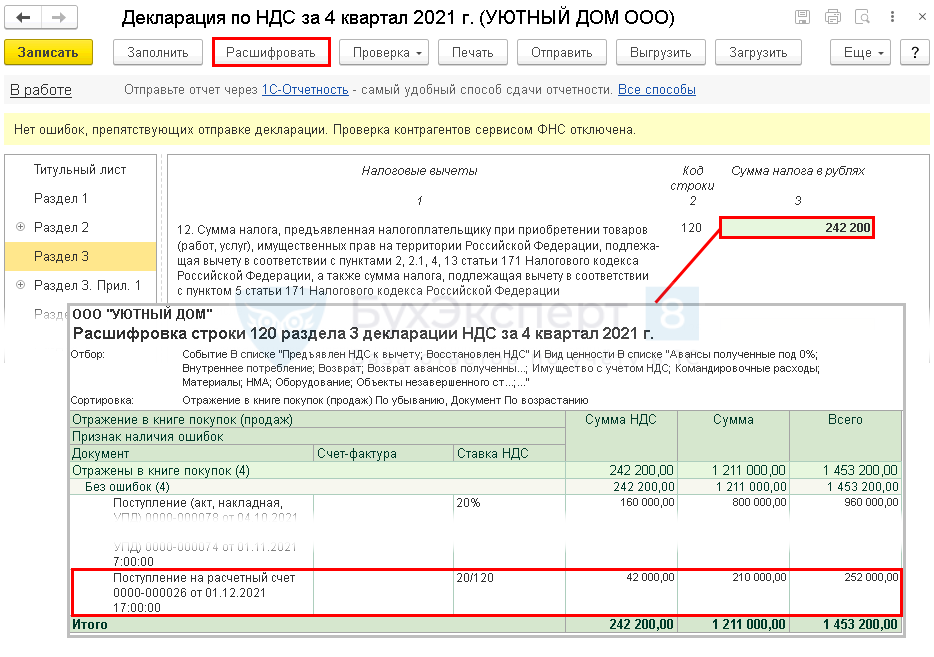

В документе Формирование записей книги покупок измените Событие с Зачет аванса на Возврат аванса.

В поле Комментарий оставьте пометку о ручном изменении, чтобы при повторном автозаполнении документа не удалить эти данные.

При таком варианте в декларации суммы НДС с авансов полученных отражаются: ![]() PDF

PDF

- в Разделе 3:

- стр. 070 «Суммы полученной оплаты…»;

- стр. 120 «Сумма налога, предъявленная налогоплательщику…»;

- в Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный. Код вида операции «02».

Можно внести исправления в декларацию по НДС, но это менее информативно: вручную очистить стр. 170 и нужную сумму перенести в стр. 120. В этом случае также следует оставить комментарий в декларации.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете