В 2019 году мы реализовали товар по договору в у.е. (евро) с условием частичной предоплаты. В 2020 покупатель вернул часть товара. Оформляю документом Возврат товаров от покупателя, но стоимость возвращаемого товара в документе пересчитывается в рубли по курсу на дату возврата. Как настроить документ, чтобы пересчет был по расчетному курсу, установленному на дату реализации?

Содержание

В 2022 — 2024 годах признание положительных курсовых разниц для налога на прибыль производится по мере погашения задолженности (пп. 7.1 п. 4 ст. 271 НК РФ в ред. Закона N 67-ФЗ). Подробнее в статье >>

Нормативное регулирование

БУ. Доходы от реализации определяются в рублях по курсу, в зависимости от условий договора:

- 100% предоплата — на дату оплаты (абз. 3 п. 9 ПБУ 3/2006);

- 100% постоплата — на дату перехода права собственности (п. 6 ПБУ 3/2006);

- смешанная оплата:

- оплаченная часть —на дату предоплаты (абз. 3 п. 9 ПБУ 3/2006);

- неоплаченная часть — на дату реализации (п. 6 ПБУ 3/2006).

НУ. Доходы от реализации признаются на дату перехода права собственности. Авансы, полученные по договору в у.е., на дату реализации не пересчитываются (п. 8 ст. 271 НК РФ).

НДС. Налоговая база по НДС определяется на наиболее раннюю из дат (п. 1 ст. 167 НК РФ):

- день отгрузки;

- день оплаты.

Если перед отгрузкой получен аванс, то оплаченная часть товара уже не пересчитывается по курсу на дату отгрузки, а налоговая база по НДС будет складываться из стоимости, определенной по курсу

- на дату аванса — в части предоплаты;

- на дату отгрузки — в неоплаченной части.

Если договором не установлен особый порядок определения стоимости возвращаемого товара, то она определяется по курсу, примененному на момент отгрузки (п. 2 ст. 317 НК РФ, п. 1 ст. 408 НК РФ, п. 2 ст. 475 ГК РФ).

Получите понятные самоучители 2024 по 1С бесплатно:

БУ. При возврате покупателем товара, проданного ему в прошлом году:

- цена товара отражается в составе прочих расходов (п. 11 ПБУ 10/99);

- себестоимость возвращенного товара включается в состав прочих доходов (п. 7 ПБУ 9/99).

НУ. Возврат товара является не ошибкой, а самостоятельной хозяйственной операцией, и связанные с ним доходы и расходы отражаются в составе внереализационных доходов или расходов в текущем периоде (пп. 1 п. 2 ст. 265 НК РФ, Письмо Минфина РФ от 25.07.2016 N 03-03-06/1/43372).

Учет в 1С

Организация заключила договор с покупателем, выраженный в у.е. (1 у.е. = 1 EUR), на продажу 4 ноутбуков на сумму 1 500 у.е. (в т. ч. НДС 20%).

По договору производится предоплата 50%, после отгрузки — еще 50%. Оплата — в рублях. Сумма по договору определяется на дату оплаты.

23.12.2019 получена предоплата 50% в рублевом эквиваленте (курс 70,00 руб./ EUR).

30.12.2019 отгружены 4 ноутбука Lenovo (курс евро 71,00 руб./ EUR).

08.01.2020 оплачена остальная задолженность (курс 69,00 руб./ EUR).

13.08.2020 2 ноутбука возвращены (курс 79,00 руб./ EUR).

В программе возврат товаров от покупателя можно оформить двумя документами:

- Корректировка реализации;

- Возврат товаров от покупателя.

При возврате товаров, реализованных в прошлом году, лучше воспользоваться документом Корректировка реализации, т. к. он формирует проводки по отражению возврата в соответствии с РСБУ — в прочих доходах и расходах текущего периода.

Подробнее Возврат товара в учете у продавца

Документ Корректировка реализации

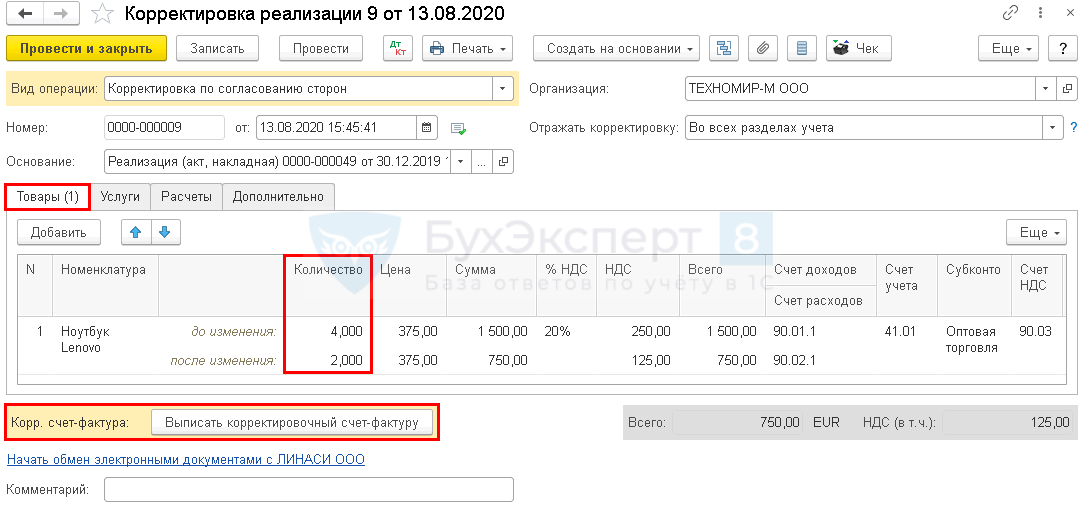

Шаг 1. Создайте документ Корректировка реализации на основании документа Реализация (акт, накладная).

Укажите:

- Вид операции — Корректировка по согласованию сторон;

- Отражать корректировку — Во всех разделах учета.

На вкладке Товары скорректируйте количество в строке после изменения.

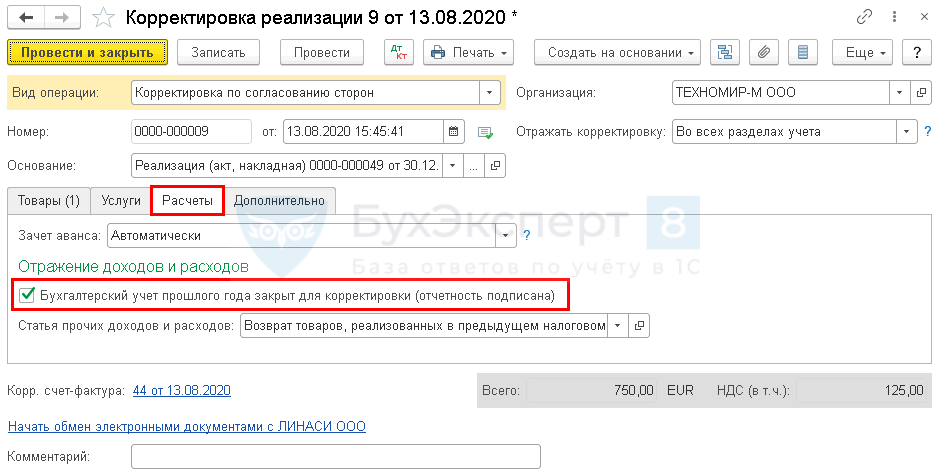

На вкладке Расчеты установите:

- флажок Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана) — все корректировки пройдут в текущем периоде.

- Статья прочих доходов и расходов — Возврат товаров, реализованных в предыдущем налоговом периоде.

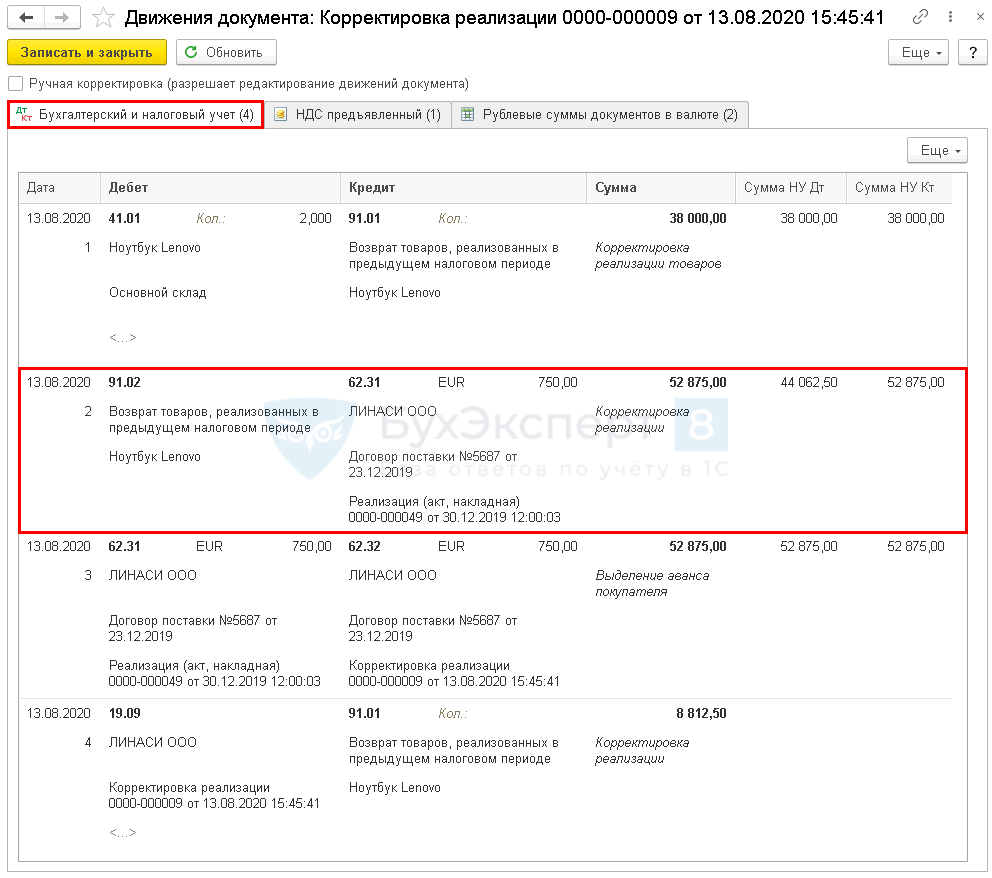

Проводки по документу

Документ формирует проводки:

- Дт 41.01 Кт 91.01 — отражена в доходах себестоимость возвращенных товаров;

- Дт 91.02 Кт 62.32 — отражены расходы на сумму реализации по возвращенным товарам;

- Дт 62.31 Кт 62.32 — скорректированы взаиморасчеты с покупателем;

- Дт 90.03 Кт 19.09 — скорректирован начисленный НДС.

Контроль курса возврата, рассчитанного программой

Стоимость возвращаемого товара в целях расчета НДС должна быть равна его стоимости на дату определения налоговой базы, т. к. при возврате товаров продавцу, вычетам подлежат суммы налога, которые были предъявлены покупателю и уплачены в бюджет при реализации товаров (п. 5 ст. 171 НК РФ).

Для этих целей программа определяет курс, который применялся при реализации возвращаемых товаров.

Дата Наименование Сумма, EUR Курс ЦБ (EUR) Сумма обязательств (руб.) в т.ч. НДС 23 декабря Аванс от покупателя 750,00 70 52 500,00 30 декабря Неоплаченная сумма на момент реализации 750,00 71 53 250,00 Итого реализация: 1 500 105 750,00 Расчетный курс реализации

(Итого реализация в руб./Итого реализация в EUR)70,5 13 августа Возврат от покупателя 750,00 79 Курс возврата: 70,5 52 875,00 Курс возврата соответствует расчетному курсу при реализации товара.

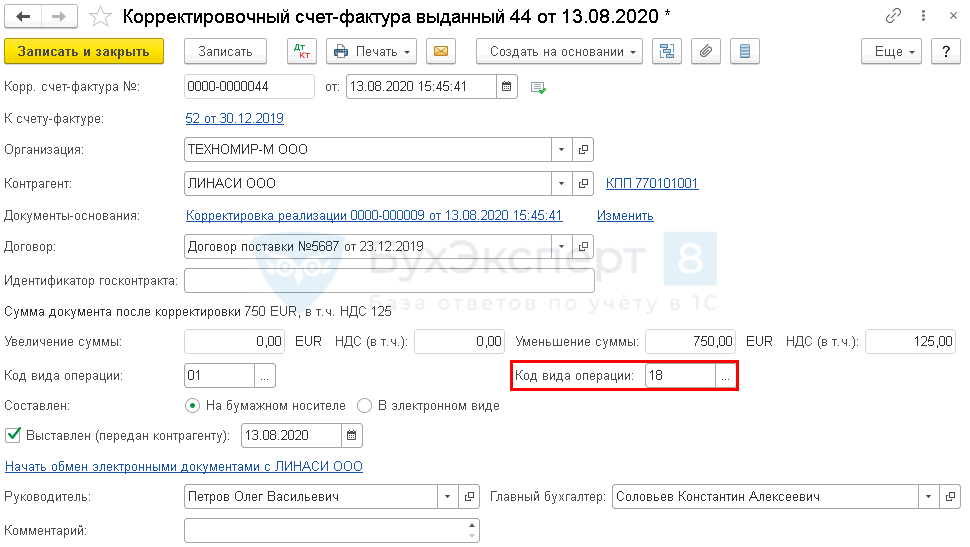

Шаг 2. Создайте корректировочный счет-фактуру (КСФ) по кнопке Выписать корректировочный счет-фактуру внизу документа Корректировка реализации.

Документ Корректировочный счет-фактура выданный автоматически заполняется данными документа Корректировка реализации:

- Код вида операции — 18 «Изменение стоимости отгруженных товаров (работ, услуг) в сторону уменьшения».

Шаг 3. Примите к вычету НДС по КСФ документом Формирование записей книги покупок в разделе Операции — Регламентные операции НДС — Создать — Формирование записей книги покупок.

Подробнее Принятие НДС к вычету при уменьшении суммы реализации

Документ Возврат товаров от покупателя

Документ Возврат товаров от покупателя предпочтительно использовать при возврате товаров, реализованных в текущем году.

Рассмотрим пример, сохранив условия предыдущего, но с другими датами.

Организация заключила договор с покупателем, выраженный в у.е. (1 у.е. = 1 EUR), на продажу 4 ноутбуков на сумму 1 500 у.е. (в т. ч. НДС 20%).

По договору производится предоплата 50%, после отгрузки — еще 50%. Оплата — в рублях. Сумма по договору определяется на дату оплаты.

08.06.2020 получена предоплата 50% в рублевом эквиваленте (курс 70,00 руб./ EUR).

10.06.2020 отгружены 4 ноутбука Lenovo (курс евро 71,00 руб./ EUR).

15.06.2020 оплачена остальная задолженность (курс 69,00 руб./ EUR.

14.08.2020 2 ноутбука возвращены (курс 79,00 руб./ EUR).

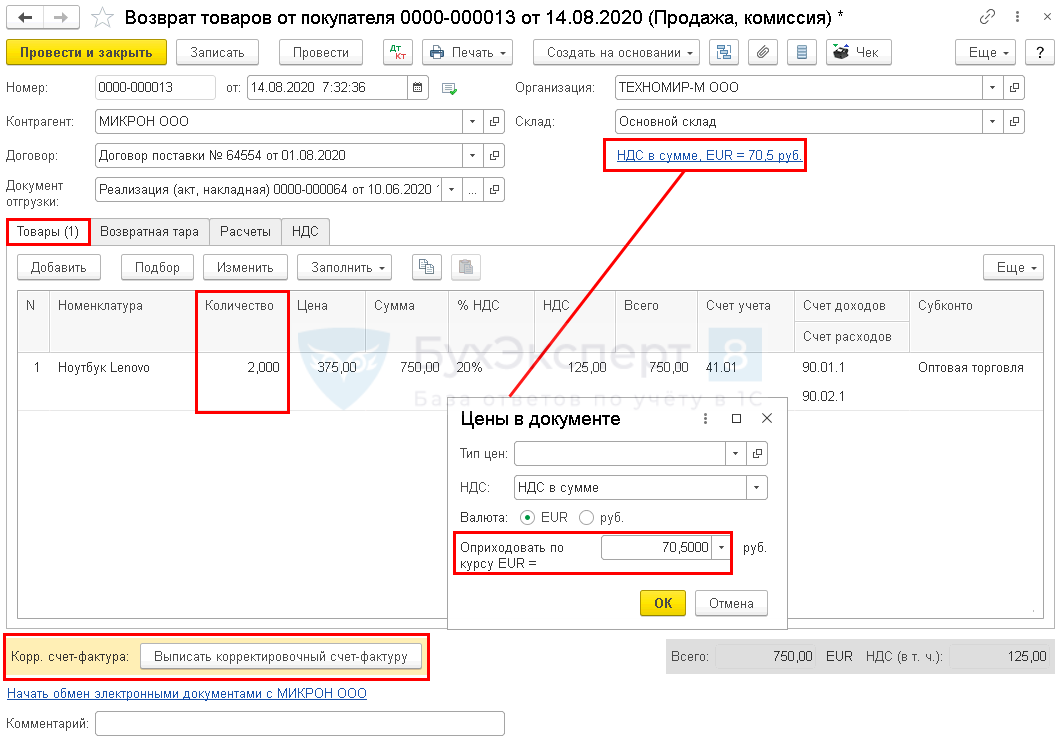

Шаг 1. Создайте документ Возврат товаров от покупателя на основании документа Реализация (акт, накладная).

Укажите:

- На вкладке Товары — количество возвращаемых товаров, в нашем примере 2 шт.;

- По ссылке Цены в документе:

- Оприходовать по курсу …— курс, по которому определялась налоговая база по НДС, в нашем примере 70,50 руб. (автоматически устанавливается курс на дату возврата).

Если курс определялся только по дате отгрузки (и оплаты не было вообще), то курс будет автоматически определен по дате отгрузки

Проводки по документу

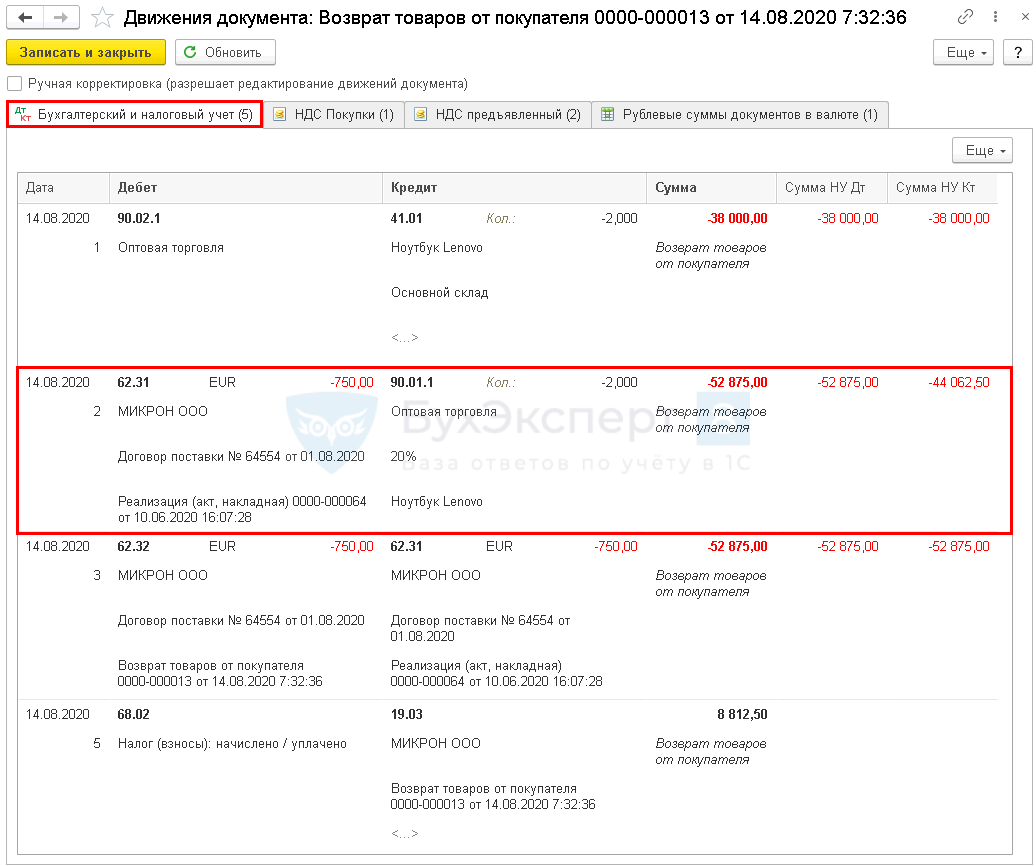

Документ формирует проводки:

- Дт 90.02.1 Кт 41.01 — сторно списания себестоимости товаров;

- Дт 61.31 Кт 90.01.1 — сторно суммы выручки в БУ;

- Дт 62.31 Кт 62.32 — скорректированы взаиморасчеты с покупателем;

- Дт 90.03 Кт 19.09 — сторно суммы начисленного НДС.

- Дт 68.02 Кт 19.03 — принят к вычету НДС по возращенным товарам.

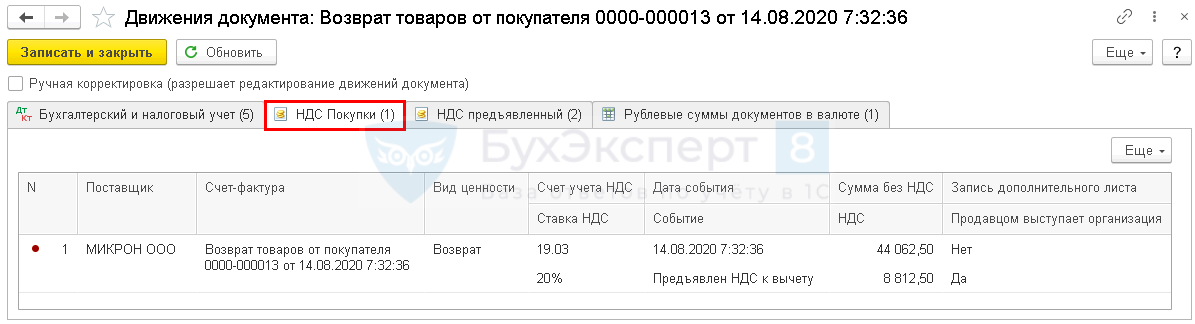

Документ формирует движения по регистру НДС покупки:

- регистрационную запись на сумму НДС по корректировке, т.е. принимает НДС к вычету.

Контроль курса возврата, примененного программой

Дата Наименование Сумма, EUR Курс ЦБ (EUR) Сумма обязательств (руб.) 08 июня Аванс от покупателя 750,00 70 52 500,00 10 июня Неоплаченная сумма на момент реализации 750,00 71 53 250,00 Итого реализация: 1 500 105 750,00 Расчетный курс реализации 70,5 14 августа Возврат от покупателя 750,00 79 Курс возврата: 70,5 52 875,00 Рассчитанный курс возврата можно проверить по документу Справка-расчет рублевых сумм документа в валюте (по кнопке Печать в документе Возврат товаров от покупателя).

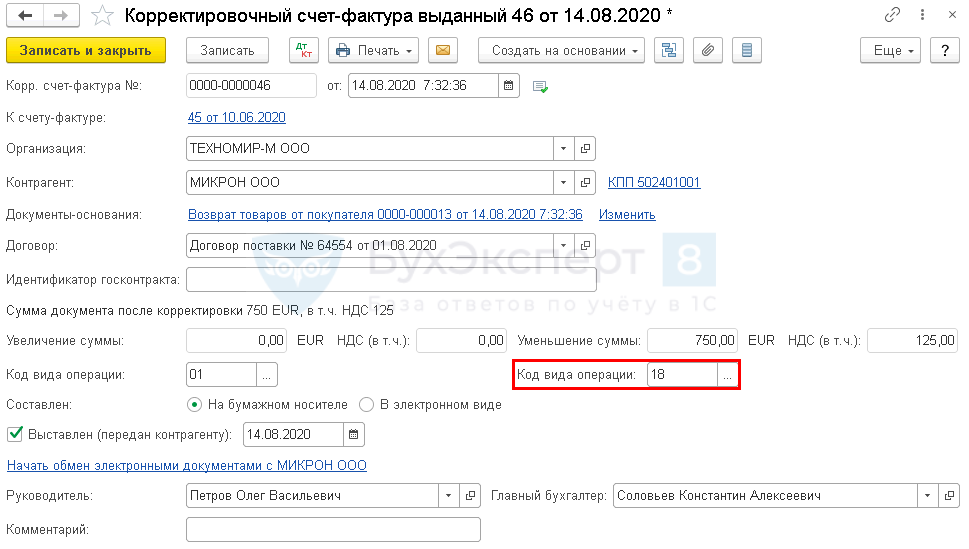

Шаг 2. Выпишите КСФ по кнопке Выписать корректировочный счет-фактуру внизу документа Возврат товаров от покупателя.

Документ Корректировочный счет-фактура выданный автоматически заполняется данными документа Возврат товаров от покупателя:

- Код вида операции — 18 «Изменение стоимости отгруженных товаров (работ, услуг) в сторону уменьшения».

НДС принят к вычету документом Возврат товаров от покупателя, дополнительных действий предпринимать не нужно.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете