В организации сотрудникам выплачивается компенсация за использование личного транспорта. Износ автомобиля компенсируется в размере установленной за месяц суммы, но с учетом отработанных дней. Расходы на бензин возмещаются в размере фактических затрат за месяц.

Необходимо настроить расчеты по компенсации в ЗУП 3.1.

Содержание

- Варианты настройки компенсации за использование автомобиля

- Компенсация за износ автомобиля в пределах норм

- Компенсация за износ автомобиля сверх норм

- Пример расчета компенсации за износ автомобиля по нормам и сверх норм

- Возмещение расходов на бензин, если расчеты ведутся в программе ЗУП 3.1

- Возмещение расходов на бензин, если расчеты ведутся в программе 1С:Бухгалтерия

Варианты настройки компенсации за использование автомобиля

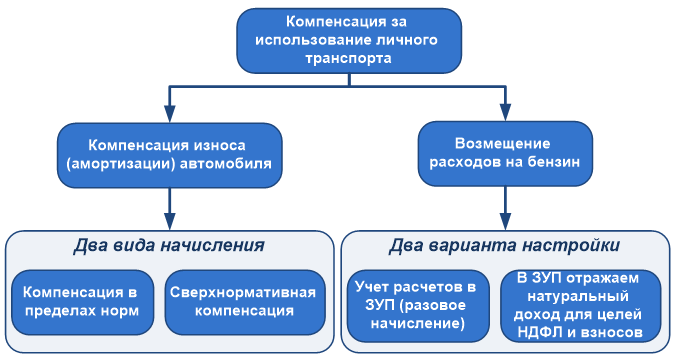

Компенсацию за использование личного транспорта сотрудника можно разделать на два вида выплат:

- Компенсация износа автомобиля, или амортизации. Для такого вида выплаты в целях учета налога на прибыль есть установленный норматив расходов (пп. 11 п. 1 ст. 264 НК РФ, Постановление Правительства РФ от 08.02.2002 N 92). Поэтому, если сумма ежемесячной компенсации превышает норму, в ЗУП 3.1 потребуется настроить два начисления: компенсация в пределах норм и сверх норм.

- Возмещение расходов на бензин. При расчете налога прибыль установленный норматив применяется также и для компенсации расходов на ГСМ (Письма Минфина от 23.03.2018 N 03-03-06/1/18366, от 14.12.2017 N 03-04-06/83831, от 07.12.2017 N 03-03-06/1/81558). Т.к. размер нормируемых расходов совсем небольшой (1 200-1 500 руб. в месяц), при настройке расчетов в ЗУП 3.1 будем исходить из того, что компенсация стоимости бензина не принимается в расходы в НУ. Поэтому будем настраивать одно начисление (сверх норм), но разберем две ситуации: когда расчеты по компенсации ведутся на стороне ЗУП и когда – на стороне 1С:Бухгалтерия. В последнем случае в ЗУП потребуется регистрировать натуральный доход, только если облагаем сумму возмещения НДФЛ и взносами.

Вопрос об обложении НДФЛ и страховыми взносами сумм компенсаций за использование автомобиля долгое время был неоднозначным. В последнее время сформировалось мнение, что суммы компенсации не облагаются НДФЛ и страховыми взносами без ограничений при наличии документов, подтверждающих экономическую обоснованность и размер выплат (ст. 188 ТК РФ, п. 1 ст. 217, абз. 10 пп. 2 п. 1 ст. 420 НК РФ, Письма Минфина от 26.06.2020 N 03-04-05/55023, от 03.09.2019 N 03-04-05/67569, от 06.12.2019 N 03-04-06/94977)

В более ранних письмах Минфина (от 24.12.2007 N 03-11-04/3/513, от 01.06.2007 N 03-04-06-01/171, от 29.12.2006 N 03-05-02-04/192) была озвучена позиция, что нормы компенсации по налогу на прибыль следует применять и при расчете НДФЛ. В то же время суды (Постановление ВАС РФ от 30.01.2007 N 10627/06, Постановление ФАС Уральского округа от 18.03.2008 N Ф09-511/08-С2) были не согласны с мнением Минфина по вопросу НДФЛ и считали, что сумму компенсации за использование автомобиля не следует облагать налогом.

На практике обложение компенсации зависит от экономической обоснованности таких расходов, их документального подтверждения и готовности организации отстаивать свои интересы в суде. В ЗУП 3.1 предусмотрены гибкие настройки обложения НДФЛ и взносами для компенсации. Поэтому установить параметры обложения и НДФЛ и взносами можно по своему усмотрению.

Разберем настройку компенсации за использование автомобиля детально.

Компенсация за износ автомобиля в пределах норм

Для расчета компенсации за амортизацию автомобиля в пределах норм настроим плановое начисление. Его нужно будет назначить сотруднику в плановом порядке документом изменения оплаты (Кадры – Изменение оплаты сотрудников). Рассчитываться компенсация будет ежемесячно в документе Начисление зарплаты и взносов. При расчете начисления программа будет учитывать установленную для сотрудника норму компенсации, а также количество отработанных дней в месяце.

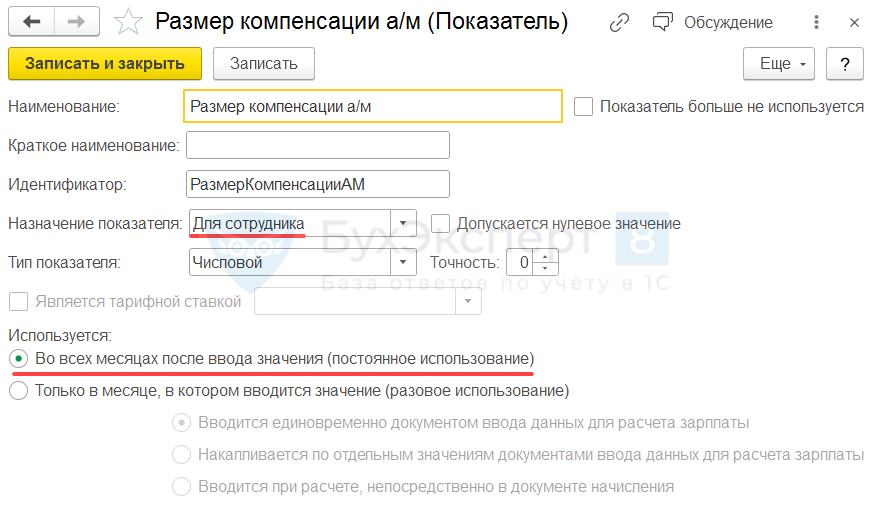

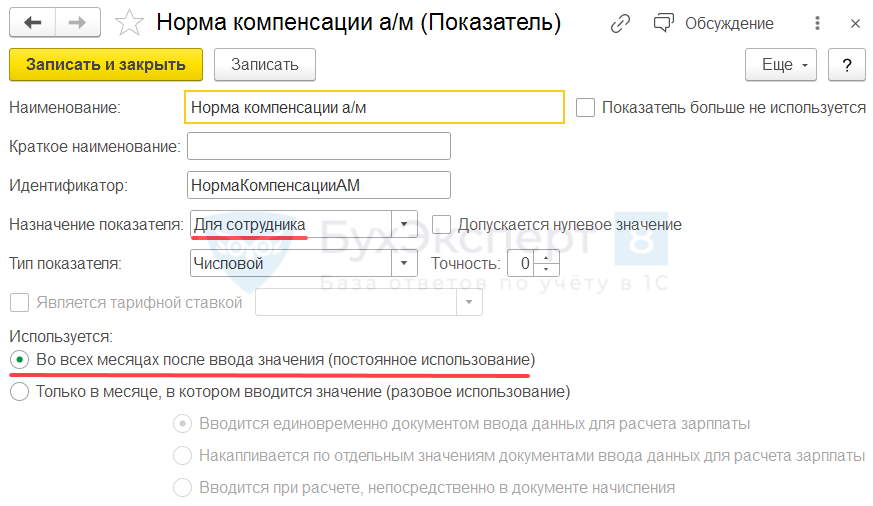

Создадим новые Показатели расчета зарплаты (Настройка – Показатели расчета зарплаты) для учета размера компенсации и нормы расходов на компенсацию. В настройках обоих показателя укажем, что они назначаются Для сотрудника и действуют Во всех месяцах после ввода значения.

Получите понятные самоучители 2024 по 1С бесплатно:

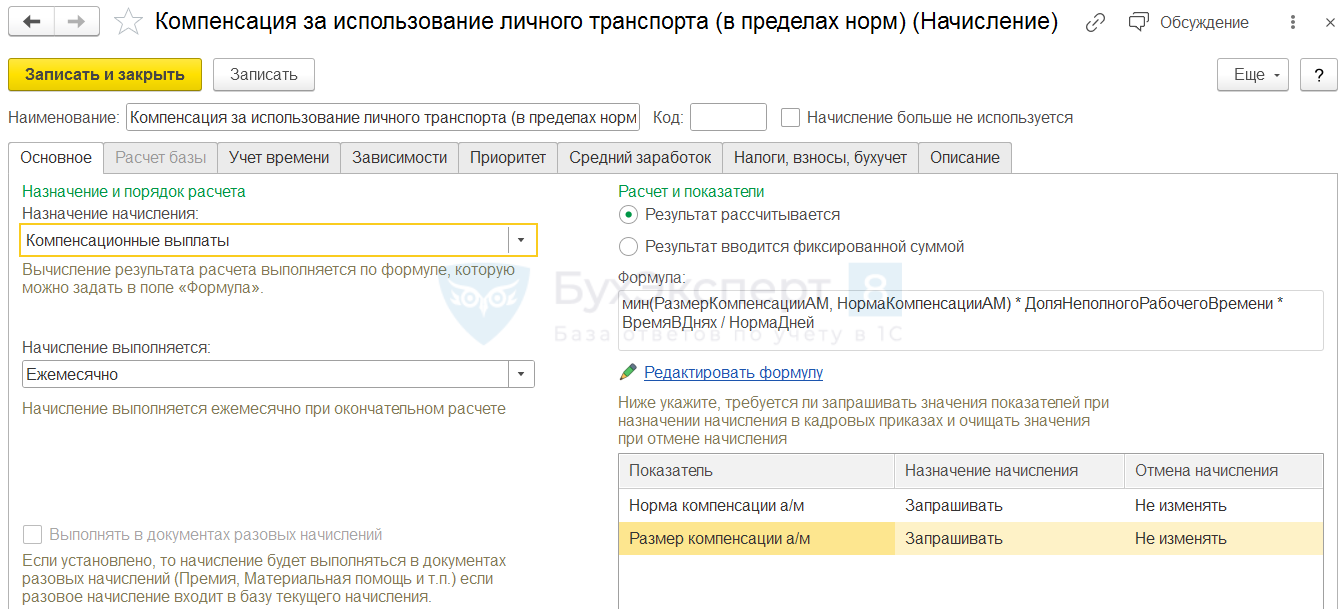

Создадим новое Начисление (Настройка – Начисления). Основные параметры вкладки Основное заполним следующим образом:

- назначение начисления Компенсационные выплаты;

- способ выполнения – Ежемесячно. При таком варианте настройки компенсация будет рассчитываться ежемесячно, если она назначена сотруднику в плановом порядке;

- Формула расчета:

мин(РазмерКомпенсацииАМ, НормаКомпенсацииАМ) * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней - в таблице показателей для Размера компенсации а/м и Нормы компенсации а/м укажем, что при назначении начисления их значения необходимо Запрашивать.

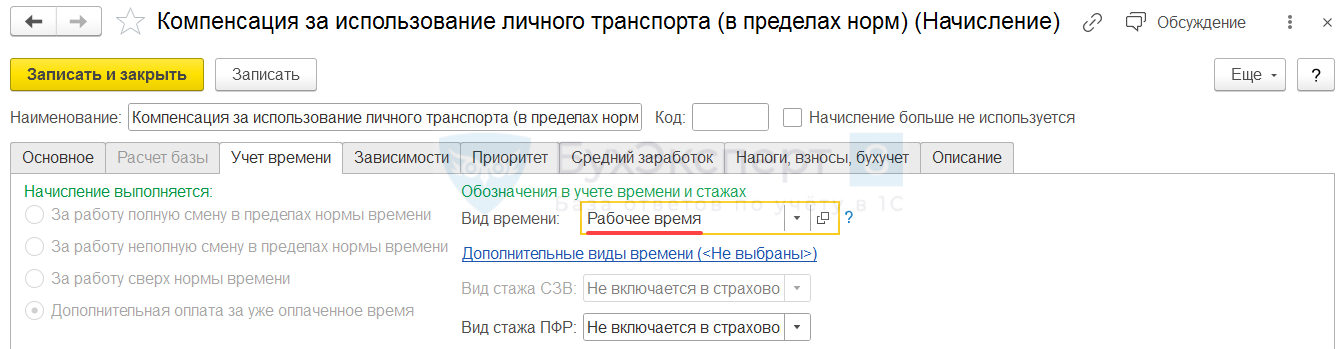

На вкладке Учет времени выберем вид времени Рабочее время.

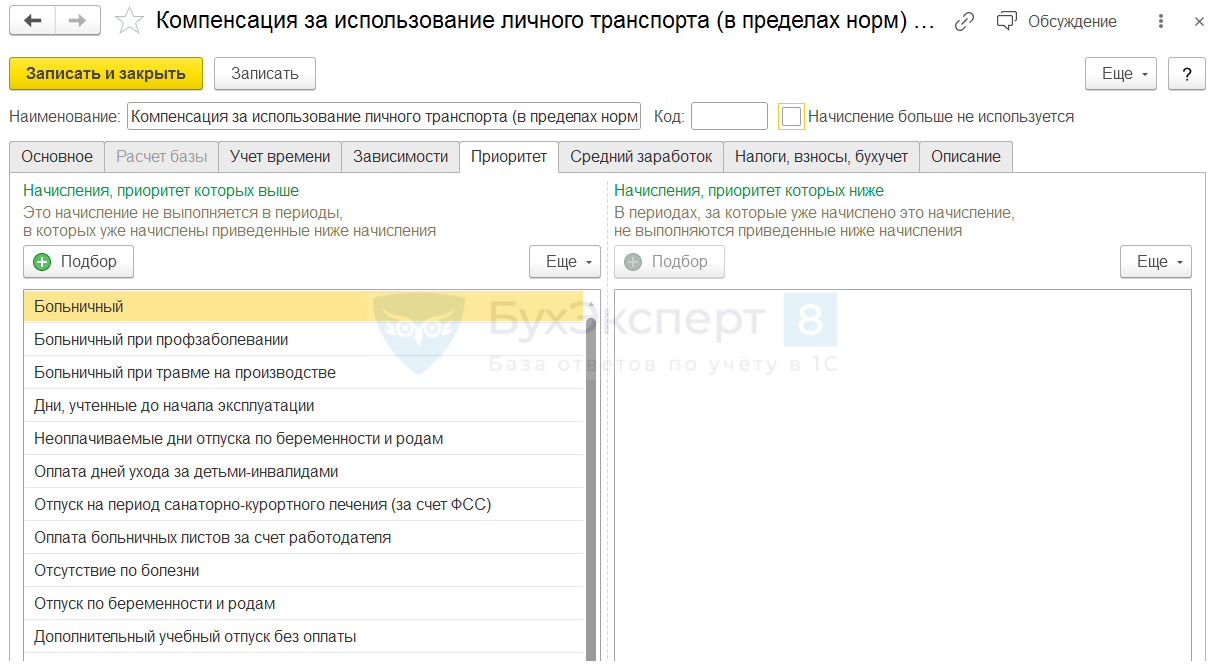

Вкладку Приоритет заполним по аналогии с обычными начислениями сотрудника (оплата по окладу, оплата по ЧТС и пр.). Список вытесняющих начислений должен быть заполнен, чтобы компенсация не рассчитывалась за дни отсутствия сотрудника.

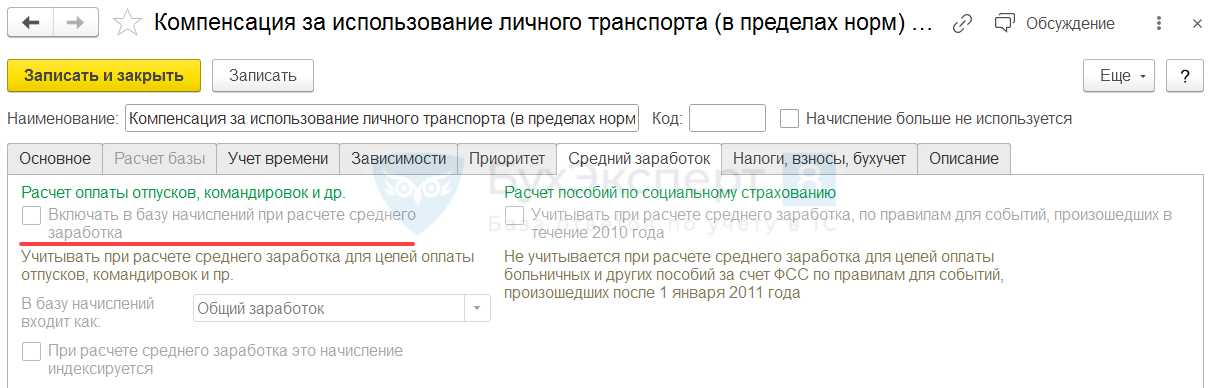

На вкладке Средний заработок начисление было автоматически исключено из расчета среднего заработка. Компенсация не является оплатой труда, поэтому в расчет среднего заработка входить не должна (п. 3 Положения, утв. Постановлением Правительства РФ N 922 от 24.12.2007).

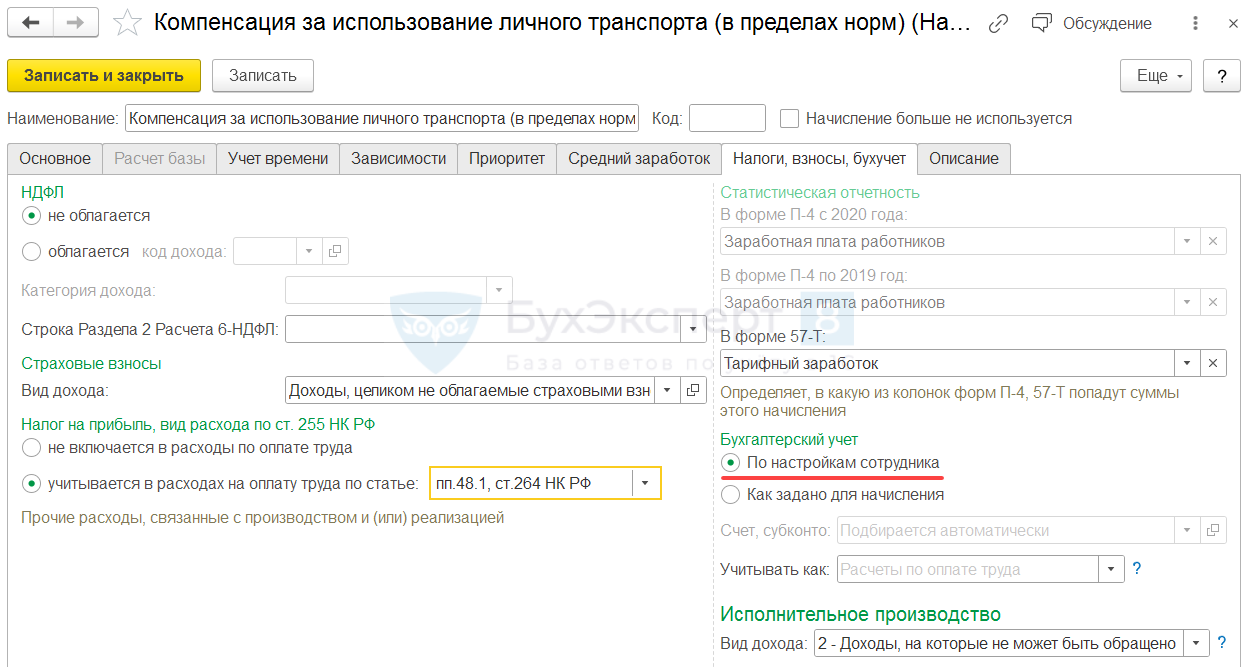

На вкладке Налоги, взносы, бухучет укажем, что бухгалтерский учет компенсации определяется По настройкам сотрудника. Это означает, что компенсация в пределах норм будет отражена в БУ и НУ как текущие расходы. Вид дохода исполнительного производства установим 2 — Доходы, на которые не может быть обращено взыскание (без оговорок), т.к. согласно п. 2 Постановления Правительства РФ N 841 от 18.07.1996 с компенсации за использование автомобиля не удерживаются алименты.

Компенсация за износ автомобиля сверх норм

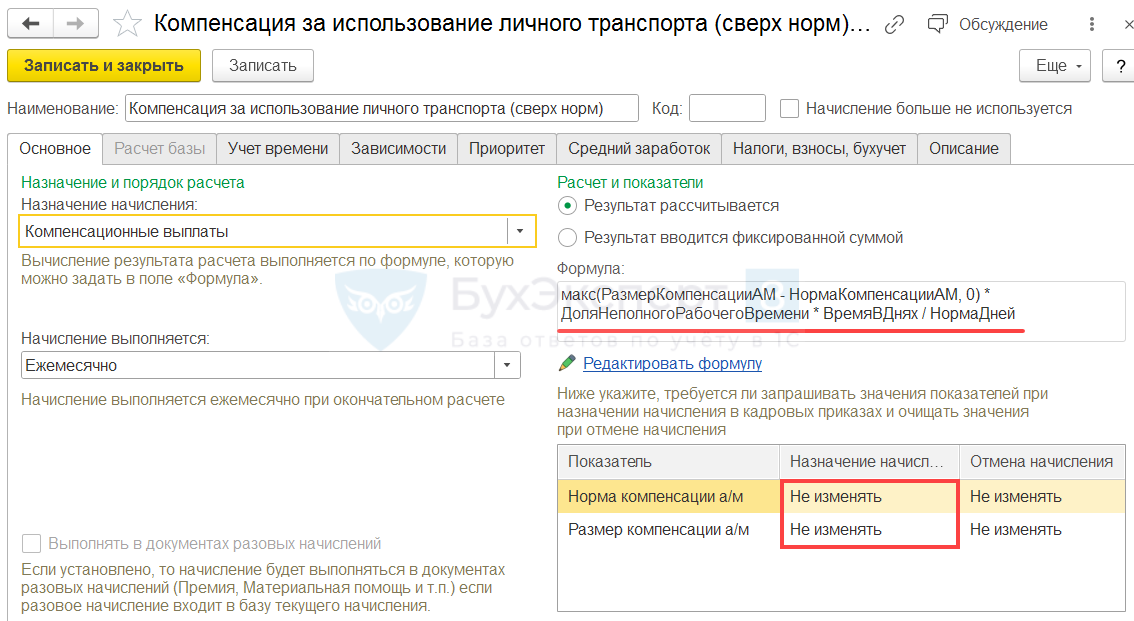

Настроим отдельное начисление для расчета сверхнормативной компенсации за амортизацию автомобиля. Скопируем начисление компенсации в пределах норм и изменим следующие настройки:

- формулу пропишем:

макс (РазмерКомпенсацииАМ — НормаКомпенсацииАМ, 0) * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней - в таблице показателей для Размера компенсации а/м и Нормы компенсации а/м укажем, что при назначении начисления их значения Не изменять;

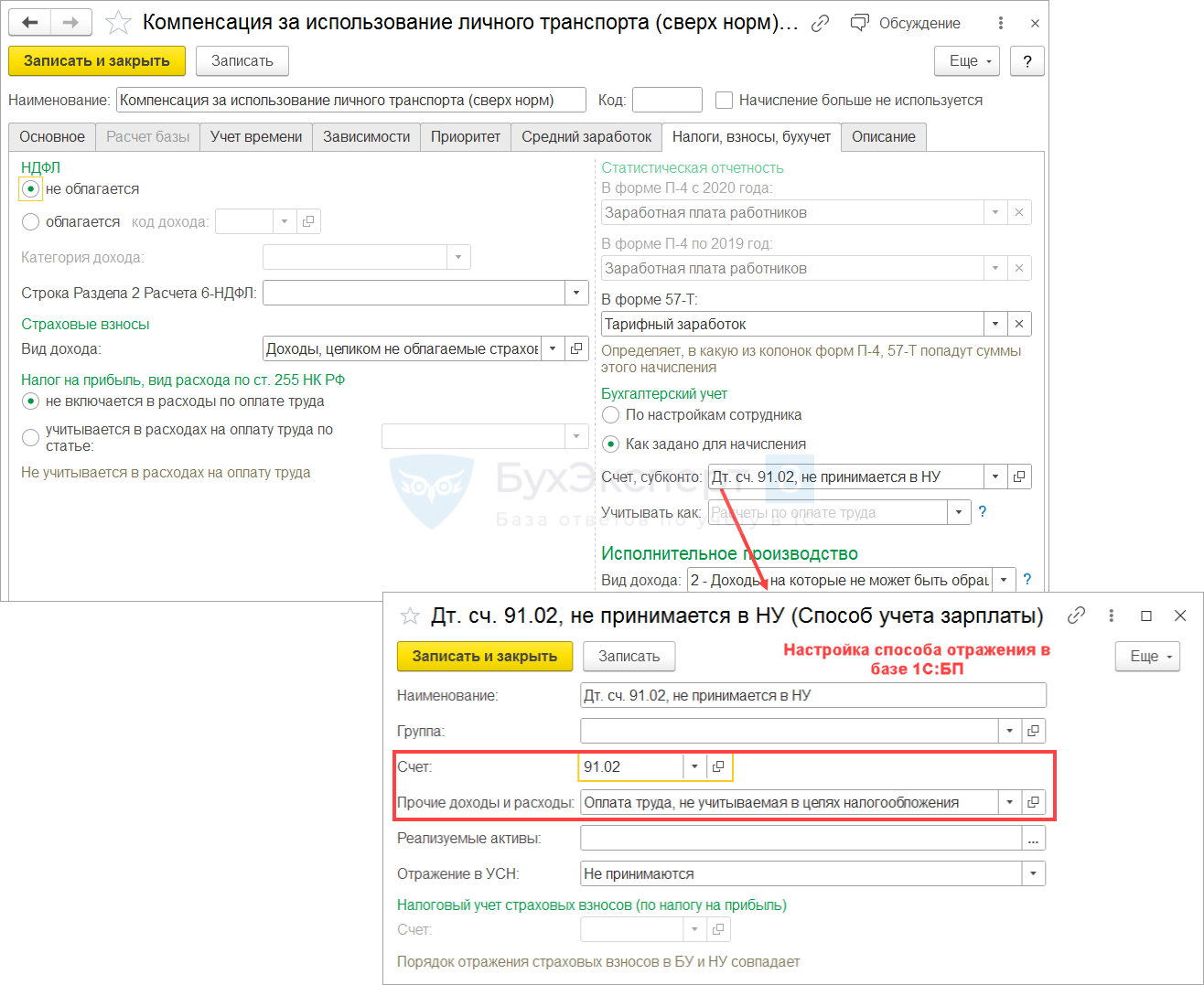

- на вкладке Налоги, взносы, бухучет укажем, что бухучет начисления определяется по отдельному способу отражения. На стороне 1С:Бухгатерия для этого способа отражения пропишем, что расходы не учитываются при расчете налога на прибыль.

Параметры обложения НДФЛ и страховыми взносами могут отличаться в зависимости от вашей методологической позиции. На скриншоте представлены настройки сверхнормативной компенсации для случая, когда решено ее не облагать НДФЛ и взносами.

Пример настройки начислений для компенсации в пределах норм и сверх норм можно также посмотреть в видео:

Рассмотрим расчет компенсации за амортизацию автомобиля в пределах норм и сверх норм на примере.

Пример расчета компенсации за износ автомобиля по нормам и сверх норм

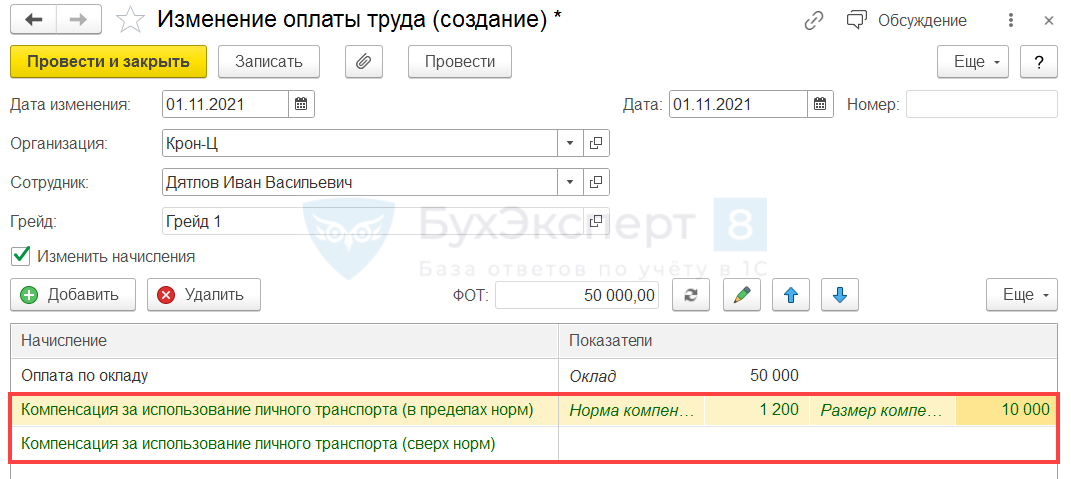

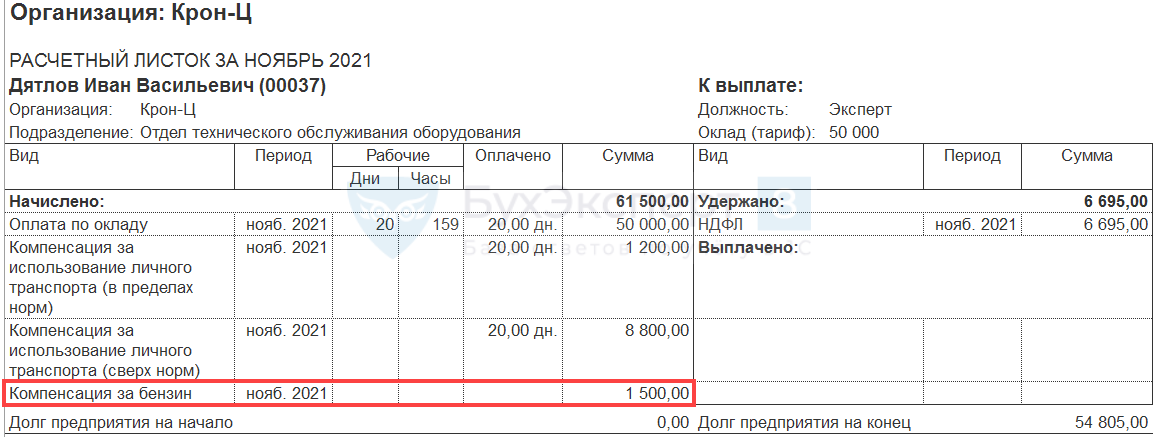

Сотруднику Дятлову И.В. с 01.11.2021 г. установлена компенсация за использование личного транспорта. Размер компенсации за износ автомобиля составляет 10 000 руб. за полностью отработанный месяц. Норма расходов для целей налогообложения прибыли 1 200 руб./мес.

Назначим сотруднику компенсацию за износ автомобиля и проверим ее расчет за ноябрь с учетом того, что месяц отработан сотрудником полностью.

Назначим компенсацию за износ документом Изменение оплаты труда (Кадры – Изменение оплаты сотрудников). Т.к. общая сумма компенсации в месяц превышает норму расходов по налогу на прибыль, назначим Дятлову И.В. два начисления:

- Компенсация за использование личного транспорта (в пределах норм)

- Компенсация за использование личного транспорта (сверх норм)

Размер и норму компенсации укажем только для начисления в пределах норм.

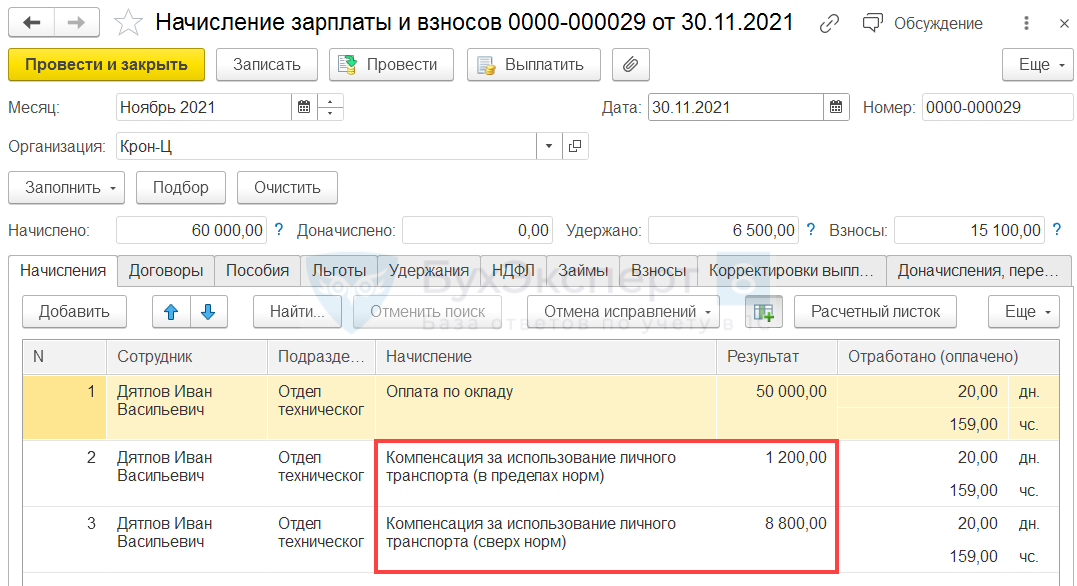

Рассчитаем зарплату за ноябрь по сотруднику. В документе Начисление зарплаты и взносов для компенсации было заполнено 2 строки: компенсациям по нормам (1 200 руб.) и сверх норм (8 800 руб.).

Проверим общую сумму компенсации за износ автомобиля, начисленную Дятлову И.В. за ноябрь 2021 г.

- 1 200 (компенсация по норме) + 8 800 (компенсация сверх норм) = 10 000 руб.

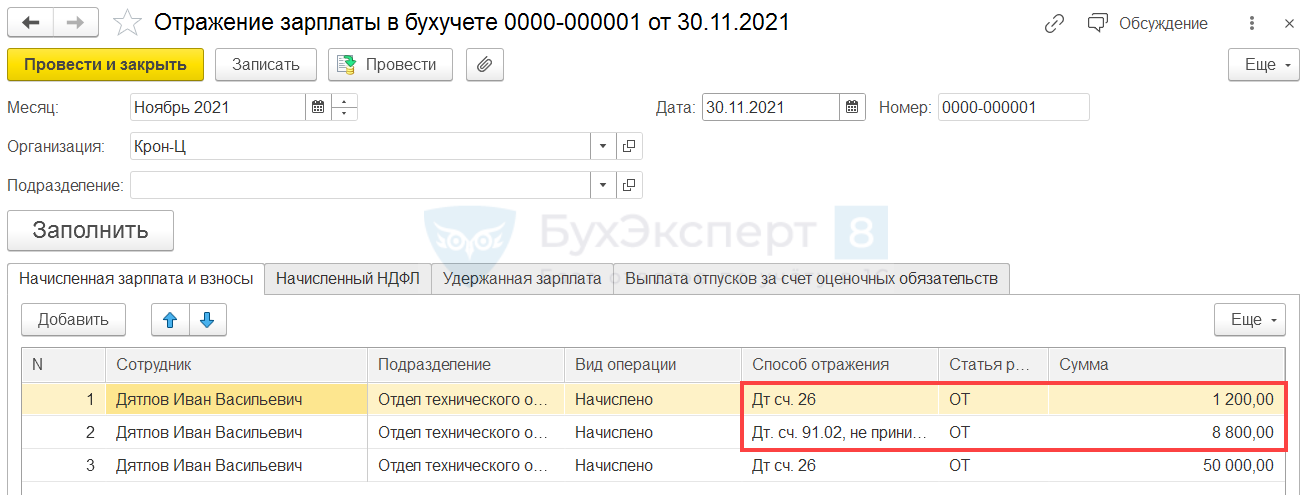

При заполнении документа Отражение зарплаты в бухучете (Зарплата – Бухучет) за ноябрь, сумма компенсация автомобиля была разбита на две строки:

- компенсация в пределах норм (1 200 руб.) была учтена по обычному способу отражения, по которому учитывается зарплата работника,

- компенсация сверх норм (8 800 руб.) была учтена по отдельному способу отражения, не учитываемому в НУ.

Возмещение расходов на бензин, если расчеты ведутся в программе ЗУП 3.1

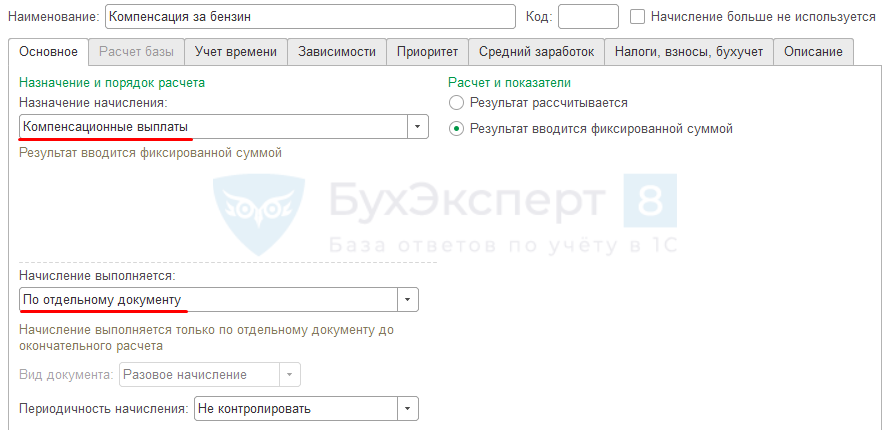

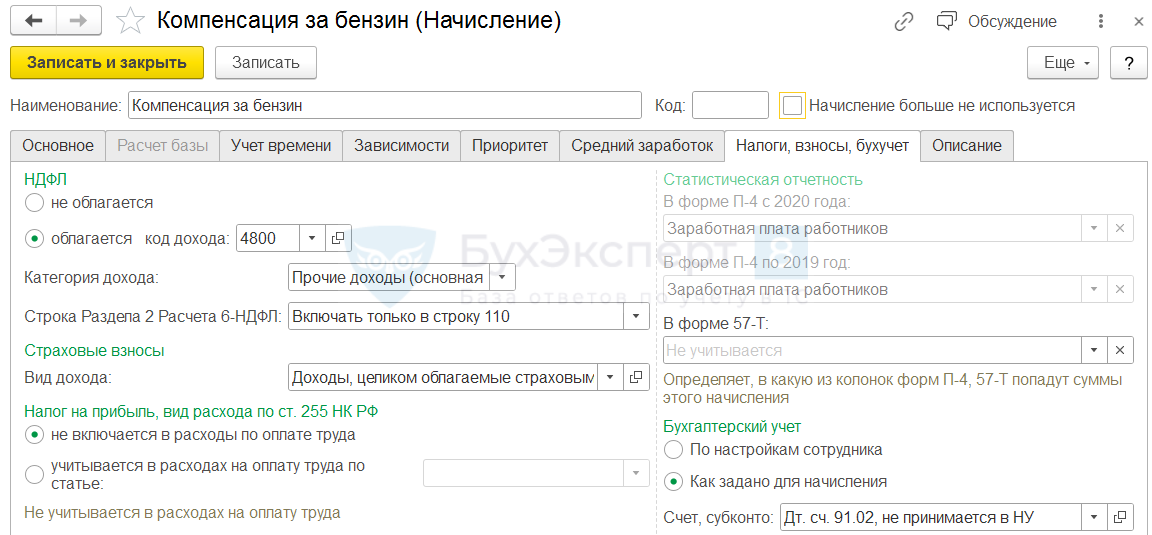

Если компенсацию ГСМ следует выплачивать в ЗУП 3.1, можно регистрировать ее документом Разовое начисление (Зарплата – Разовые начисления). Для этого при настройке Начисления на вкладке Основное укажем способ выполнения начисления – по отдельному документу Разовое начисление. Назначение начисления, так же как и для компенсации за износ, выберем Компенсационные выплаты.

Параметры налогообложения на вкладке Налоги, взносы, бухучет будут зависеть от вашей методологической позиции. На скриншоте представлены настройки для случая, когда компенсацию ГСМ решено облагать НДФЛ и взносами. При этом в учете по НДФЛ принято решение использовать код доход 4800, а в строках 110-113 6-НДФЛ включать компенсацию только в стр. 110.

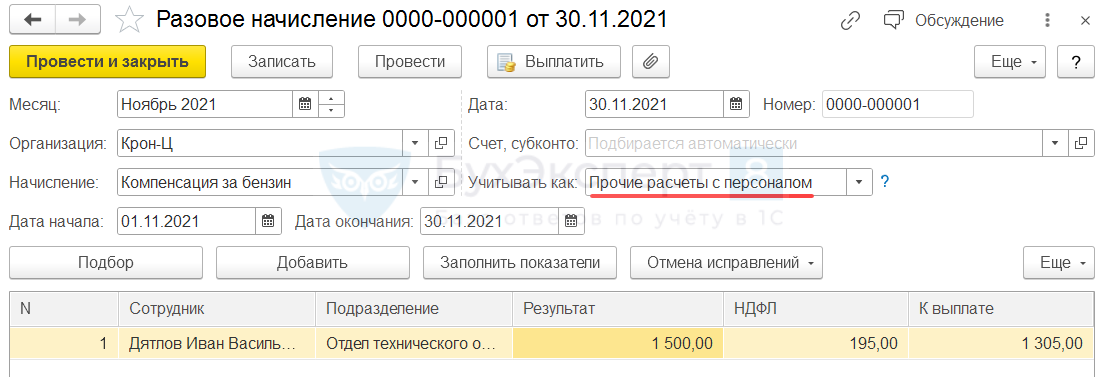

Начисление будем регистрировать документом Разовое начисление. Чтобы проводка по начислению компенсации отразилась на 73 счете, а не на 70, укажем в документе, что расчеты учитываются как Прочие расчеты с персоналом.

В Расчетном листке (Зарплата – Отчеты по зарплате) сумма компенсации отразится в блоке Начислено и будет увеличивать сумму к выплате.

Возмещение расходов на бензин, если расчеты ведутся в программе 1С:Бухгалтерия

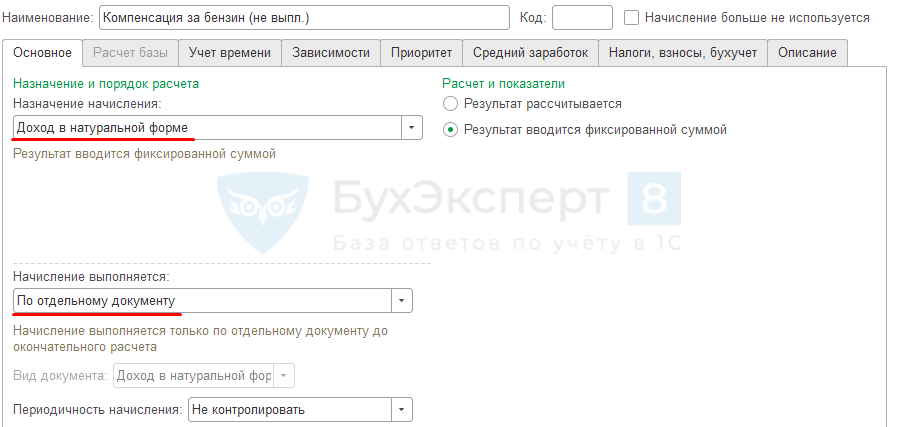

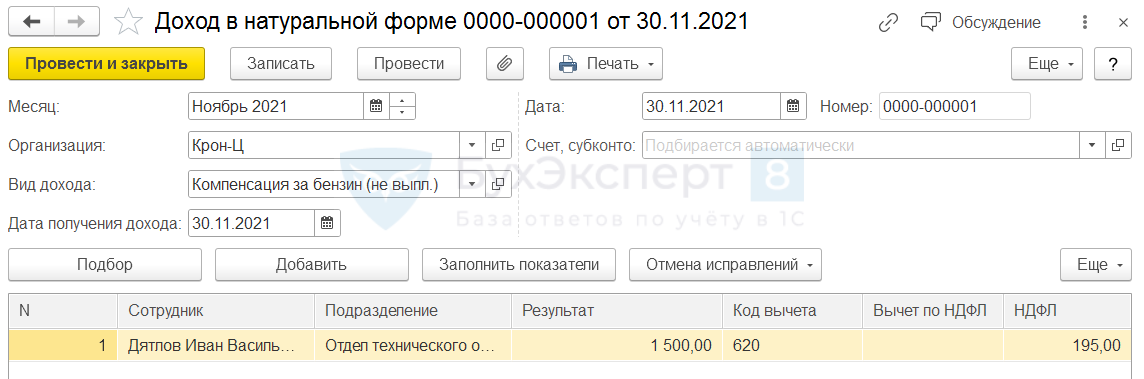

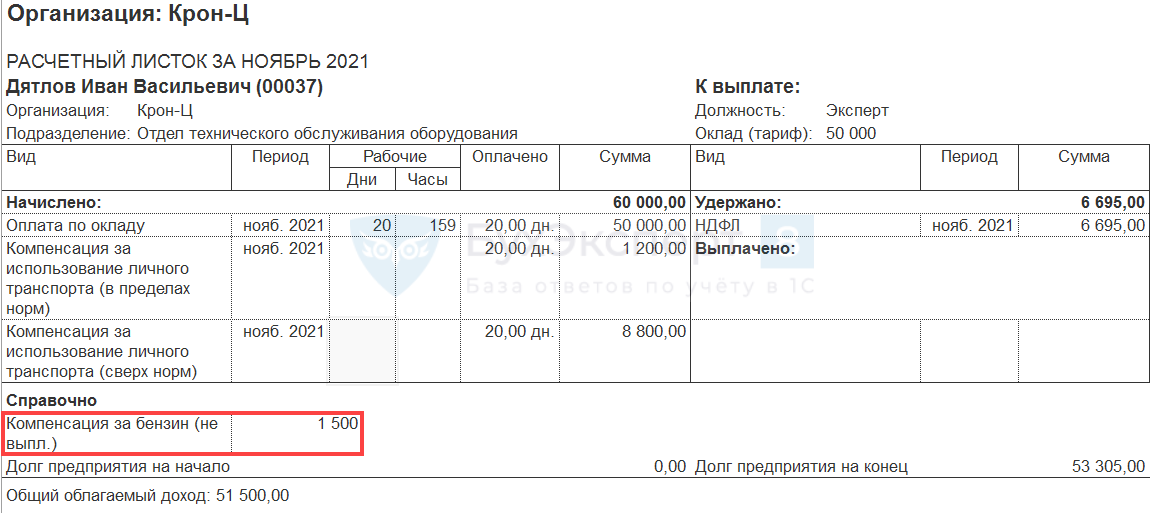

Если расчеты по компенсации ГСМ ведутся на стороне 1С:Бухгалтерии, в ЗУП 3.1 уже не требуется проводить начисление и выплату компенсации. Она учитывается в ЗУП 3.1 только в целях расчета НДФЛ и страховых взносов. В этом случае начисление для компенсации будем настраивать как натуральный доход.

Если расчеты по возмещению затрат на бензин ведутся на стороне 1С:Бухгалтерии и при этом решено не облагать такую компенсацию НДФЛ и взносами, а также не отражать ее в Расчете по страховым взносам как необлагаемую выплату, регистрировать в ЗУП 3.1 возмещение расходов на ГСМ не нужно.

Чтобы отразить сумму возмещения как натуральный доход, при настройке нового Начисления на вкладке Основное укажем, что это Доход в натуральной форме. Способ выполнения начисления – По отдельному документу.

Если для начисления нет возможности выбрать назначение Доход в натуральной форме, проверьте Настройки состава начислений и удержаний (Настройка – Расчет зарплаты – Настройка состава начислений и удержаний). На вкладке Прочие начисления должен быть установлен флажок Регистрируются натуральные доходы.

Вкладку Налоги, взносы, бухучет для начисления следует заполнить с учетом вашей методологической позиции. На скриншоте представлены настройки начисления:

- облагаемого НДФЛ по коду 4800 и включаемого только в стр. 110 6-НДФЛ,

- облагаемого страховыми взносами.

Для регистрации суммы возмещения затрат на бензин воспользуемся документом Доход в натуральной форме (Зарплата – Натуральные доходы).

Сумма компенсации ГСМ отразится в Расчетном листке в разделе Справочно и не будет увеличивать сумму к выплате.

Пример настройки начислений для компенсации за бензин, облагаемой НДФЛ и взносами, можно также посмотреть в видео:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый день!

При таких настройках Компенсации за использование личного автомобиля (в пределах нормы) будет пересчитываться пропорционально отработанному времени.

Например, компенсация составляет 20.000 в месяц, в пределах нормы 1200. Сотрудник отработал 20 рабочих из 22 в месяце.

При таких настройках расчет будет следующий:

— всего компенсация 20000*20/22 = 18182

— в пределах нормы 1200 *20/22 = 1091

— сверхнормы 18182-1091 = 17091

Насколько верно, что норматив тоже пересчитывается?

Если норматив не пересчитывать пропорционально отработанному времени, то получается:

— всего компенсация 20000*20/22 = 18182

— в пределах нормы 1200

— сверхнормы 18182-1200 = 16982

Какой расчет правильный?

Здравствуйте!

Формально правильный тот расчет, который вы пропишете в документах с сотрудником. В нашем примере расчет происходит с учетом отработанных дней. На наш взгляд, это более безопасная позиция, особенно с точки зрения включения нормативной компенсации в расходы в НУ.

Если не хотите, чтобы в случае отсутствий сумма компенсации уменьшалась, тогда очистите вкладку Приоритет для начислений и не регистрируйте документ Табель.

Спасибо за ответ!