Содержание

Начало смотрите в публикациях:

Трудности применения и разъяснения Банка России

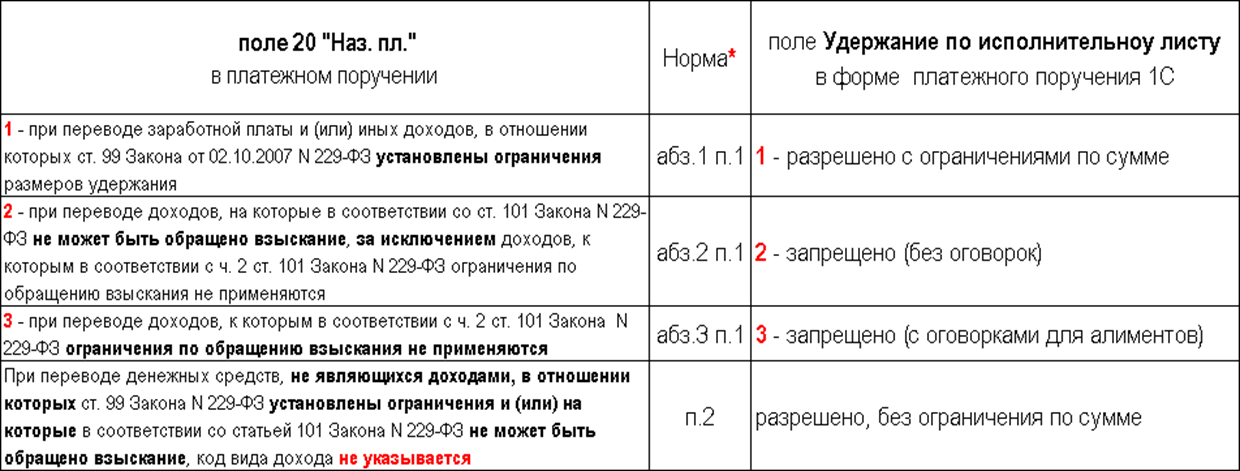

Лица, выплачивающие гражданину заработную плату и (или) иные доходы, в отношении которых:

- установлены ограничения по ст. 99 Федерального закона N 229-ФЗ;

- взыскание не производится по ст. 101 Федерального закона N 229-ФЗ,

обязаны указывать в расчетных документах соответствующий код вида дохода (ч. 5.1 ст. 70 Федерального закона от 02.10.2007 N 229-ФЗ).

Закон от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» не регулирует и не обязывает устанавливать код в отношении выплат, не являющихся доходом.

Цель введения обязанности – защитить доходы физлиц от неправомерного взыскания. Характер правоотношений с физлицами (трудовые, гражданско-правовые) не важен (Письмо ЦБ от 08.06.2020 N 45-1-2-ОЭ/8224). Банк, зная код выплаты и сумму удержания, может рассчитать на какую сумму можно наложить взыскание / арест (Приказ Минюста от 27.12.2019 N 330).

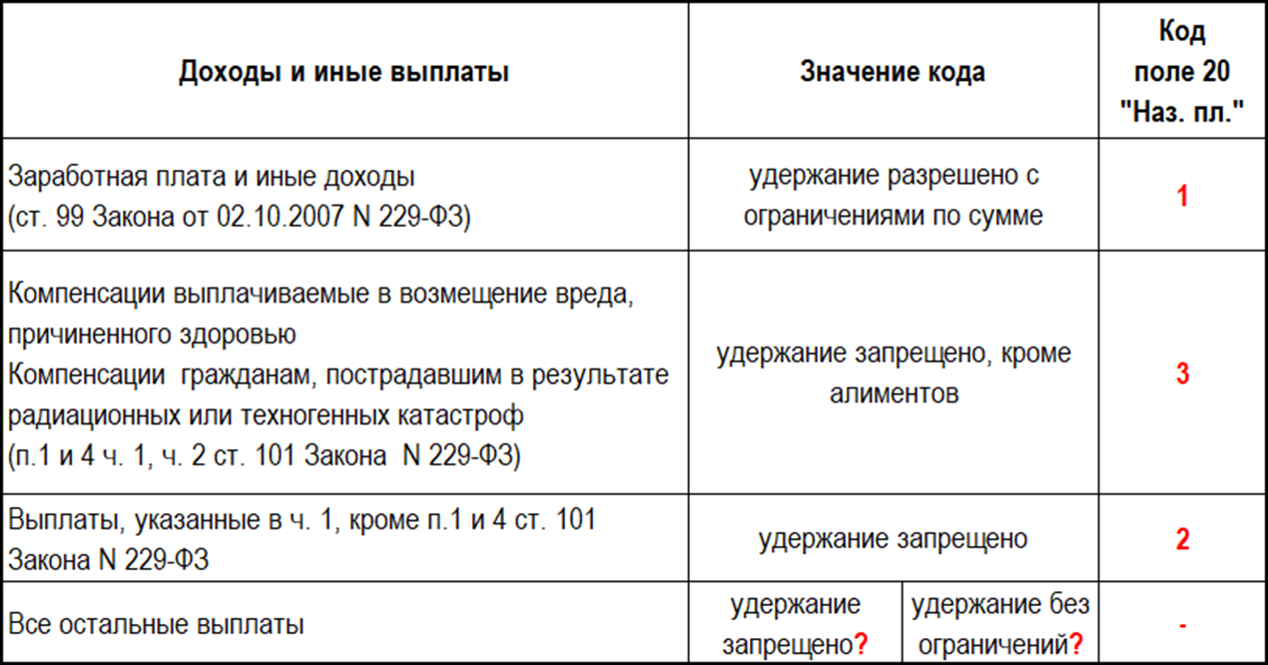

С 01.06.2020 при перечислении физлицам в платежках нужно указывать код вида дохода для удержаний:

*Указание Банка России от 14.10.2019 N 5286-У

Получите понятные самоучители 2024 по 1С бесплатно:

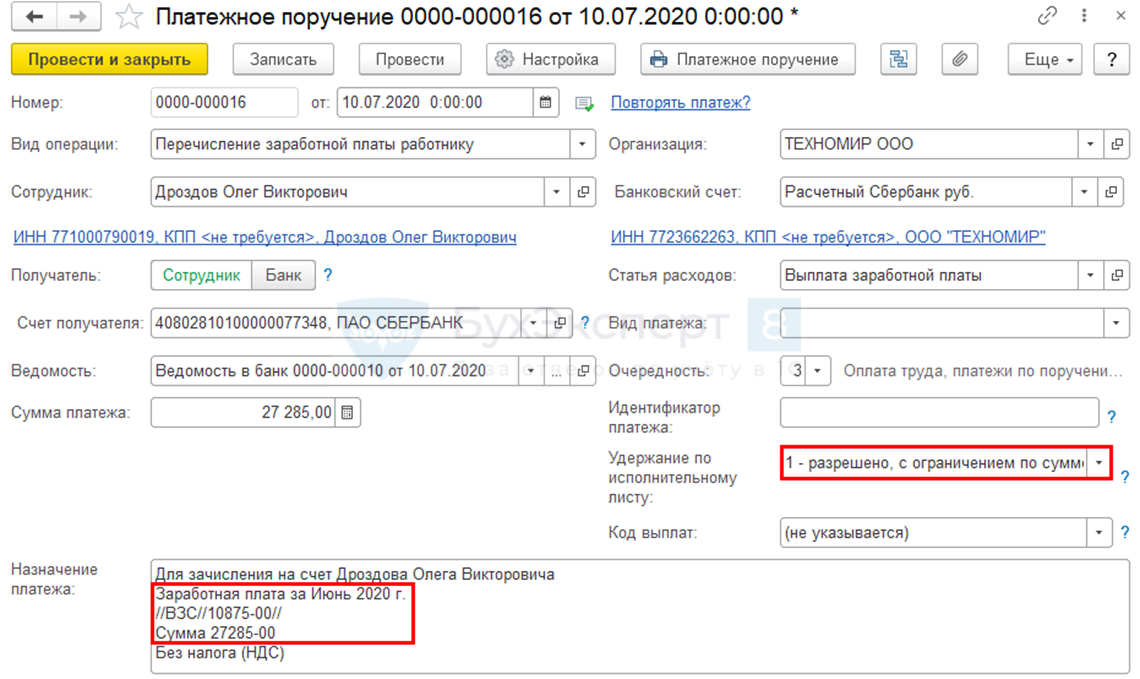

Если перечисляется доход, из которого уже удержана сумма в соответствии с Информационное письмо Банка России от 27.02.2020 N ИН-05-45/10):

// ВЗС // сумма цифрами //

Обозначения:

- ВЗС – взысканная сумма;

- сумма цифрами – удержанная сумма в рублях с копейками, отделенными знаком тире (если сумма круглая, указывается 00 копеек). Например, 50505-00.

Организация перечисляет на карту Михайлову П.А. заработную плату в сумме 27 285 руб.

- начислено – 50 000 руб.

- НДФЛ – 6 500 руб.

- удержано алиментов – 10 875 руб.

- выплачено за первую половину месяца – 5 340 руб.

Всего доход по последнему перечислению (п. 56 Постановления Пленума ВС от 17.11.2015 N 50):

- 27 285 (ЗП) + 10 875 (алименты) = всего 38 160 руб.

Процент произведенного удержания:

- 10 875 / 38 160 х 100% = 28,5%

Разрешенный процент удержаний по ИЛ в банке – 50% (70%)

Разрешенная сумма удержания с дохода:

- 38 160 х 50% — 10 875 = 8 205 руб.

Без указания произведенного удержания – 13 642,5 руб.

Неисполнение (игнорирование) закона об исполнительном производстве наказывается штрафом (п. 3 ст. 17.14 КоАП):

- для организации – 50 000-100 000 руб.

- для ИП и должностных лиц – 15 000-20 000 руб.

За неверное указание кода штраф НЕ предусмотрен, но это может привести к излишнему удержанию средств с работника и судебному разбирательству.

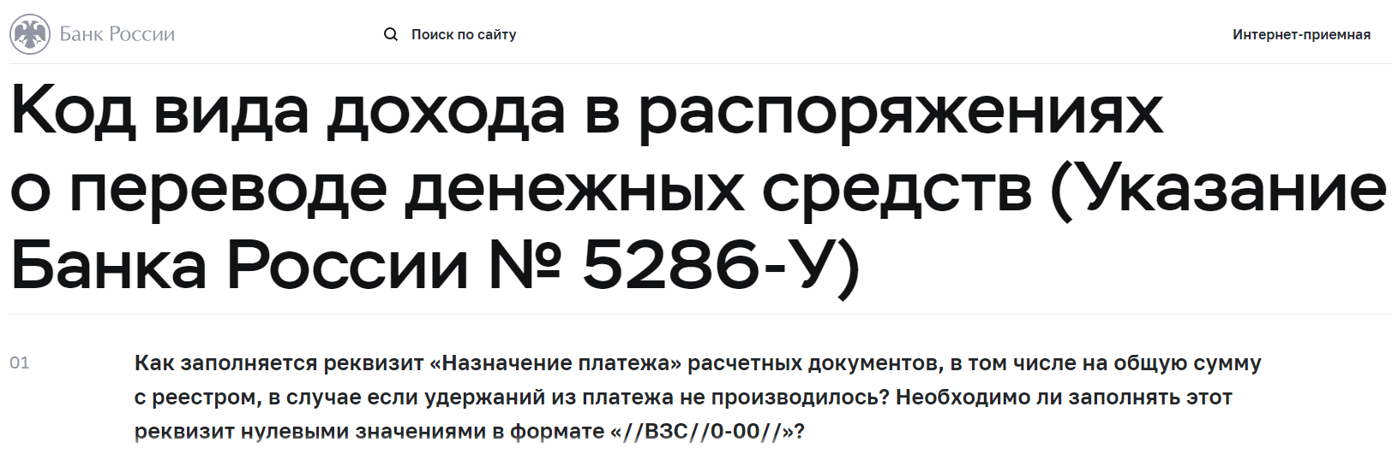

Кому задавать вопросы про коды?

Вопросы отнесения отдельных выплат к доходам, предусмотренных ст. 99 и 101 Федерального закона N 229-ФЗ отнесены к компетенции Минюста РФ (Письмо Банка России от 08.06.2020 N 45-1-2-ОЭ/8224).

Если зарплата выплачивается через кассу, то как быть с кодами?

Коды заполняются только при выплате зарплаты безналичным путем. Информация о кодах нужна банку, чтобы понимать какую сумму взыскания / ареста можно наложить на поступившую на счет физ. лица сумму. При выплате наличных из кассы банк контроль НЕ проводит.

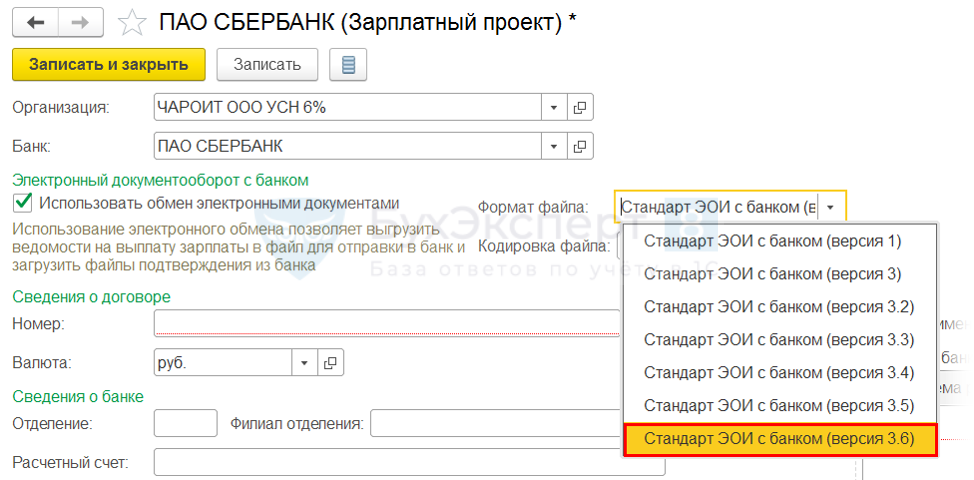

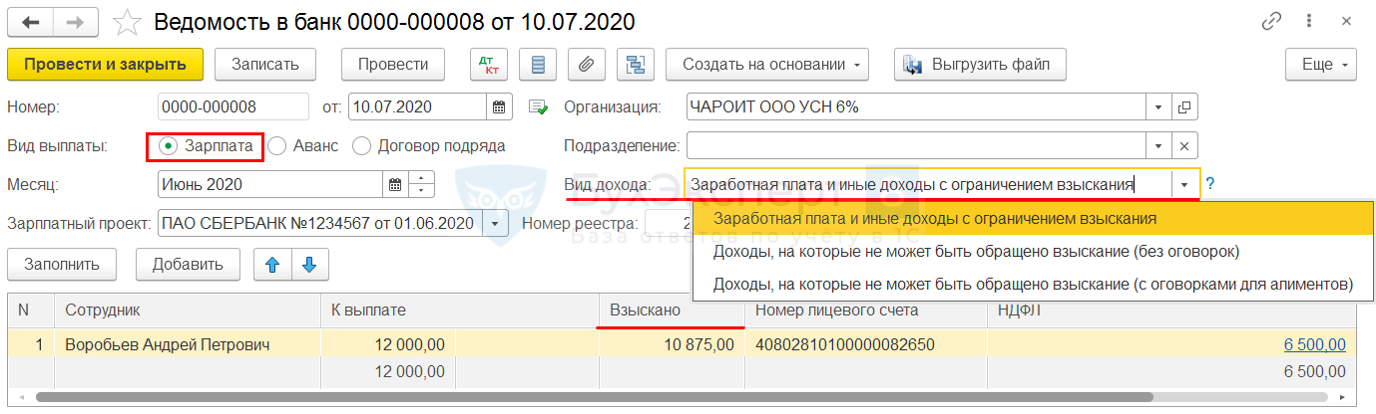

Ведомость в банк при выплате зарплаты

Зарплата и кадры – Ведомости в банк

Зарплата и кадры – Зарплатные проекты

Проверить формат обмена с банком – версия 3.6

Если по одной ведомости есть выплаты с разными кодами доходов, ее следует разделить вручную на несколько ведомостей.

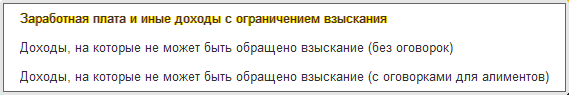

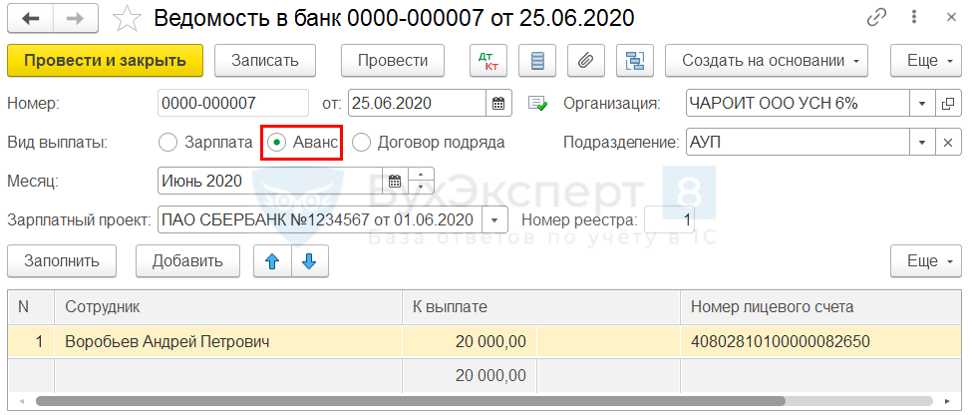

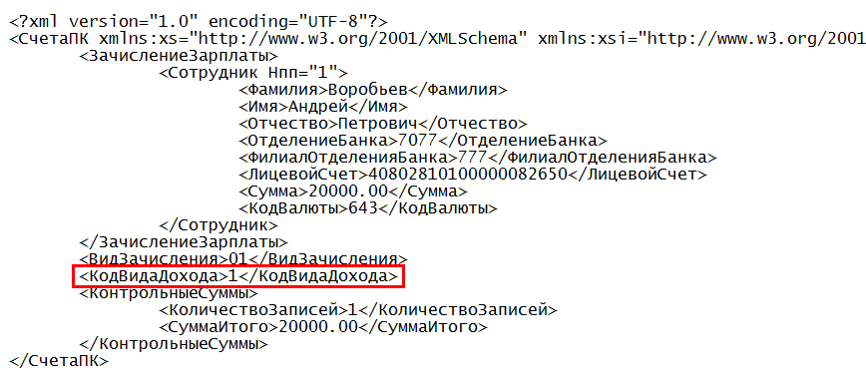

Выплата аванса = Заработная плата и иные доходы с ограничением взыскания, код 1:

Ведомость на выплату аванса содержит один доход – зарплату:

Ведомость НЕ копировать с прошлого месяца! Рекомендуем ВСЕГДА создавать новую Ведомость в банк, чтобы избежать ошибок в т.ч. с кодами вида доходов. Если ошибка уже произошла, то указать Вид выплаты – Зарплата, выбрать Вид дохода – 1, а затем перевыбрать Аванс.

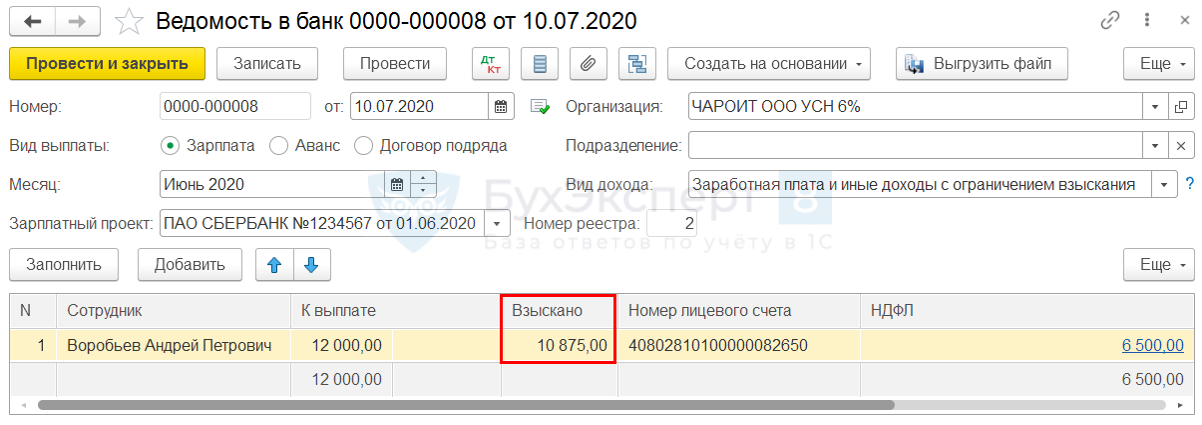

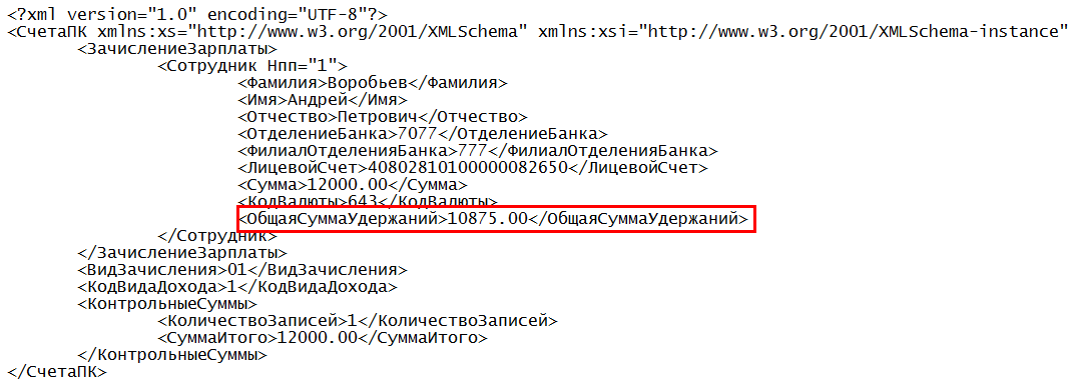

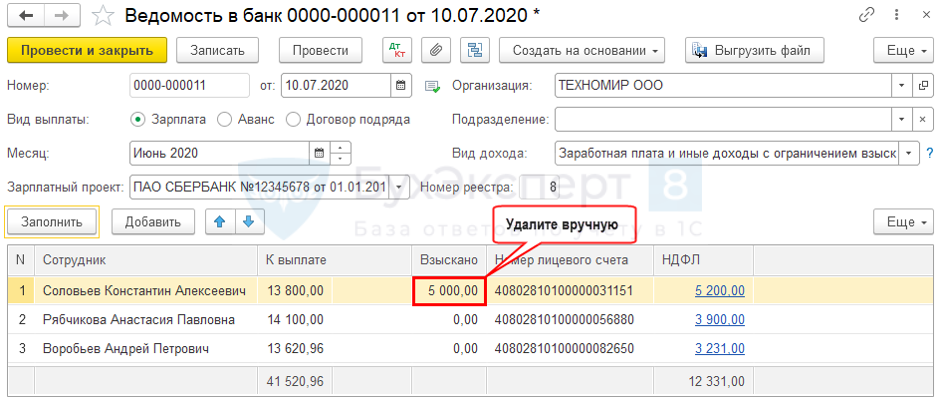

Графа Взыскано в Ведомости в банк при выплате зарплаты

Взыскано – данные для передачи в банк по удержанным у сотрудников суммам с помощью документа Исполнительный лист (Письмо ЦБ РФ от 09.06.2020 N 45-1-2-ОЭ/8360).

Выгрузка в банк содержит данные об удержании:

Сотруднику предоставлен процентный заем. Ежемесячно из его зарплаты производится частичное удержание суммы основного долга и суммы начисленных процентов. Нужно ли эти удержания отражать в Ведомости в банк при выплате зарплаты в рамках зарплатного проекта с июня текущего года в графе Удержано? До 01.06.2020 этой графы в ведомости на выплату зарплаты просто не было.

Уплата процентов по договору займа НЕ является удержанием. Перечень удержаний поименован в ст. 137 ТК РФ и закрыт. Поэтому удержания принимаются во внимание – только по ТК и другим законам. Но НЕ проценты. Мы заполняем ПП с указанием суммы удержаний именно из этого перечня и по исполнительным листам, а также алиментам.

У нас есть ограничения 20%, 50% и 70%. Есть еще удержания, которые производят приставы, у них ограничения – 50% и 70%. Их задача – добрать до 50% и 70% то, что взыскано до 20% и не трогать деньги, если взыскано уже 50% и 70%.

Проблема устранена

Платежка Перечисление ЗП работнику, Получатель банк. Нет поля Удержание по исполнительному листу:

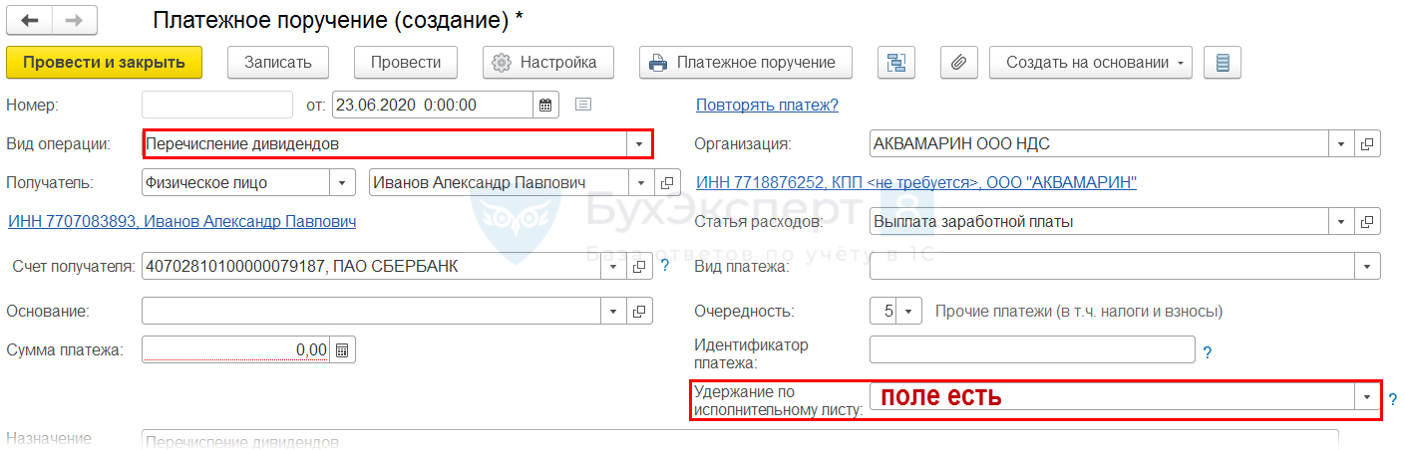

Платежка Перечисление дивидендов. Нет поля Удержание по исполнительному листу:

Как показать удержание алиментов с дохода, часть которого выплачивается авансом в 1С:Бухгалтерия?

Удержание покажите только при выплате зарплаты, когда проводится фактическое взыскание алиментов. При выплате аванса будет установлен код 1 и если в банке есть исполнительный лист (ИЛ), то с аванса будет удержана сумма с установленным ограничением для данного ИЛ.

К какому коду отнести компенсацию за использование личного автомобиля?

В ст. 101 Закона N 229-ФЗ указан закрытый перечень доходов, взыскание на которые обращаться не может. В частности, запрещено обращать взыскание на (пп. б п. 1 ст. 101 Закона N 229-ФЗ):

- компенсационные выплаты, установленные ТК РФ в связи с изнашиванием инструмента, принадлежащего работнику

Компенсация за использование личного транспорта установлена ст. 188 ТК РФ. При выплате данной компенсации укажите код – 1.

Прямая норма такой компенсации не предусматривает для кода 2, но есть Постановление Конституционного Суда РФ от 01.02.2019 N 7-П, которое говорит о том, что алименты не удерживаются с компенсации за использование личного транспорта. Этот документ позволит отстоять свою позицию, если по данной выплате примите решение указать код 2.

К какому коду отнести перечисления физическому лицу, которые не являются его доходами?

Например:

- подотчетные суммы;

- компенсация затрат, произведенных в служебных целях;

- зарплата на карту другого физического лица;

- предоставление / возврат займа.

Формально выплаты, которые не являются доходами физлица нужно оставлять без кода, т.к для них не подходит ни один, указанный в п. 1 Указания ЦБ N 5286-У (п. 2 Указания ЦБ N 5286-У). Из буквального прочтения п. 2 Указания ЦБ N 5286-У следует, что по данным суммам ограничения и запрет удержаний действовать не будет.

Например, суммы в части перерасхода по командировке – это код 2 (пп. а п. 8 ч. 1 ст. 101 Закона 229-ФЗ). Остальные подотчетные суммы не поименованы в ст. 101 Закона 229-ФЗ, поэтому формально по всем подобным выплатам код вида дохода не указывается.

Закон от 02.10.2007 N 229-ФЗ «Об исполнительном производстве» не регулирует и не обязывает устанавливать код в отношении выплат, не являющихся доходом (ч. 5.1 ст. 70 Закона от 02.10.2007 N 229-ФЗ). Наказание в отношении таких выплат за неисполнение закона об исполнительном производстве на основании п. 3 ст. 17.14 КоАП неправомерно.

Показывать ли в платежке или ведомости, как взысканные, удержания штрафа ГИБДД из зарплаты работников по их просьбе? В программе 1С БП удержание оформлено через Исполнительный лист.

Официальных разъяснений по данному вопросу пока нет. Наше мнение – указывать удержание нужно только в случае действий на основании закона об исполнительном производстве (Закон N 229-ФЗ). Если удержание – по просьбе работника, то это его распоряжение заработком, а не удержание. Поэтому указывать его не нужно.

В этом случае вручную подкорректируйте ведомость:

Работаем с самозанятыми, которые выполняют работы по ГПД. Какой код указывать в платежках при выплате им дохода?

Выплата дохода самозанятому в рамках договора ГПХ попадает под код 1 (Указание Банка России от 14.10.2019 N 5286-У). Налоговый режим, который применяет исполнитель, значения не имеет.

См. также:

- Коды выплат по заработной плате в платежных документах

- Автоматическая подстановка кода выплаты доходов в ведомости

- [23.06.2020 запись] Поддерживающий семинар 1С БП за июнь 2020

- Расчеты по договору ГПХ с авансом

- Расчеты по договору ГПХ

- Коды выплат по заработной плате в платежном поручении

- Памятка кодов для доходов, выплачиваемых физлицам

- Удержание алиментов

- Документ Исполнительный лист

- Если перечисляется удержанное возмещение вреда по соглашению сторон, какой код дохода в платежке физлицу ставить?

- Как отразить штраф ГИБДД, выписанный на организацию по вине работника, в программе 1С?

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете