Содержание

Внереализационные расходы в 1С

Стр. 200 – общая сумма внереализационных расходов

НУ Дт 91.02 «Прочие расходы» за исключением статей расходов, связанных с реализацией имущества и иных ценностей и прав, в том числе:

- стр. 200 – отчисления в резервы по сомнительным долгам НУ Дт 91.02 «Прочие внереализационные доходы (расходы)»;

- стр. 201–206 – в том числе расшифровка расходов:

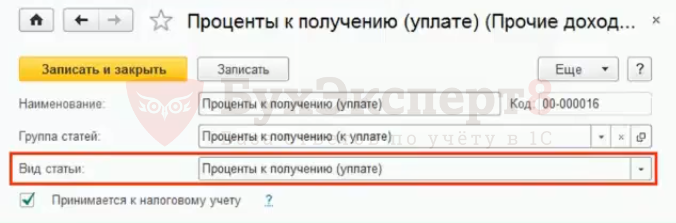

- стр. 201 — НУ Дт 91.02 «Проценты к получению (уплате)»;

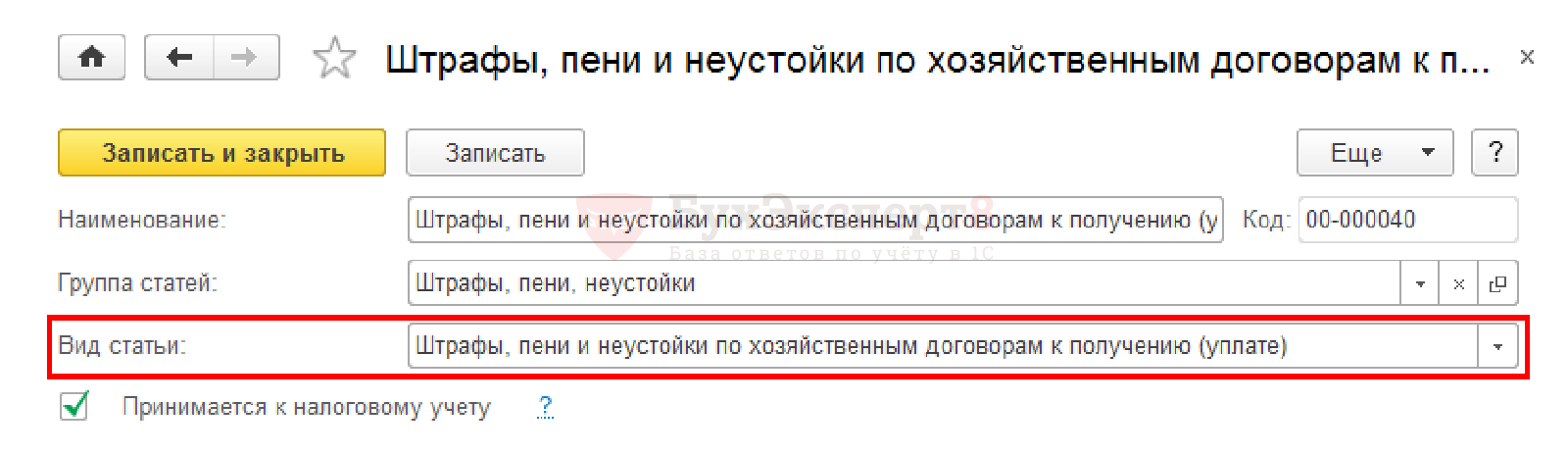

- стр. 205 – НУ Дт 91.02 «Штрафы, пени и неустойки к получению (уплате)».

Расходы в виде штрафов, пени, неустоек

Штрафы, пени, неустойки отражаются в составе внереализационных расходов (пп. 13 п. 1 ст. 265 НК РФ), если:

- организация признала неустойку в письменной форме (ст. 331 ГК РФ),

- решение суда вступило в законную силу.

Датой признания расходов в НУ является либо дата признания суммы штрафа, либо дата вступления в законную силу решения суда.

Расходы в виде процентов уплаченных

С 2015 г. проценты в общем случае не нормируются в НУ и полностью включаются в расходы (ст. 269 НК РФ). Исключение – проценты по контролируемым сделкам (ст. 105.14 НК РФ). Расходом признается процент, исчисленный исходя из фактической ставки с учетом положений раздела V.1 (сумма процентов не выше рыночных цен).

Получите понятные самоучители 2024 по 1С бесплатно:

Проценты по долговым обязательствам любого вида включаются в состав внереализационных расходов (пп. 2 п. 1 ст. 265 НК РФ) и не учитываются для целей НУ при приобретении амортизируемого имущества в его первоначальной стоимости, в том числе при реконструкции, модернизации, достройке (Письмо Минфина РФ от 10.03.2015 N 03-03-10/12339, Письмо ФНС РФ от 29.09.2014 N ГД-4-3/19855).

В БУ, как правило, проценты, полученные под приобретение инвестиционного актива, учитываются в его стоимости. Возникает разница с БУ!

Резервы по сомнительным долгам

В налоговом учете создание резерва это – право:

- налогоплательщик может создавать или не создавать резерв по сомнительным долгам (учетная политика) (Письмо Минфина РФ от 16.05.2011 N 03-03-06/1/295).

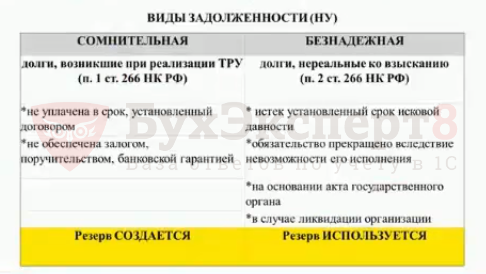

Резерв создается по результатам инвентаризации по сомнительной дебиторской задолженности на последнее число отчетного периода, согласно правилам ст. 266 НК РФ.

Резерв по сомнительным долгам используется организацией лишь на покрытие убытков от безнадежных долгов, признанных таковыми в порядке, установленном ст. 266 НК РФ.

В 1С создание резерва производится автоматически при установках в учетной политике по НУ:

Налогоплательщик вправе отказаться от создания резерва с начала нового налогового периода, внеся изменения в свою учетную политику по налоговому учету (ст. 313 НК РФ, Письмо Минфина РФ от 21.09.2007 N 03-03-06/1/688).

С 2017 г. внесено понятие встречного обязательства контрагента.

Сомнительным долгом признается соответствующая задолженность контрагента перед налогоплательщиком в той части, которая превышает указанное встречное обязательство. При наличии задолженностей перед налогоплательщиком с разными сроками возникновения уменьшение таких задолженностей на кредиторскую задолженность налогоплательщика производится, начиная с первой по времени возникновения (абз. 1 п. 1 ст. 266 НК РФ).

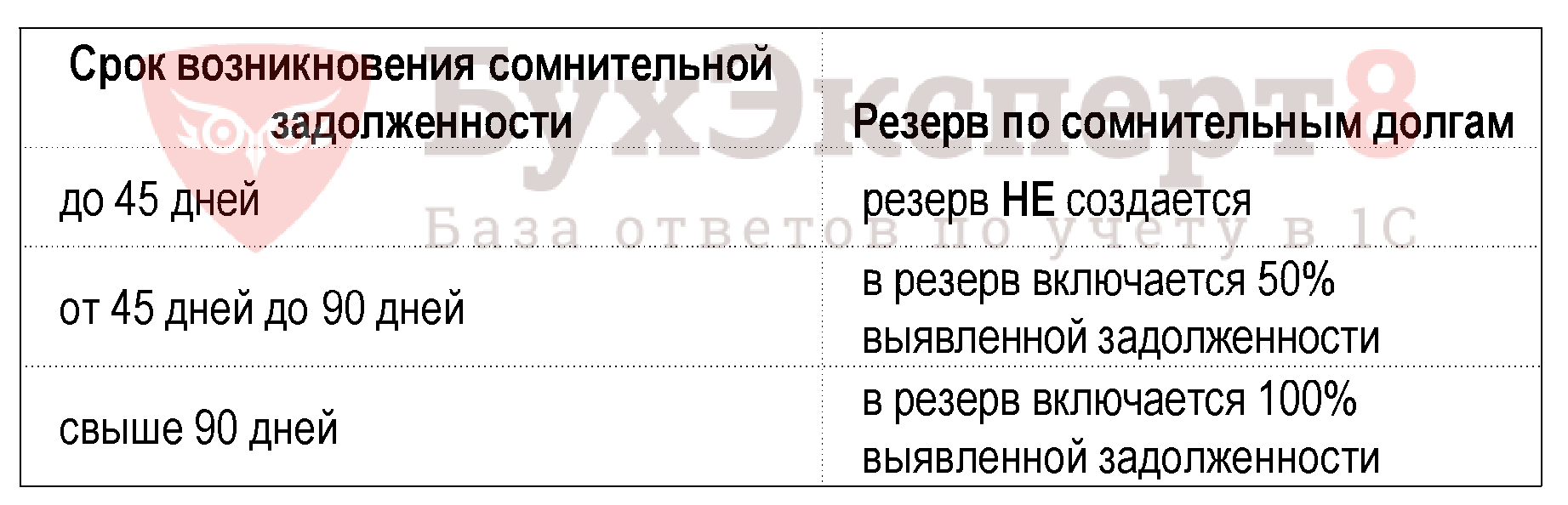

Расчет резерва по сомнительным долгам производится в следующем порядке (абз. 5 п. 4 ст. 266 НК РФ):

- в течение налогового периода за отчетный период его сумма не может превышать большую из величин: «10 процентов от выручки за предыдущий налоговый период или 10 процентов от выручки за текущий отчетный период»;

- за налоговый период сумма создаваемого резерва по сомнительным долгам не может превышать 10 процентов от выручки за указанный налоговый период.

Убытки, приравниваемые к внереализационным

Стр. 300 – убытки, приравниваемые к внереализационным расходам всего

- Потери от простоев по внешним причинам;

- Суммы безнадежных долгов:

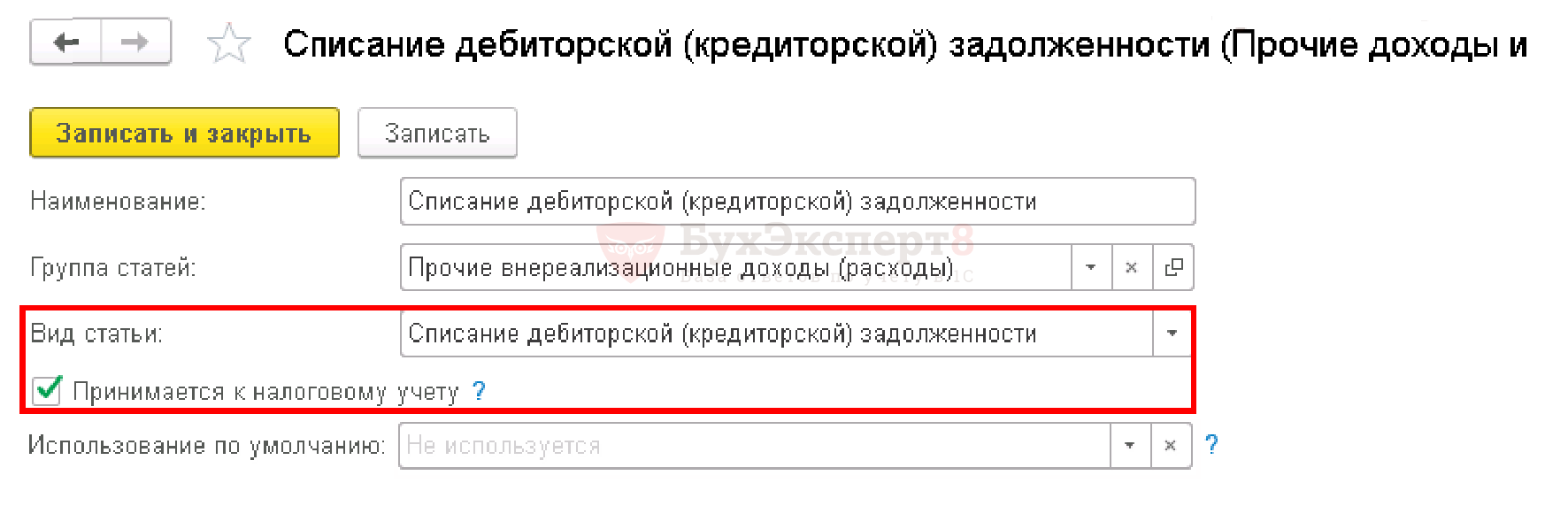

- НУ Дт 91.02 НУ «Списание дебиторской (кредиторской) задолженности»;

- Убытки прошлых налоговых периодов;

- Потери от стихийных бедствий и других чрезвычайных ситуаций;

- Расходы в виде недостачи материальных ценностей в случае отсутствия виновных лиц.

Стр. 400 – ошибки, относящиеся к прошлым отчетным периодам, в тех случаях, когда они привели к излишней уплате налога (п. 1 ст. 54 НК РФ):

- стр. 401-403 – расшифровка по годам.

В стр. 400 не включаются суммы доходов и убытков прошлых периодов, выявленных в текущем отчетном периоде, отраженных:

- стр. 101 Приложения N1 к Листу 02 «Внереализационные доходы в виде дохода прошлых лет, выявленного в отчетном периоде»;

- стр. 301 Приложения N2 к Листу 02 «Убытки, приравниваемые к внереализационным в виде убытков прошлых налоговых периодов, выявленных в текущем отчетном периоде».

Бухгалтер обнаружил не учтенный документ с услугами связи на сумму 6 608 руб. (в т. ч. НДС 18%):

- расходы на сумму 5 600 руб. – в стр. 400.

Возвращен бракованный товар на сумму 8 260 руб. (в т. ч. НДС 18%):

- покупная стоимость принятого товара 6 200 руб. – стр. 101 Приложение N 1 Лист 02;

- сумма возврата покупателю – 7 000 руб. – стр. 301 Приложение N 2 к Листу 02.

Потери от хищений, пожаров

Потери от хищений и пожаров – убытки, приравниваемые к внереализационным расходам (пп. 6 п. 2 ст. 265 НК РФ):

- потери от стихийных бедствий и других чрезвычайных ситуаций, включая затраты, связанные с предотвращением или ликвидацией последствий стихийных бедствий или чрезвычайных ситуаций;

- расходы в виде недостачи материальных ценностей в случае отсутствия виновных лиц.

Для документального подтверждения потерь требуются:

- справка Государственной противопожарной службы МЧС России;

- протокол осмотра места происшествия;

- акт о пожаре с установленной причиной возгорания;

- акт инвентаризации, где указана стоимость сгоревшего (похищенного) имущества;

- справка из полиции о прекращении уголовного дела.

Потери можно признать в расходах в периоде документального подтверждения всех потерь (Письмо Минфина РФ от 17.10.2017 N 03-07-11/67464).

Списание дебиторской задолженности

Безнадежные долги (долги, нереальные к взысканию):

- по которым истек срок исковой давности (ст. 196 ГК РФ, 197 ГК РФ);

- по которым прекращено обязательство вследствие:

- невозможности его исполнения, ликвидации организации, на основании акта государственного органа. Основание ликвидации – выписка из ЕГРЮЛ (Письмо Минфина РФ от 14.03.2014 N 03-03-06/1/11063). С 01.09.2014 исключение из ЕГРЮЛ = ликвидация (ст. 64.2 ГК РФ);

- при вынесении судебным приставом постановления об окончании исполнительного производства в случае возврата взыскателю исполнительного документа по следующим основаниям:

- невозможность установления местонахождения должника, его имущества либо получения сведений о наличии денежных средств и иных ценностей;

- если у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые меры судебным приставом оказались безрезультатными.

По мнению ВАС долг с истекшим сроком ИД необходимо списывать вовремя (т.е. в том отчетном периоде, в котором истек срок исковой давности) (Постановление Президиума ВАС РФ от 15.06.2010 N 1574/10). Эту же позицию недавно озвучил Минфин РФ в Письме от 06.04.2016 N 03-03-06/2/19410. Но! Были и разъяснения (Письмо ФНС РФ от 20.01.2014 N ГД-4-3/526@ и Минфина РФ от 07.12.2012 N 03-03-06/2/127), в соответствии с которыми в НК РФ отсутствуют четкие нормы, определяющие момент списания в расходы суммы безнадежного долга (пп. 3 п. 7 ст. 272 НК РФ). И задолженность списать можно в периоде ее обнаружения, ссылаясь на ошибку по ст. 54 НК РФ.

В 1С автоматически не списывается безнадежная задолженность, в том числе за счет резерва – документ Операция, введенная вручную.

Проводки по списанию безнадежной задолженности:

- за счет резерва по сомнительным долгам:

Дт 63 Кт 62.01, 76;

- если резерв не создан или его не достаточно (пп. 2 п. 2 ст. 265 НК РФ, Письмо Минфина РФ от 05.03.2010 N 03-03-06/1/117):

Дт 91.02 вид для НУ «Списание дебиторской (кредиторской) задолженности» Кт 62.01, 76.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете