Расчет налога на прибыль

- стр.010 — сумма доходов от реализации — переносится из стр.040 Прил.1 к Листу 02;

- стр.020 — сумма внереализационных доходов — переносится из стр .100 Прил.1 к Листу 02;

- стр.030 — сумма расходов, уменьшающих сумму доходов от реализации — переносится из стр.130 Прил.2 к Листу 02;

- стр.040 — сумма внереализационных расходов — переносится из стр.200+стр.300 Прил.2 к Листу 02;

- стр.050 – сумма убытков, НЕ уменьшающих налогооблагаемую базу — переносится из стр.360 Прил.3 к Листу 02;

- стр.060 Итого прибыль (убыток) – сумма строк 010+ 020 — 030 — 040 + 050;

- стр. 100 – налоговая база (стр.060 — стр.070 — стр.080 — стр.400 Прил.2 к Листу 2 + стр.100 Листов 05 + стр.530 Листа 06);

- стр.110 — сумма убытка или части убытка, уменьшающего налоговую базу за отчетный (налоговый) период (стр.150 Прил.4 к Листу 02);

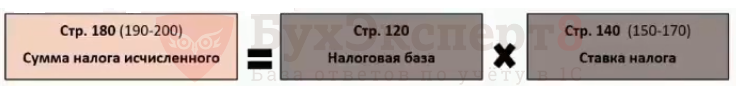

- стр.120 – налоговая база для исчисления налога (стр.100-стр.110).

Торговый сбор

Налог на прибыль может быть уменьшен на сумму Торгового сбора, фактически уплаченную до даты уплаты налога на прибыль или авансового платежа (п. 10 ст. 286 НК РФ). При этом организация должна встать на учет в ИФНС в качестве плательщика торгового сбора, подав Уведомление (Письмо ФНС РФ от 12.08.2015 N ГД-4-3/14174@).

В декларации по налогу на прибыль для торгового сбора предусмотрены строки:

- в Листе 02 – стр.265 – 267,

- в Листе 02 Приложения N 5 — стр.095 – 097,

- в Листе 02 Приложения N 6 — стр.095 – 097.

В программе начисление торгового сбора осуществляется документом Расчет торгового сбора. Для автоматического заполнения декларации должна быть отражена уплата торгового сбора.

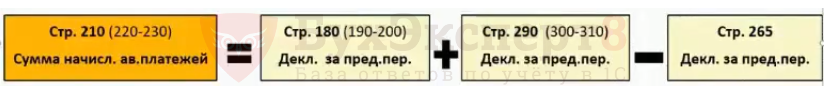

При заполнении авансовых платежей:

- в Листе 02 по стр.210 и 230 начисленные суммы авансовых платежей уменьшаются на сумму торгового сбора, учтенного в уменьшение авансового платежа в налоговой декларации за предыдущий отчетный период.

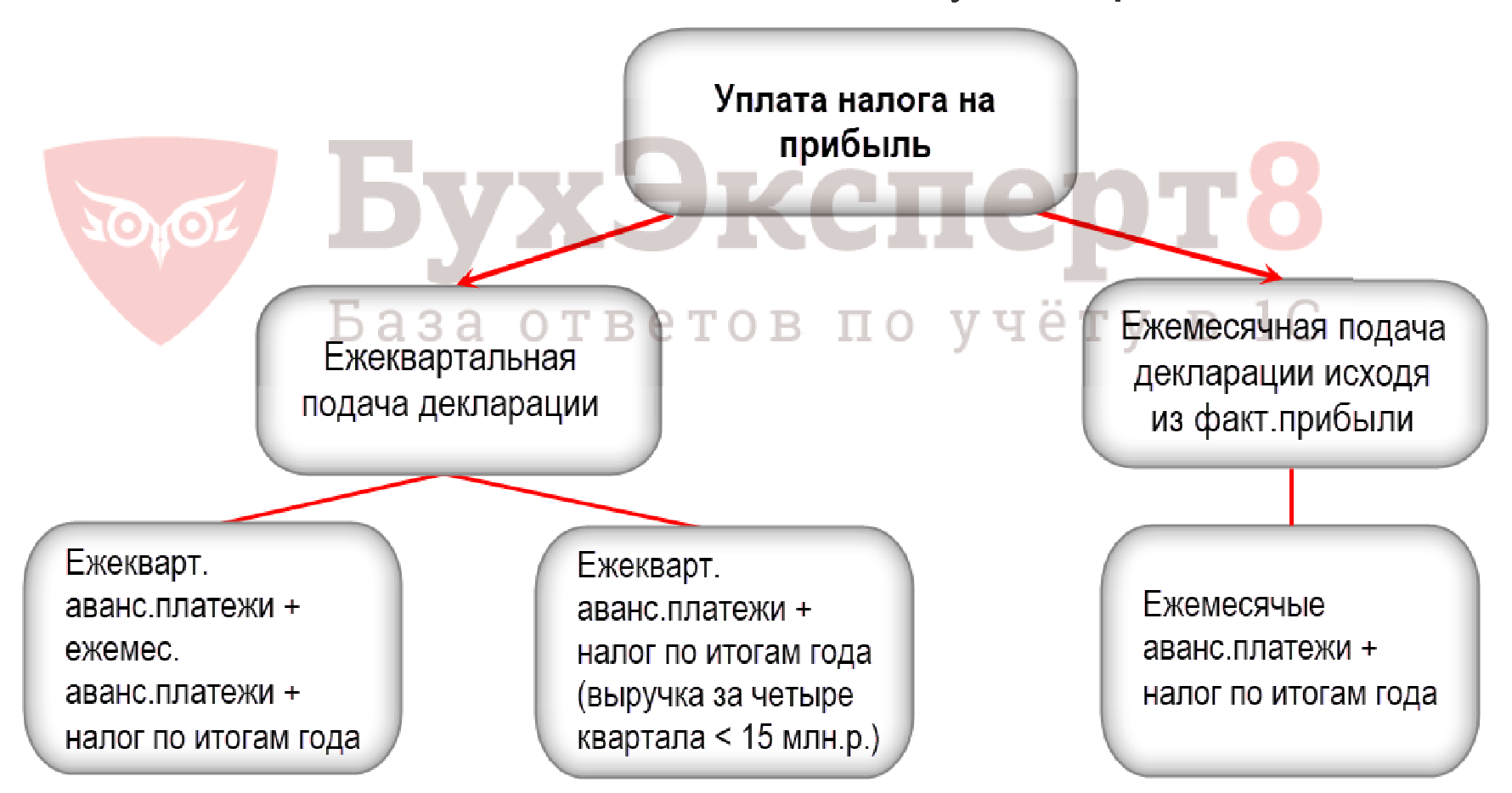

Авансовые платежи

Порядок оплаты авансовых платежей по налогу на прибыль может быть различен:

В случае, если за предыдущие четыре квартала доходы от реализации (ст. 249 НК РФ) превысили в среднем:

Получите понятные самоучители 2024 по 1С бесплатно:

- с 2016 г. — 15 млн. руб. за каждый квартал, необходимо уплачивать ежемесячные авансовые платежи, начиная с квартала, следующего за отчетным (п. 3 ст. 286 НК РФ, Письмо Минфина РФ от 02.09.2014 N 03-03-06/1/43820).

Вновь созданные компании уплачивают ежемесячные авансовые платежи при условии, если выручка превысила:

- с 2016 г. – 3 млн. руб. в месяц либо 15 млн. руб. в квартал начиная с месяца, следующего за месяцем, в котором такое превышение имело место (п. 5 ст. 287 НК РФ).

Порядок перехода от ежемесячных к квартальным авансовым платежам дан в Письме ФНС РФ от 14.03.2016 N СД-4-3/4129@.

Стр. 180-200 – сумма платежа за год:

Стр. 210-230 – сумма начисленных авансовых платежей за предыдущий период (кв. платежи – 9 месяцев, ежемесячные платежи из фактической прибыли – 11 месяцев) минус торговый сбор 9 месяцев:

В примере:

Данные из декларации за 9 месяцев:

- стр. 180 = 251 642 руб.,

- стр. 290 = 0 руб.,

- стр. 265 = 90 000 руб.

Стр. 210 = 251 642+ 0 — 90 000 = 161 642 руб. в Декларации за год.

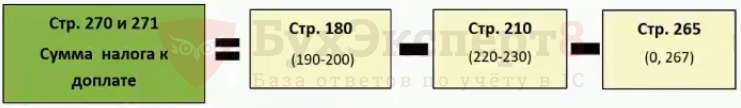

Если стр. 180 больше стр. 210 – заполняется стр. 270 «Сумма налога к доплате»:

В примере:

Стр. 180 больше стр. 210 – заполняется стр. 270 и 271.

Стр. 270 = 125 932 – 37 746 = 88 186 руб.

Стр. 271 = 713 617 – 123 896 – 120 000 = 469 721 руб.

Если стр. 180 меньше стр. 210 – заполняется стр. 280 «Сумма налога к уменьшению»:

В декларации за год ставится прочерк в стр. 290 – сумма ежемесячных авансовых платежей.

Для доступа к разделу авторизируйтесь на сайте.Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете