Компания является налоговым агентом, приобретая услуги у иностранного поставщика-нерезидента. Можем ли мы отразить НДС к вычету, если поставщик вернул аванс? И как это сделать в программе 1С?

Содержание

Нормативное регулирование

Плательщики НДС могут принять к вычету налог с аванса, уплаченного иностранцу, при расторжении договора, если (п. 5 ст. 171 НК РФ, п. 4 ст. 172 НК РФ):

- иностранец вернул аванс;

- с момента расторжения договора прошло не более 1 года.

Неплательщики НДС (в т. ч. упрощенцы) в этой ситуации уплаченный налог могут п. 7 ст. 170 НК РФ).

Учет в 1С

01 февраля Организация-плательщик НДС заключила контракт с иностранной компанией на оказание услуг на сумму 1 200 USD (без учета НДС).

Организация выступает налоговым агентом по НДС (п. 2 ст. 161 НК РФ).

30 марта Организация перечислила предоплату контрагенту в размере 1 200 USD (75 600 руб.), а также включила НДС с аванса в декларацию за 1 квартал в сумме 15 120 руб.

Услуги оказаны не были, договор расторгнут.

14 апреля иностранный поставщик вернул аванс в полной сумме.

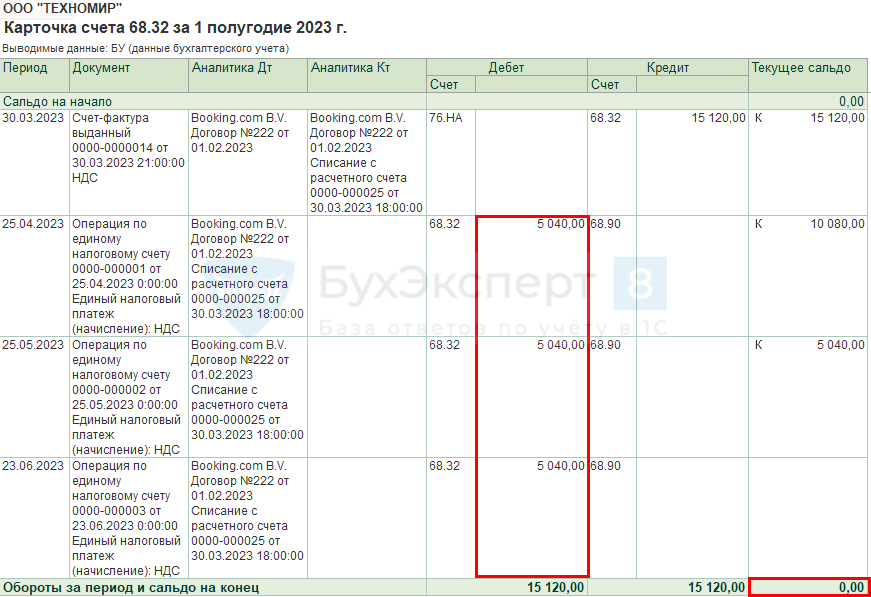

Во 2 квартале НДС с аванса налогового агента полностью уплачен в составе ЕНП – по 1/3 (15 120 * 1/3 = 5 040 руб.) и принят к вычету в сумме 15 120 руб.

Операции налогового агента по НДС при покупке услуг у иностранцев отразите в обычном порядке.

Налог с аванса налогового агента, уплаченный в составе ЕНП, принимается к вычету после:

- переноса начисленного налога на счет 68.90 документом Операция по единому налоговому счету с видом Налоги (начисление);

- возврата аванса от поставщика — документ Поступление на расчетный счет.

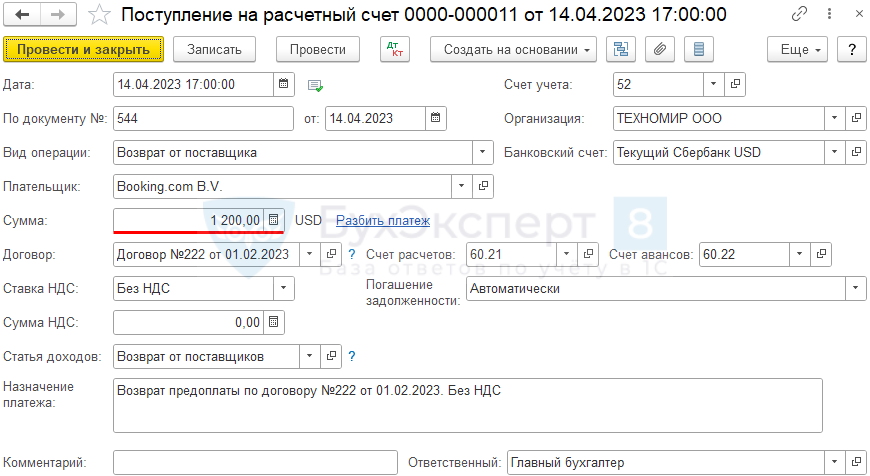

Шаг 1. Возврат аванса отразите документом Поступление на расчетный счет с видом Возврат от поставщика в разделе Банк и касса.

Получите понятные самоучители 2024 по 1С бесплатно:

Укажите:

- Сумма — сумма возврата согласно выписке (в нашем примере — 1 200 USD);

- Договор — договор, по которому отражено Списание с расчетного счета возвращенного аванса.

Проводки по документу

Документ формирует проводки:

- Дт 52 Кт 91.01 — переоценка валютных остатков на расчетном счете;

- Дт 52 Кт 60.22 — возврат аванса поставщиком.

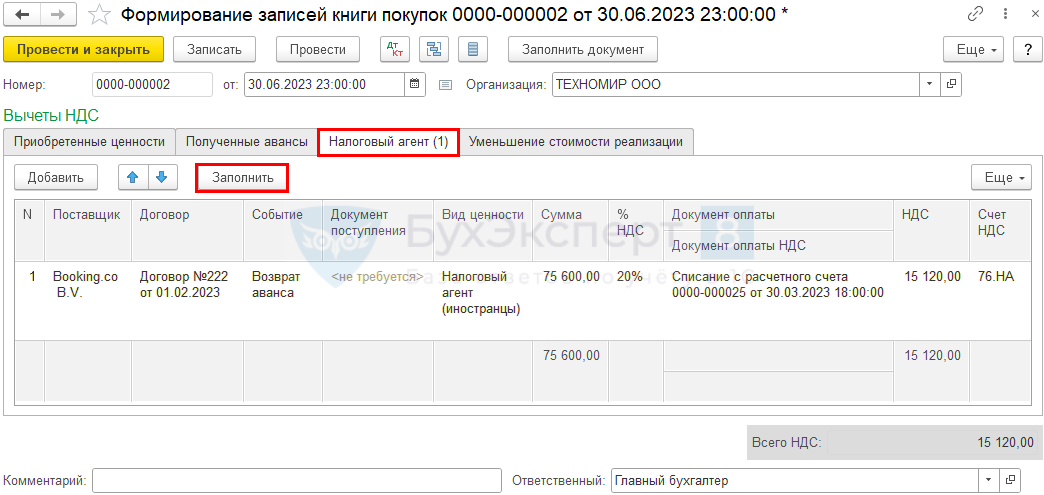

Шаг 2. Принятие к вычету уплаченной суммы налога с аванса отразите документом Формирование записей книги покупок в разделе Операции — Регламентные операции по НДС.

На вкладке Налоговый агент по кнопке Заполнить автоматически отражается принятие к вычету уплаченной в бюджет суммы НДС с аванса (в нашем примере — 15 120 руб.).

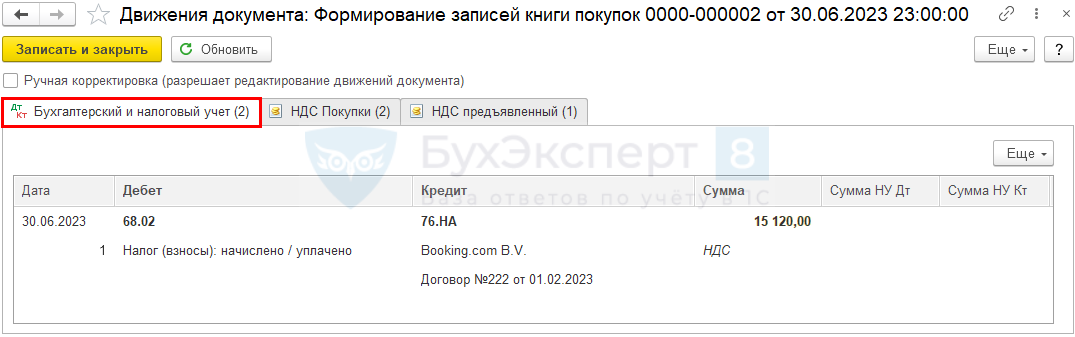

Проводки по документу

По нашему примеру Дт 68.02 формирует общий результат 2 кв. 2023.

Проводка Дт 68.90 Кт 68.32 с учетом всей суммы будет сформирована после отражения документов Операция по единому налоговому счету: Налоги (начисление) из Главное — Задачи организации — НДС, уплата, 1/3 от суммы за 1 квартал 2023 г.

Декларация по НДС

В Разделе 3 стр. 180 «Сумма налога, уплаченная в бюджет налогоплательщиком в качестве покупателя – налогового агента, подлежащая к вычету»: ![]() PDF

PDF

- сумма НДС, подлежащая к вычету.

В Разделе 8 «Сведения из книги покупок»:

- счет-фактура выданный налогового агента. Код вида операции «06».

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый день. У нас аналогичная ситуация, но только в 2024 году не работает документ операции по единому налоговому счету. .проводки корректные:

60.22-52-оплатили

76.НА-68.32-выстави с/ф

68.32-68.90 -оплатили ЕНС

52-60.22-вернулся платеж

68.02-76.НА-книга покупок

В декларацию по НДС в 3 раздел стр 180 не становится

Приложение NA-vozvrat.pdf

Здравствуйте!

Проверила на 3.0.160. Отрабатывает корректно.

В части ЕНС проводки с 2024 в рег. операции Начисление налогов на единый налоговый счет в Закрытии месяца.

Документа Операция по единому налоговому счету в 2024 нет. Его создавать и заполнять не надо.

Важно заполнить Формирование записей книги покупок. Проверьте у себя, пожалуйста.

Скрин с примером прилагаю.

Приложение Vozvrat-avansa-ot-inostrantsa.docx Provodki-68.02.docx

Добрый день.

Мария, спасибо большое. Все проводки проверила, все так, но строка 180 все равно автоматически не заполняется. Может это связано с тем, что наша организация не плательщик НДС (в учетной политики галка стоит) и еще где-то нужно галочку поставить?

И еще не совсем поняла, 76.НА закрылся, но раскрыто сальдо по НДС по Дт 68.02 В какой момент произойдет зачет? Я сформировала документ корректировка по ЕНС с признаком Вычет, верно?

Уточните, пожалуйста, неплательщик НДС по какому основанию. Статья НК РФ и просто своими словами.

У неплательщиков вычета вх НДС нет. Но чтобы что-то сказать точно, надо понимать ситуацию досконально.

Неплательщик НДС по НК РФ Статья 145.1., как резиденты Сколково. Вычет хотим получить как налоговый агент оплативший услуги иностранному лицу, услуги оказаны не были, договор расторгнут, деньги вернулись в полном объеме.

В такой ситуации с учетом тех комментариев, что от чиновников попадались в части НДС налогового агента. Полагаю, надо убирать начисление НДС НА в исходной декларации т.е. сдавать уточненку за тот квартал. Вычета у неплательщика НДС нет.

Раздел 3 стр. 180 в данном случае не подходит.

Пригодится для идей отражения в программе

Корректировка НДС налогового агента, когда оплата не дошла до поставщика в 1С

Мария, спасибо большое

Рада была помочь! Будем на связи. ???