Содержание

Новинки законодательства

С 30.12.2023 действие некоторых международных соглашений об устранении двойного налогообложения приостановлено (Закон от 19.12.2023 N 598-ФЗ).

Какие соглашения о двойном налогообложении перестали действовать в 2022-2024 годах

При выплате доходов контрагентам из стран, указанных в законе, применяется ставка из НК РФ, а не международный договор.

В период 08.08.2023-30.12.2023 действовал Указ Президента N 585 (Письмо ФНС от 29.11.2023 N ШЮ-4-13/14936@).

С 01.02.2024 утверждена новая форма Расчета сумм доходов, выплаченных иностранным организациям, и сумм удержанных налогов (Приказ ФНС от 26.09.2023 N ЕД-7-3/675@).

Расчет обязаны представлять организации, выплачивающие доходы иностранным контрагентам, не имеющим представительства в РФ (облагаемые и не облагаемые).

Получите понятные самоучители 2024 по 1С бесплатно:

Новый расчет представляется с отчетности за 2023 год.

Расчет налогового агента при выплате доходов иностранным организациям с 2024 года в 1С

Расходы на НИОКР, поименованные в Перечне Правительства от 24.12.2008 N 988, можно учитывать в расходах по прибыли с К=1,5 (п. 7 ст. 262 НК РФ).

С 01.02.2024 правила подтверждения соответствия НИОКР Перечню установлены Постановлением от 21.12.2023 N 2235.

Отчет о НИОКР размещается в кабинете налогоплательщика, а затем направляется в экспертную организацию через государственную информационную систему (ГИС).

Налоговые льготы в амортизации ОС и НМА в 2023. Модернизация НМА в НУ

Компенсации за использование работниками личного транспорта в служебных целях можно признавать в расходах НУ по (Постановление Правительства РФ от 03.04.2024 N 417):

- автомобилям с объемом двигателя

- до 2000 куб. см включительно — 2 400 руб.;

- свыше 2000 куб. см — 3 000 руб.;

- мотоциклам — 1 200 руб.

Правило применяется с 01.01.2024.

Компенсации за использование личного транспорта с 2024 года

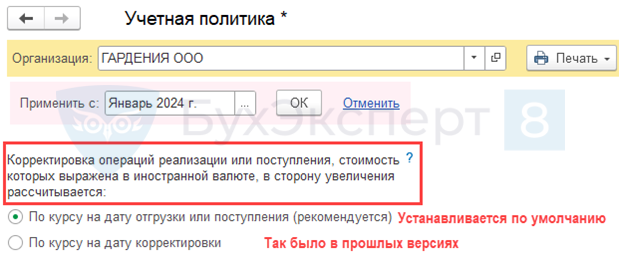

Новинки настроек 1С: Корректировка операций реализации и поступления в иностранной валюте в сторону увеличения БУ

При корректировках реализации в сторону увеличения по договорам в валюте или у.е. вопрос, на какую дату пересчитывать сумму увеличения по доп. соглашению, не урегулирован:

- Вариант 1 — по курсу на дату отгрузки (п. 6 ПБУ 3/2006, Приложение 2);

- Вариант 2 — по курсу на дату корректировки (п. 12 ПБУ 9/99).

С релиза 3.0.148 в настройках Учетной политики (Главное – Учетная политика) появилась возможность выбора.

Разъяснения ведомств о налоге на прибыль

Льготы для организаций РЭП

Организации, занимающиеся деятельностью в сфере радиоэлектронной промышленности (РЭП), применяют льготную ставку налога на прибыль (п. 1.16 ст. 284 НК РФ):

- ФБ – 3%;

- РБ – 0%.

На условиях:

- организация включена в реестр организаций, осуществляющих деятельность в сфере РЭП;

- доля доходов от деятельности в сфере РЭП — 70%.

Если организацию радиоэлектронной промышленности (РЭП) исключили из реестра и в том же налоговом периоде вернули, льгота сохраняется на весь налоговый период.

Страховые взносы по льготным тарифам применяются только в период нахождения в реестре (Письмо Минфина от 01.02.2024 N 03-03-06/1/8141).

Применение пониженных ставок – обязанность компании РЭП (Письмо Минфина от 25.08.2023 N 03-03-06/1/80904).

Налоговые льготы в амортизации ОС и НМА в 2023. Модернизация НМА в НУ

Льготы для ИТ-компаний

Российские организации, занимающиеся деятельностью в области информационных технологий (ИТ), применяют ставку налога на прибыль в периодах 2022-2024 (п. 1.15 ст. 284 НК РФ):

- ФБ – 0%;

- РБ – 0%.

с начала налогового периода, в котором выполняются условия:

- организация аккредитована в области ИТ;

- доля доходов от деятельности в сфере ИТ — 70%.

Доходы от деятельности ИТ поименованы в п. 1.15 ст. 284 НК РФ.

Перечень является исчерпывающим.

Перечень видов деятельности, утвержденный Приказом Минцифры от 11.05.2023 N 449, используется при получении компанией государственной аккредитации в качестве ИТ-организации и для налога на прибыль не применяется (Письмо Минфина от 11.01.2024 N 03-03-06/1/825).

Налоговые льготы в амортизации ОС и НМА в 2023. Модернизация НМА в НУ

Льготы в связи с СВО

Признаются внереализационными расходами денежные средства (иное имущество), переданные (пп. 19.6, пп. 19.12 п. 1 ст. 265 НК РФ):

- мобилизованным гражданам, лицам, проходящим службу по контракту или заключившим контракт о пребывании в добровольческом формировании, а также членам их семей;

- некоммерческим организациям, включенным в реестр СОНКО — нормируются в размере 1% выручки от реализации.

Иные расходы на передачу в связи с СВО, в т.ч. благотворительная помощь, в целях налога на прибыль не учитываются.

В составе прочих расходов, связанных с производством и реализацией, учитываются компенсации дополнительных расходов без документов сотрудников, командированных в районы СВО.

Предельная сумма таких расходов – 700 руб. за каждый день нахождения в такой командировке (абз. 7 пп. 12 п. 1 ст. 264 НК РФ).

Выплаты не облагаются НДФЛ и страховыми взносами (п. 2 ст. 422 НК РФ) (Письмо Минфина от 18.12.2023 N 03-00-07/122672).

Безнадежный долг в НУ

При исключении из ЕГРЮЛ должника (по любой причине) задолженность можно признать безнадежной и учесть во внереализационных расходах по прибыли (Письмо Минфина от 26.01.2024 N 03-03-06/1/6337).

С 13.11.2023 по отношению к исключенным из ЕГРЮЛ лицам по причине:

- отсутствия средств на расходы, необходимые для ликвидации и судебных процедур по банкротству;

- недостоверности сведений и записи об этом в реестре в течение более, чем 6-ти месяцев;

- наличия оснований, предусмотренных законом от 7 августа 2001 N 115-ФЗ.

Прекращаются обязательства так же, как при ликвидации (п. 6 ст. 21.1 Закона от 08.08.2001 N 129-ФЗ).

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете