Понятие «реализация работ» в НК РФ обособляется от схожего понятия «реализация услуг». Разберемся, почему так происходит и как оформить в 1С выполнение работ стороннему контрагенту.

Из статьи вы узнаете:

- чем отличаются работы от услуг;

- как отразить реализацию работ в 1С;

- как показать в БУ, НУ доход от реализации работ и какие формируются проводки;

- почему важно указывать правильные номенклатурные группы и что нужно для их автоматического заполнения;

- в каких строках деклараций по налогу на прибыль и НДС отразить доход по реализации работ.

Содержание

Пошаговая инструкция

Внимание! Ставка НДС изменена с 01.01.2019 с 18% на 20% и с 18/118 на 20/120.

Организация заключила договор с заказчиком ООО «Армада» на выполнение работ по настройке и прокладке интернет-сети на сумму 236 000 руб. (в т. ч. НДС 18%).

Прямые затраты на выполнение работ составили 35 050 руб.:

- материальные расходы — 2 500 руб.;

- оплата труда — 25 000 руб.;

- страховые взносы — 7 550 руб.

15 октября работы по настройке и прокладке интернет-сети завершены, и акт на выполненные работы подписан.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Реализация работ | |||||||

| 15 октября | 62.01 | 90.01.1 | 236 000 | 236 000 | 200 000 | Выручка от реализации работ | Реализация (акт, накладная) — Услуги (акт) |

| 90.03 | 68.02 | 36 000 | Начисление НДС с выручки | ||||

| Выставление СФ на отгрузку покупателю | |||||||

| 15 октября | — | — | 236 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 36 000 | Отражение НДС в Книге продаж | Отчет Книга продаж | |||

| Списание в расходы фактической себестоимости выполненных работ | |||||||

| 31 октября | 90.02.1 | 20.01 | 35 050 | 35 050 | 35 050 | Списание в расходы фактической себестоимости выполненных работ | Закрытие месяца — Закрытие счетов 20, 23, 25, 26 |

Реализация работ

Нормативное регулирование

Передача результатов работ одним лицом другому лицу на возмездной основе признается реализацией (ст. 39 НК РФ). В целях расчета налога на прибыль организации, занимающиеся выполнением работ, учитывают полученные доходы и осуществленные расходы, связанные с этими работами.

Очень важно не путать такие понятия как «работа» и «услуга». Выполнение работ отличается от оказания услуг, тем, что в результат работ имеет материальное выражение (п. 4 ст. 38 НК РФ). Изучить подробнее Работа и услуга: в чем разница?

Доходы:

- В БУ выручка от выполнения работ относится к доходам от обычных видов деятельности (п. 5 ПБУ 9/99) и признается в момент принятия работ заказчиком (подписания акта)(п. 12 ПБУ 9/99). Она отражается по кредиту счета 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- В НУ доходом является выручка от реализации без НДС (п. 1 ст. 248 НК РФ). Дата получения дохода при методе начисления — дата подписания акта (ст. 271 НК РФ).

Расходы:

- В БУ это расходы, осуществление которых связано с выполнением работ (п. 5, п. 9 ПБУ 10/99). Состав прямых расходов определяется технологическим процессом и видом деятельности. Бухучет работ до момента их сдачи заказчику осуществляется, в основном, на счете учета затрат 20.01 (Приказ Минфина РФ от 31.10.2000 N 94н). В момент сдачи работ заказчику прямые затраты списываются в дебет счета 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- В НУ в сумму расходов, уменьшающих доходы от реализации, включают прямые расходы, непосредственно связанные с выполнением этих работ (п. 1 ст. 253 НК РФ) при условии экономической обоснованности и наличии подтверждающих учетных документов (ст. 252 НК РФ). В состав прямых расходов могут быть включены (ст. 320 НК РФ):

- Расходы на сырье и материалы, используемые при выполнении работ;

- Оплата труда работников, за выполненную работу (в т. ч. страховые взносы);

- Амортизация основных средств, непосредственно связанных с выполнением работ;

- Иные расходы, учитываемые в БУ на счете 20.01 «Основное производство».

Состав прямых расходов необходимо закрепить в Учетной политике

Получите понятные самоучители 2024 по 1С бесплатно:

Учет в 1С

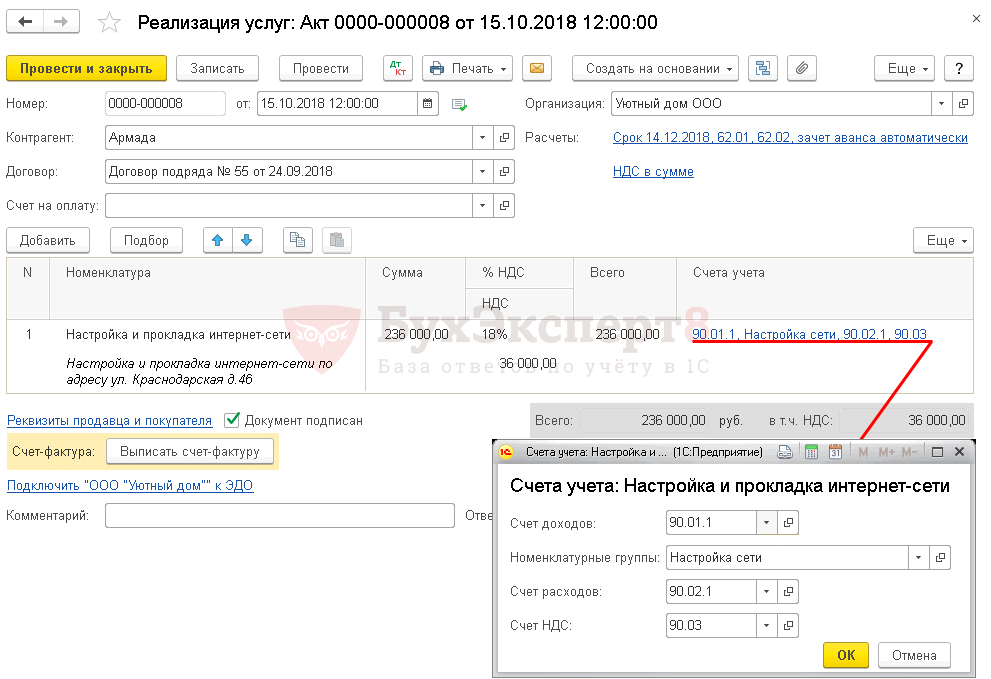

Выполнение работ оформляется документом Реализация (акт, накладная) вид операции Услуги (Акт) в разделе Продажи – Продажи – Реализация (акты, накладные).

Если по работам необходимо автоматизировать расчет себестоимости единицы работ, то необходимо использовать документ Оказание производственных услуг в разделе Производство – Выпуск продукции – Оказание производственных услуг.

Изучить подробнее Реализация производственных работ. Расчет себестоимости 1 единицы работ

В шапке документа указывается:

- Договор — документ, по которому ведутся расчеты с покупателем, Вид договора — С покупателем.

В нашем примере расчеты ведутся в рублях, что отмечено в 1С в договоре подряда ![]() PDF. Поэтому в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

PDF. Поэтому в документе Реализация (акт, накладная) автоматически устанавливаются следующие субсчета для расчетов с покупателем:

- Счет учета расчетов с контрагентом — 62.01 «Расчеты с покупателями и заказчиками».

- Счет учета расчетов по авансам — 62.02 «Расчеты по авансам полученным».

При необходимости счета расчетов с покупателем можно поправить в документе вручную или настроить автоматическое подставление других счетов расчетов с контрагентом.

В табличной части указываются выполненные работы из справочника Номенклатура с Видом номенклатуры Услуга. ![]() PDF

PDF

- Счета учета заполняются в документе автоматически, в зависимости от настроек в регистре Счета учета номенклатуры.

Узнать подробнее про установку счетов учета номенклатуры

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения».

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения».

- Счет НДС — 90.03«Налог на добавленную стоимость».

- Номенклатурные группы — номенклатурная группа, относящаяся к выполненным работам, выбирается из справочника Номенклатурные группы.

Номенклатурная группа, относящаяся к выполненным работам, должна быть указана в Номенклатурных группах реализации продукции, услуг

PDF в разделе Главное – Настройки — Налоги и отчеты – вкладка Налог на прибыль – ссылка Номенклатурные группы реализации продукции, услуг. Именно от этой настройки зависит корректное заполнение декларации по налогу на прибыль.

Подробнее про Настройку учетной политики

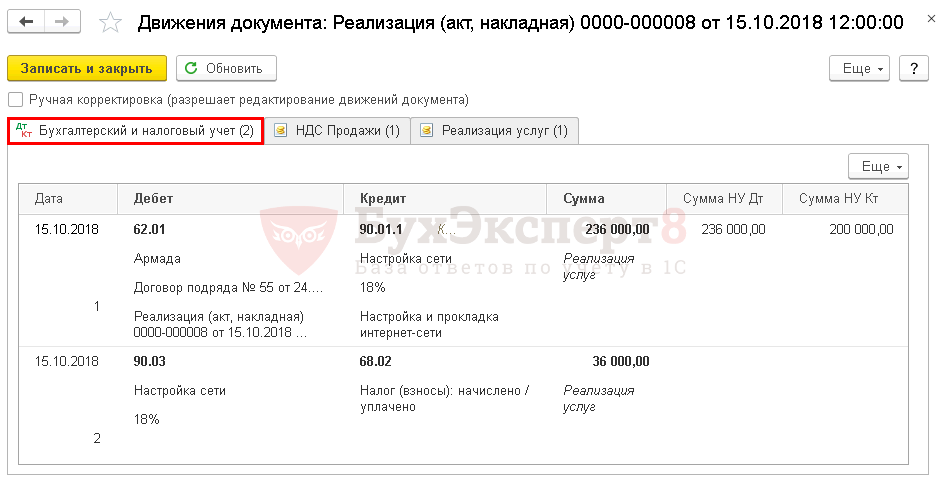

Проводки по документу

При проведении документа Реализация (акт, накладная) признаются только доходы от реализации работ (Дт 62.01 Кт 90.01.1). Признание расходов на выполненные работы (Дт 90.02.1 Кт 20.01) осуществляется при Закрытии месяца.

Документ формирует проводки:

- Дт 62.01 Кт 90.01.1 — выручка от реализации работ:

- в БУ с учетом НДС;

- в НУ без учета НДС.

- Дт 90.03 Кт 68.02 — начисление НДС.

Документальное оформление

Организация должна утвердить формы первичных документов, в т. ч. документа регистрации выполненных работ. В 1С используются следующие основные формы:

Бланки можно распечатать по кнопке Печать – Акт на оказание услуг и Печать –Универсальный передаточный документ (УПД).

Декларация по налогу на прибыль

В декларации по налогу на прибыль сумма выручки от реализации услуг отражается в составе доходов от реализации:

Лист 02 Приложение N 1:

- стр.010 «Выручка от реализации — всего» в т.ч.:

- стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства».

PDF

PDF

- стр. 011 «… выручка от реализации товаров (работ, услуг) собственного производства».

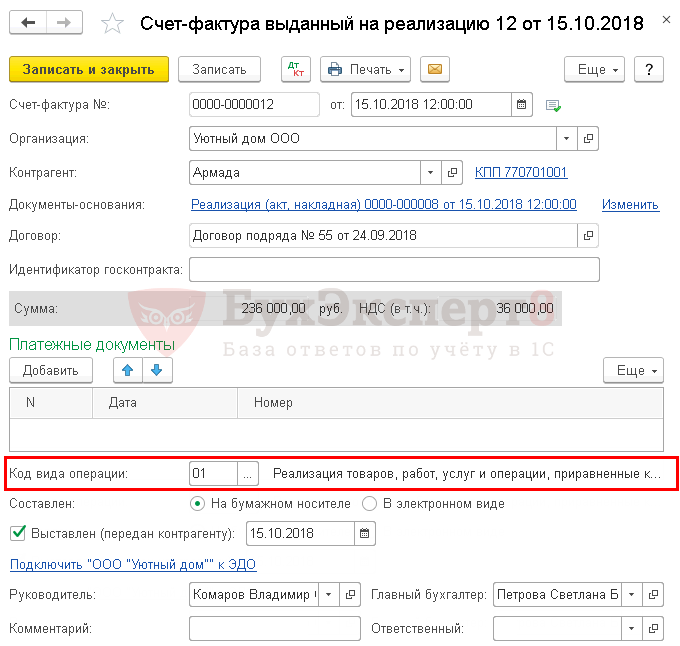

Выставление СФ на отгрузку покупателю

Организация обязана выставить счет-фактуру в течение 5 календарных дней с даты отгрузки и зарегистрировать его в книге продаж (п. 3 ст. 168 НК РФ).

Выставить счет-фактуру покупателю можно по кнопке Выписать счет-фактуру документа Реализация (акт, накладная).

Данные счета-фактуры автоматически заполняются на основании документа Реализация (акт, накладная).

- Код вида операции — 01 «Реализация товаров, работ, услуг и операции, приравненные к ней».

Документальное оформление

Распечатать форму заполненного счета-фактуры можно по кнопке Печать документа Счет-фактура выданный или документа Реализация (акт, накладная). ![]() PDF

PDF

Отчет Книга продаж можно сформировать из раздела Отчеты – НДС – Книга продаж. ![]() PDF

PDF

Декларация по НДС

В декларации по НДС сумма начисленного НДС отражается:

В Разделе 3 стр. 010 «Реализация (передача на территории РФ…): ![]() PDF

PDF

- сумма выручки от реализации, без НДС;

- сумма начисленного НДС.

В Разделе 9 «Сведения из книги продаж»:

- счет-фактура выданный, код вида операции «01».

Списание в расходы фактической себестоимости выполненных работ

В 1С для признания прямых расходов в момент реализации необходимо в настройках Учетной политики установить: ![]() PDF

PDF

- флажок Выполнение работ, оказание услуг заказчикам;

- Затраты списываются — С учетом всей выручки.

При выполнении работ прямые затраты регистрируются разными документами в зависимости от вида затрат, например:

- Документ Начисление зарплаты

PDF — для отражения расходов на оплату труда сотрудников труда (страховых взносов) сотрудников, выполняющих работу.

PDF — для отражения расходов на оплату труда сотрудников труда (страховых взносов) сотрудников, выполняющих работу. - Документ Требование-накладная — для списания необходимых материалов при выполнении работ.

PDF;

PDF; - Документ Поступление (акт, накладная) вид операции Услуги (акт) — для отражения расходов на услуги, оказанные сторонними организациями.

Чтобы затраты были учтены при расчете себестоимости работ, они должны быть отражены по той же номенклатурной группе, что и реализация.

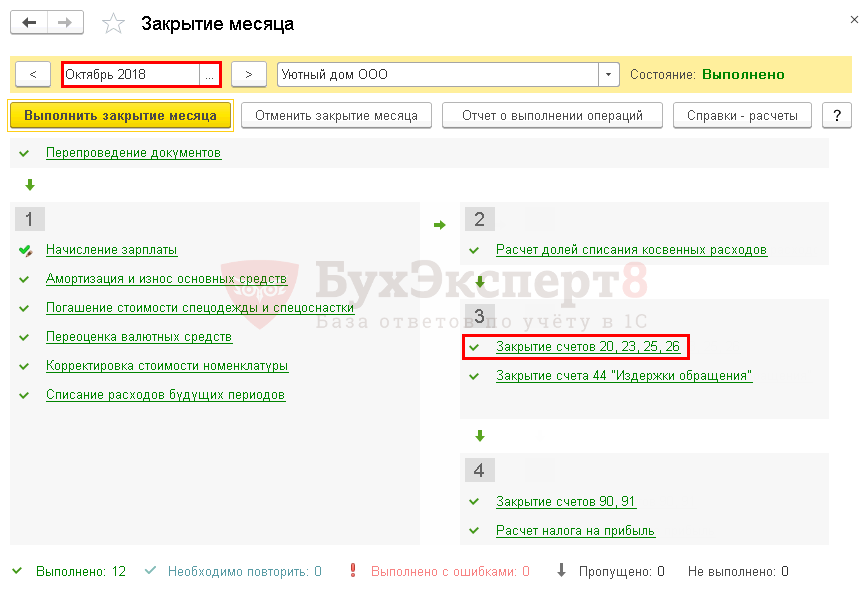

Списание в расходы фактической себестоимости выполненных работ выполняется операцией Закрытие счетов 20, 23, 25,26 в процедуре Закрытие месяца, раздел Операции – Закрытие периода – Закрытие месяца.

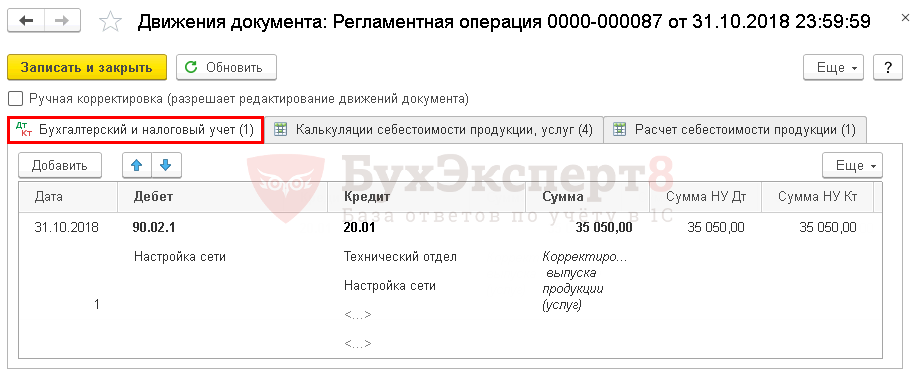

Проводки по документу

Документ формирует проводку:

- Дт 90.02.1 Кт 20.01 — списание в расходы фактической себестоимости выполненных работ.

Контроль

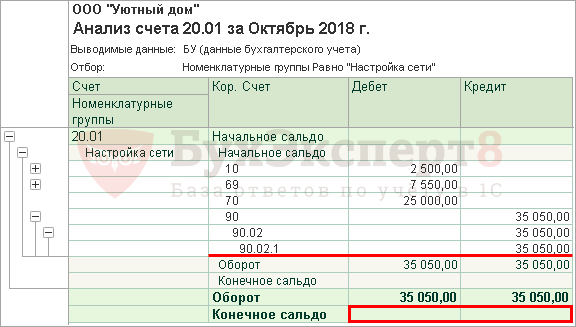

В октябре по номенклатурной группе Настройка сети были учтены затраты в размере 35 050 руб., в т. ч.: ![]() PDF

PDF

- оплата труда — 25 000 руб.;

- страховые взносы (в т.ч. от НС и ПЗ) — 7 550 руб.;

- материальные расходы—2 500 руб.

Сформируем отчет Анализ счета 20.01 «Основное производство» за октябрь в разделе Отчеты – Стандартные отчеты – Анализ счета.

Из отчета видно, что по номенклатурной группе Настройка сети:

- На начало месяца незавершенного производства не было.

- На конец месяца все затраты в размере 35 050 руб. списаны в себестоимость выполненных работ.

Декларация по налогу на прибыль

В декларации по налогу на прибыль себестоимость выполненных работ отражается в составе прямых расходов:

Лист 02 Приложение N 2:

- стр.010 «Прямые расходы, относящиеся к реализованным товарам (работам, услугам)».

PDF

PDF

Проверьте себя! Пройдите тест на эту тему по ссылке >>

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Доброе утро. Спасибо за труд.