Из статьи вы узнаете, как с 2024 года оформить начисление компенсации дистанционных сотрудников и учесть ее при начислении налогов и взносов в программе 1С.

Порядок начисления компенсации до 2024 года рассмотрен здесь >>

Содержание

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера.По условиям трудового договора сотрудник организации (бухгалтер) работает дистанционно.

Порядок компенсации затрат по нормативу — 50 руб. за каждый отработанный день. Выплачивается вместе с зарплатой за первую и вторую половины месяца.

30.05.2025 внесены изменения в трудовой договор и учетную политику в целях НУ о компенсации расходов.

В июне по табелю у сотрудника — 20 рабочих дней, все отработаны дистанционно.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Назначение планового начисления | |||||||

| 31 мая | — | — | — | Назначение начисления | Кадровый перевод | ||

| Расчет компенсации расходов дистанционного работника за 1 половину месяца | |||||||

| 16 июня | — | — | 20 135 | Начисление зарплаты и компенсации (общехозяйственные затраты) | Начисление зарплаты | ||

| — | — | 2 618 | Удержание НДФЛ | ||||

| Расчет компенсации расходов дистанционного работника за 2 половину месяца | |||||||

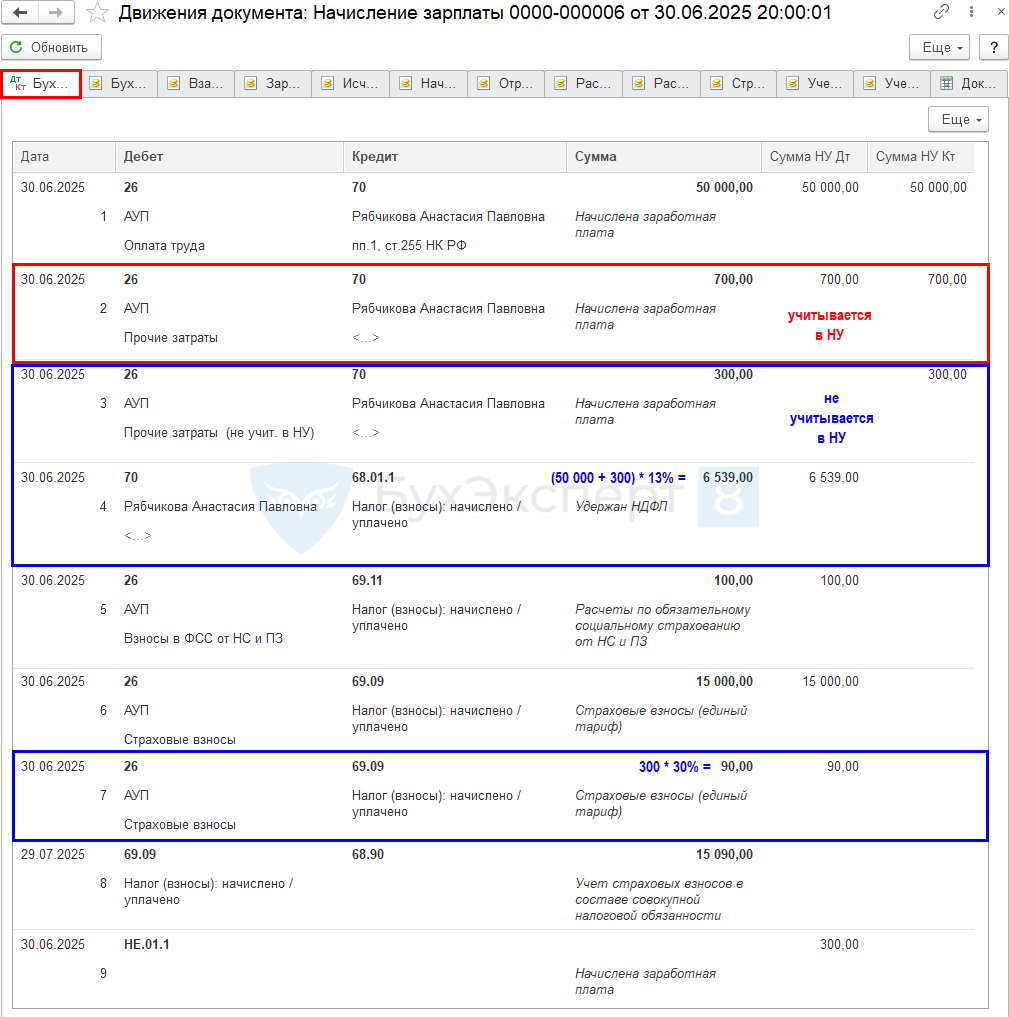

| 30 июня | 26 | 70 | 50 000 | 50 000 | 50 000 | Начисление зарплаты (общехозяйственные затраты) | Начисление зарплаты |

| 26 | 70 | 700 | 700 | 700 | Начисление компенсации в пределах норм (общехозяйственные затраты) | ||

| 26 | 70 | 300 | 300 | Начисление компенсации сверх норм (общехозяйственные затраты) | |||

| 70 | 68.01.1 | 6 539 | 6 539 | Удержание НДФЛ с зарплаты и компенсации сверх норм | |||

| 26 | 69.11 | 100 | 100 | Начисление взносов на НС и ПЗ с зарплаты (общехозяйственные затраты) | |||

| 26 | 69.09 | 15 000 | 15 000 | Начисление взносов по единому тарифу с зарплаты (общехозяйственные затраты) | |||

| 26 | 69.09 | 90 | 90 | Начисление взносов по единому тарифу с компенсации сверх норм (общехозяйственные затраты) | |||

| 69.09 | 68.90 | 15 090 | Включение страховых взносов в совокупную обязанность на ЕНС | ||||

| НЕ.01.1 | 300 | Отражение расходов, не учитываемых в НУ | |||||

Нормативное регулирование

Суммы компенсации в связи с возмещением расходов дистанционным работникам:

- относятся к прочим расходам, связанным с производством и реализацией (пп. 11 п. 1 ст. 264 НК РФ);

- не облагаются НДФЛ (абз. 11 п. 1 ст. 217 НК РФ) и страховыми взносами по единому тарифу (пп. 2 п. 1 ст. 422 НК РФ)

в размере:

- не более 35 руб. за каждый отработанный удаленно день,

- либо в размере документально подтвержденных расходов.

Компенсация не облагается страховыми взносами по травматизму от НС и ПЗ в любом размере, установленном в организации (ч. 2 ст. 312.6 ТК РФ, пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 N 125-ФЗ).

Компенсация в пределах лимита в отчетности:

Получите понятные самоучители 2024 по 1С бесплатно:

- 6-НДФЛ — не отражается (Письмо ФНС от 11.04.2019 N БС-4-11/6839@);

- РСВ — отражается в составе выплат, не подлежащих обложению (Письмо Минфина от 23.10.2017 N 03-15-06/69146);

- Разд. 2 формы ЕФС-1 — отражается в составе выплат, не подлежащих обложению (п. 165 Порядка заполнения ЕФС-1, утв. Приказом СФР от 17.11.2023 N 2281).

Создание вида начисления

В 1С: Бухгалтерия ред. 3.0 специального документа для оформления начисления компенсации не предусмотрено. Используйте в зависимости от обстоятельств:

- документ Операция, введенная вручную и Операция учета взносов — удобен при:

- отражении компенсации на счете 73,

- нерегулярных начислениях;

подробнее — Как оформить начисление компенсации за задержку заработной платы в 1С?- настройку специального Начисления и назначение его работнику, документ Начисление зарплаты — удобен при:

- отражении компенсации на счете 70,

- регулярных начислениях.

Оба варианта подходят как для подтверждения фактических затрат, так и затрат по нормативу.

Разберем второй вариант.

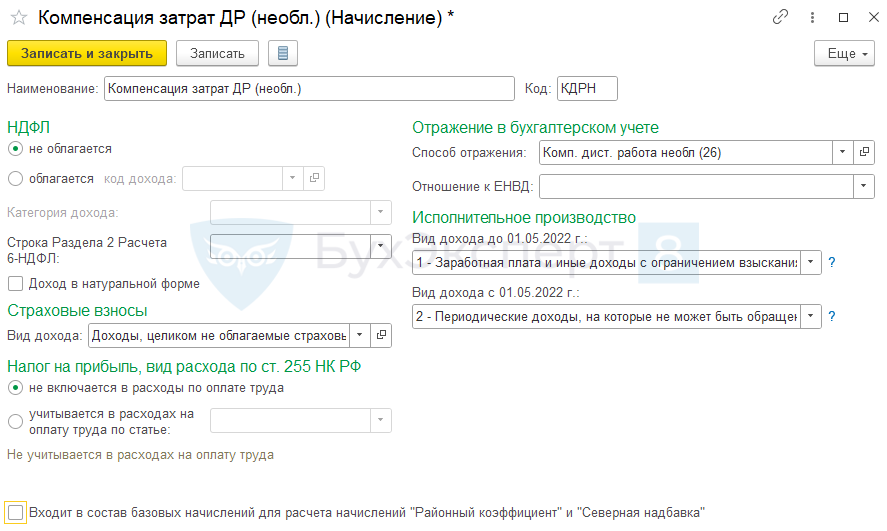

Создайте и настройте два вида начисления (Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать).

Установите для начисления в пределах лимита 35 руб.:

- в разделе НДФЛ:

- переключатель — необлагается;

- в разделе Страховые взносы:

- Вид дохода — Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих;

- в разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — не включается в расходы на оплату труда:

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливается;

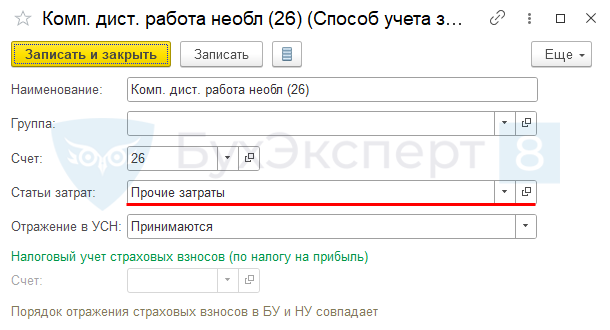

- в разделе Отражение в бухгалтерском учете:

- Способ отражения — создайте способ начисления:

- Счет — счет учета заработной платы (в нашем примере — 26 «Общехозяйственные расходы»). Если в организации зарплата дистанционщикам начисляется на разные счета, создайте свое Начисление для каждого счета;

- Статьи затрат — Прочие затраты;

- Способ отражения — создайте способ начисления:

- в разделе Исполнительное производство:

- Вид дохода с 01.05.2022 г. — 2 — Периодические доходы, на которые не может быть обращено взыскание (без оговорок).

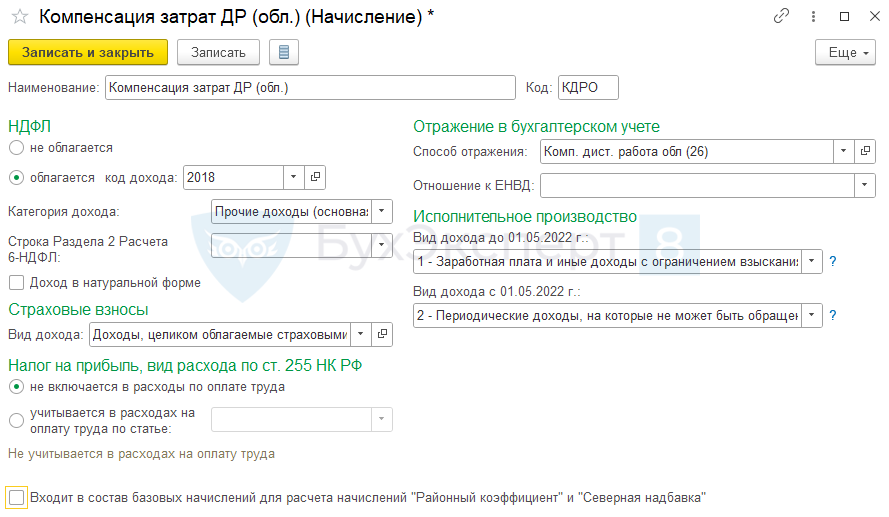

Установите для начисления сверх лимита 35 руб.:

- в разделе НДФЛ:

- переключатель — облагается:

- код дохода — 2018;

- Категория дохода — Прочие доходы (основная налоговая база);

- переключатель — облагается:

- в разделе Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами на ОПС, ОМС и соц. страхование, не облагаемые взносами на страхование от несчастных случаев;

- в разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — не включается в расходы на оплату труда;

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливается;

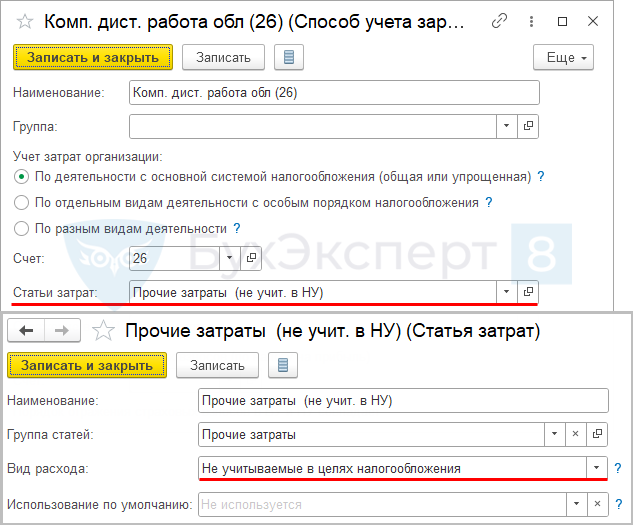

- в разделе Отражение в бухгалтерском учете:

- Способ отражения — создайте способ начисления:

- Счет — счет учета заработной платы (в нашем примере — 26 «Общехозяйственные расходы»). Если в организации зарплата дистанционщикам начисляется на разные счета, создайте свое Начисление для каждого счета;

- Статьи затрат — статья с видом расхода Не учитываемые в целях налогообложения;

- Способ отражения — создайте способ начисления:

- в разделе Исполнительное производство:

- Вид дохода с 01.05.2022 г. — 2 — Периодические доходы, на которые не может быть обращено взыскание (без оговорок).

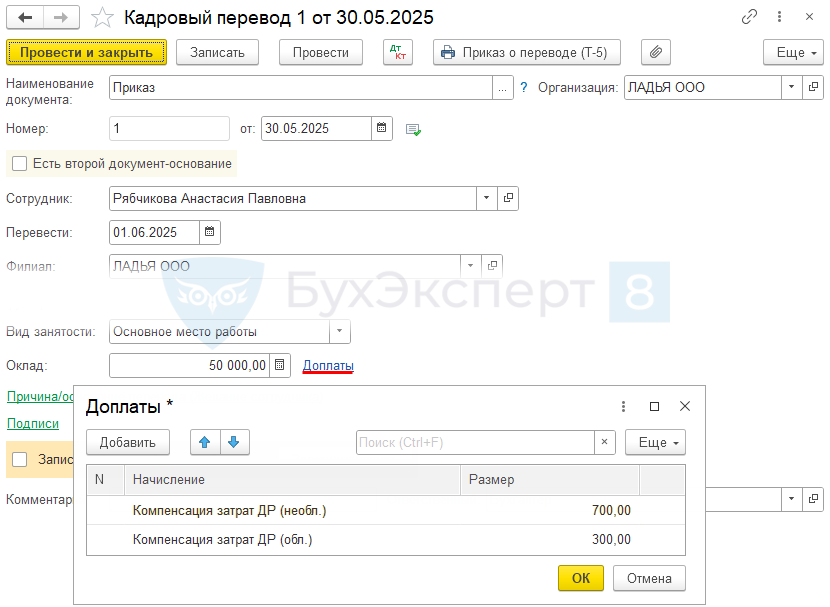

Назначение планового начисления

Если компенсация сотруднику начисляется ежемесячно, целесообразно назначить ее начисление в плановом порядке и только изменять размер.

Если не назначаете начисление в плановом порядке, добавьте компенсацию в документ Начисление зарплаты с видом Окончательный расчет. Добавить компенсацию при выплате зарплаты за первую половину месяца нет возможности.

Создайте документ Кадровый перевод в разделе Зарплата и кадры.

Укажите:

- Перевести — дату, с которой будет автоматически начисляться компенсация.

По ссылке Доплаты добавьте созданные начисления и укажите их примерный ежемесячный размер (фактический размер скорректируйте в документе Начисление зарплаты).

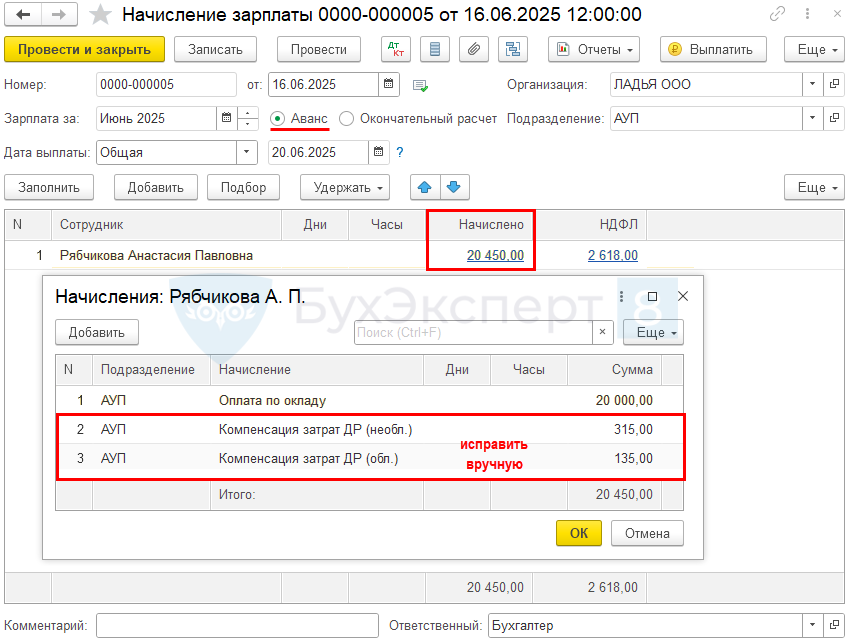

Начисление компенсации расходов дистанционного работника за первую половину месяца

Сумму компенсации за первую половину месяца (в нашем примере 1 — 15 июня, 9 рабочих дней) рассчитайте вручную:

- в пределах нормы — 315 руб. (35 руб. * 9 р. д.);

- сверх нормы — 135 руб. ((50 — 35) * 9 р. д.).

Начисление оплаты за первую половину месяца оформите документом Начисление зарплаты в разделе Зарплата и кадры— Все начисления — кнопка Создать — Начисление зарплаты.

Заполните документ в обычном порядке, затем в графу Начислено по ссылке внесите изменения по сотрудникам, которым назначена компенсация:

- откорректируйте размер начисления в соответствии с отработанным временем.

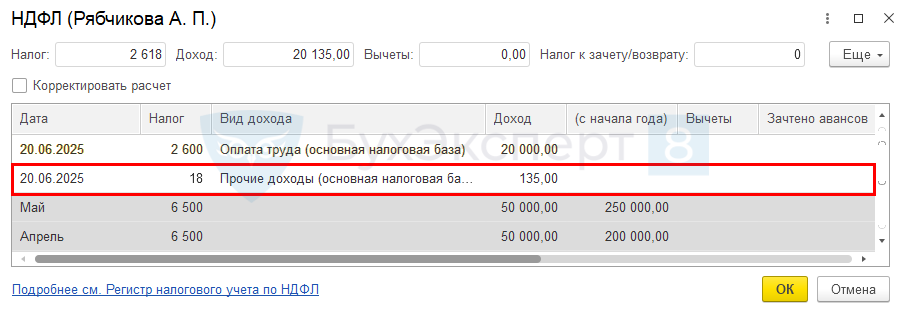

По ссылке НДФЛ проверьте начисление налога — только с облагаемой части компенсации.

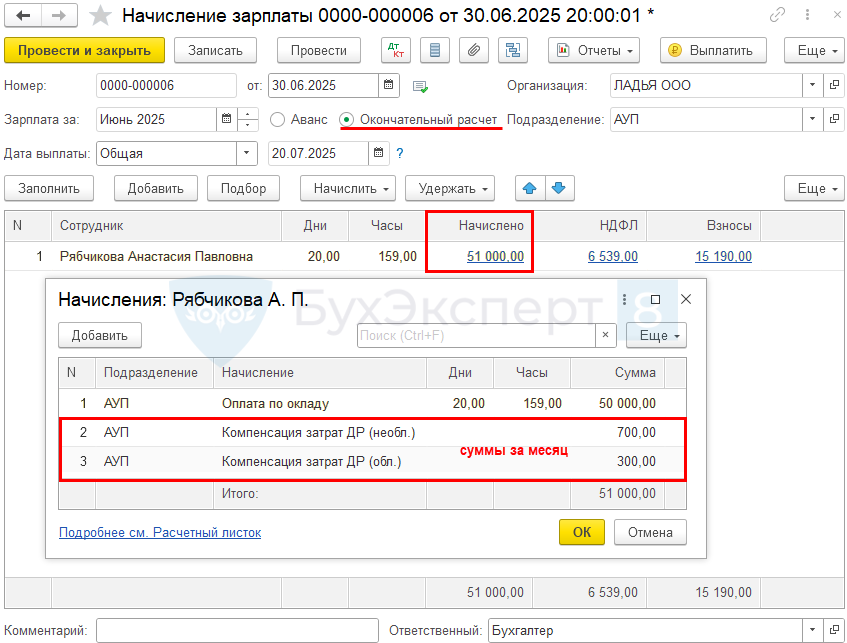

Начисление компенсации расходов дистанционного работника за вторую половину месяца

За вторую половину месяца рассчитайте и начислите компенсацию аналогично — сумму укажите за все отработанные дни в месяце:

- в пределах нормы — 700 руб. (35 руб. * 20 р. д.);

- сверх нормы — 300 руб. ((50 — 35) * 20 р. д.).

Проводки по документу

После проведения документа компенсация начисляется двумя суммами:

- сумма в пределах лимита:

- учитывается в составе прочих расходов в НУ;

- не учитывается при начислении НДФЛ и СВ;

- сумма сверх лимита:

- не учитывается в составе расходов в НУ;

- учитывается при начислении НДФЛ и СВ по единому тарифу;

- не учитывается при начислении СВ от НС и ПЗ.

Отражение компенсации в отчетности

В форме 6-НДФЛ за полугодие облагаемая сумма компенсации за первую половину апреля и налог с нее (а также сумма аванса 20 000 руб.) отражается: ![]() PDF

PDF

- Раздел 1 «Сведения об обязательствах налогового агента»:

- стр. 020 — сумма удержанного налога (после фактической выплаты дохода);

- стр. 025 — в т. ч. по пятому сроку перечисления;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных суммах налога на доходы физических лиц»:

- стр. 120 — сумма начисленной компенсации;

- стр. 140 — сумма налога исчисленная;

- стр. 160 (в т. ч. стр. 165) — сумма налога удержанная.

В форме 6-НДФЛ за 9 месяцев облагаемая сумма компенсации за июнь и налог с нее (а также сумма зарплаты 50 000 руб.) отражается: ![]() PDF

PDF

- Раздел 1 «Сведения об обязательствах налогового агента»:

- стр. 020 — сумма удержанного налога (после фактической выплаты дохода);

- стр. 025 — в т. ч. по пятому сроку перечисления;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных суммах налога на доходы физических лиц»:

- стр. 120 — сумма начисленной компенсации;

- стр. 140 — сумма налога исчисленная;

- стр. 160 (в т. ч. стр. 165) — сумма налога удержанная.

В форме РСВ за полугодие сумма необлагаемой компенсации отражается: ![]() PDF

PDF

- Раздел 1 (Подраздел 1):

- стр. 040;

- Раздел 3 — по физлицу.

В форме ЕФС-1 за полугодие вся сумма компенсации отражается как необлагаемая: ![]() PDF

PDF

- Раздел 2 (Подраздел 2.1):

- стр. 2.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете