Рассмотрим, как в 1С: Бухгалтерия пересчитать земельный налог при:

- обнаружении технических либо реестровых ошибок, допущенных при определении кадастровой стоимости

- установлении кадастровой стоимости в размере рыночной в результате ее оспаривания

Содержание

- Порядок пересчета имущественных налогов после исправления ошибок в ЕГРН

- Порядок установления кадастровой стоимости недвижимости в размере рыночной цены

- Пересчет земельного налога в бухгалтерском и налоговом учете

- Уменьшение земельного налога после исправления кадастровой стоимости в ЕГРН в 1С

- Исправление уведомлений по ЕНП за 1-2 кварталы 2025

Порядок пересчета имущественных налогов после исправления ошибок в ЕГРН

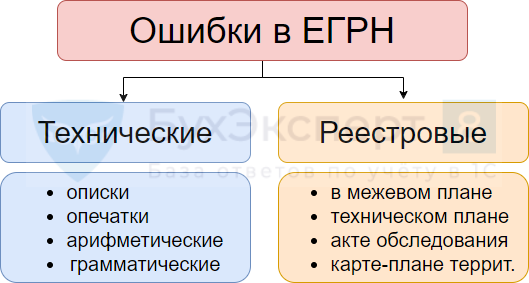

Ошибки в кадастровой стоимости в реестре недвижимости можно разделить на:

- технические — несоответствие данных в ЕГРН документам, на основе которых вводилась запись

- реестровые — ошибка в документах, на основе которых вносится запись в ЕГРН, или сведениях, подаваемых в порядке информационного взаимодействия

При выявлении технической ошибки правообладатель подает заявление в Росреестр:

- через МФЦ

- по почте

- в электронном виде через портал Госуслуг

Реестровая ошибка исправляется поэтапно:

Получите понятные самоучители 2024 по 1С бесплатно:

- исправление в документе-основании для записи в ЕГРН (через кадастрового инженера, допустившего ошибку)

- получение решения суда (при необходимости)

- подача заявления в Росреестр

Ошибка, допущенная при определении кадастровой стоимости, будет исправлена (п. 18 ст. 21 Закона от 03.07.2016 N 237-ФЗ):

- в течение 45 календарных дней с даты приема заявления

- в течение 90 календарных дней со дня принятия уполномоченным органом субъекта РФ решения (без заявления)

После исправления ошибок, допущенных при определении кадастровой стоимости, новая кадастровая стоимость учитывается для расчета налога на землю (пп. «в» п. 3, п. 5 ч. 2 ст. 18 Закона от 03.07.2016 N 237-ФЗ):

- при изменении в сторону увеличения — с даты внесения сведений в ЕГРН

- при изменении в сторону уменьшения — с даты применения сведений об исправленной кадастровой стоимости

Порядок установления кадастровой стоимости недвижимости в размере рыночной цены

При установлении кадастровой стоимости в размере рыночной цены (как в сторону уменьшения, так и в сторону увеличения) новая кадастровая стоимость применяется со дня применения сведений об оспоренной кадастровой стоимости (абз. 2 п. 1.1 ст. 391 НК РФ).

См. также:

Перерасчет земельного налога производится за прошлые периоды, в течение которых применялась изменяемая кадастровая стоимость, в пределах 3 лет (Письмо ФНС от 25.06.2024 N БС-4-21/7123@).

Пересчет земельного налога в бухгалтерском и налоговом учете

НУ

Исправление кадастровой стоимости в связи с ошибкой в ЕГРН или установлением рыночной цены признается новым обстоятельством. Излишне начисленная и признанная в расходах сумма земельного налога учитывается во внереализационных доходах текущего периода (Письмо Минфина от 31.07.2020 N 03-03-07/67349).

Уточненную декларацию по прибыли подавать не требуется.

БУ

Исправление кадастровой стоимости в ЕГРН не является ошибкой в целях бухгалтерского учета (п. 2 ПБУ 22/2010). Исправления вносятся текущим периодом на дату обнаружения регистрации в ЕГРН сведений о корректировке кадастровой стоимости.

ЕНС

Сведения из ЕГРН об измененной кадастровой стоимости Росреестр представляет в налоговый орган в течение 10 дней со дня их регистрации (п. 4, 11, 13 ст. 85 НК РФ).

Не позднее двух месяцев со дня получения документов или сведений, влекущих перерасчет налога за предыдущие налоговые периоды, ИФНС направит организации уточненное сообщение об исчисленных суммах налогов (п. 5 ст. 397 НК РФ).

На следующий день после информирования организации будет скорректирована совокупная обязанность на ЕНС с учетом пересчета земельного налога (пп. 7 п. 5 ст. 11.3 НК РФ).

Представьте корректировочные уведомления, если измененная кадастровая стоимость учитывается при расчете земельного налога (авансовых платежей) за прошлые периоды:

- текущего года, по которым поданы уведомления об исчисленных суммах налогов

- прошлого года, пока не получено сообщение о налогах, исчисленных налоговым органом

Совокупная обязанность на ЕНС будет скорректирована в день подачи в ИФНС таких уведомлений (пп. 5 п. 5 ст. 11.3 НК РФ).

Уменьшение земельного налога после исправления кадастровой стоимости в ЕГРН в 1С

Организация на ОСНО владеет участком на праве собственности:

- кадастровая стоимость за 2024 год — 15 млн руб., в 2025 году выписка из ЕГРН на 10.01.2025 изменений кадастровой стоимости не показала

- налоговая ставка — 1,5%

За 2024 год исчисленный и уплаченный налог – 225 000 руб.

За 1, 2 кварталы 2025 исчислены и уплачены авансовые платежи — 112 500 руб.

В июле получено сообщение об исчисленном налоге за 2024 год от ИФНС с меньшей суммой, исходя из кадастровой стоимости 12 млн руб.— 180 000 руб. Запрос в ЕГРН показал, что в связи с исправлением технической ошибки с 01.01.2024 применяется новая кадастровая стоимость.

Необходимо исправить в 1С:

- земельный налог за 2024 год и 1-2 кварталы 2025

- уведомления по ЕНП за 1-2 кварталы 2025

Пересчет земельного налога за 2024

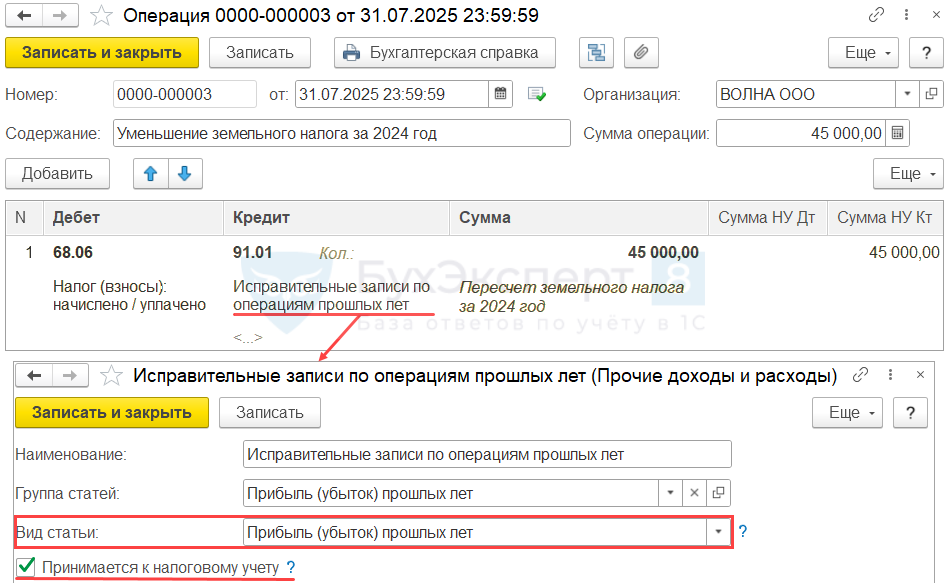

Отразите переплату за 2024 документом Операция, введенная вручную из раздела Операции.

Переплата за 2024 = 225 000 — 180 000 = 45 000 руб.

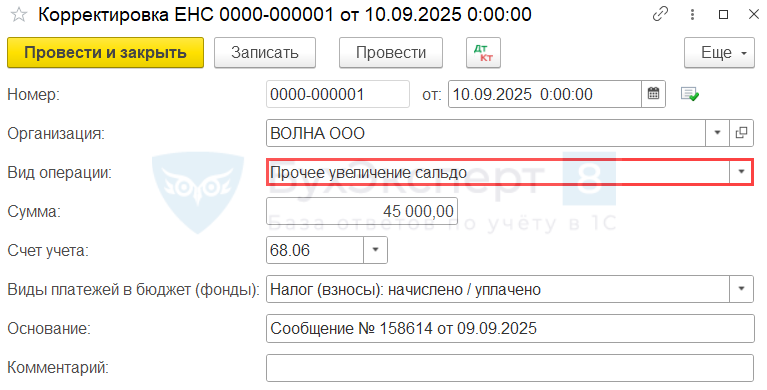

После того, как получите от налоговой уточненное сообщение об исчисленных суммах налогов, отразите увеличение сальдо ЕНС на сумму переплаты документом Корректировка ЕНС вид операции Прочее увеличение сальдо из раздела Операции на дату появления информации в ЛК ФНС.

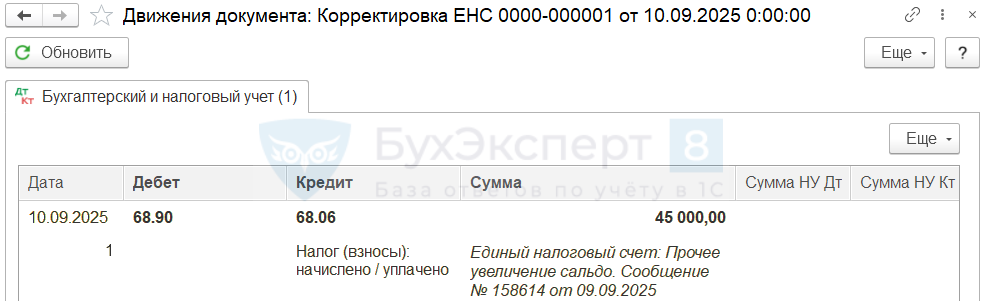

Проводки по документу

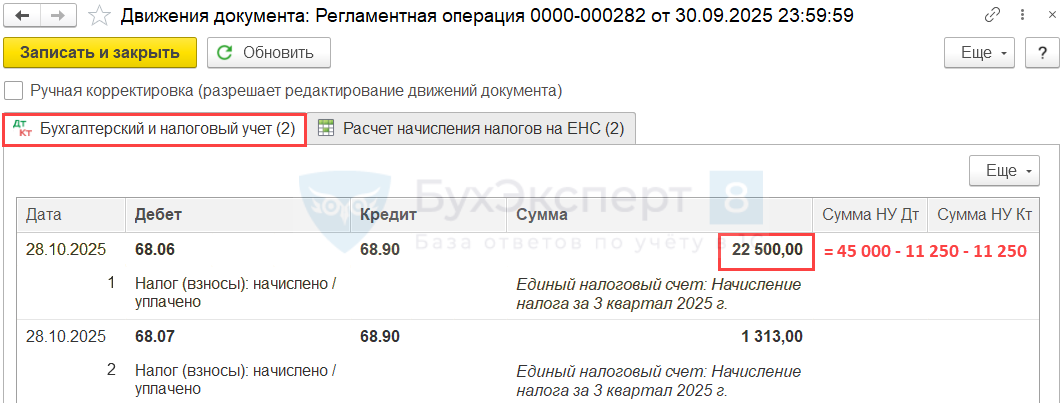

Пересчет земельного налога за 1-2 кварталы 2025

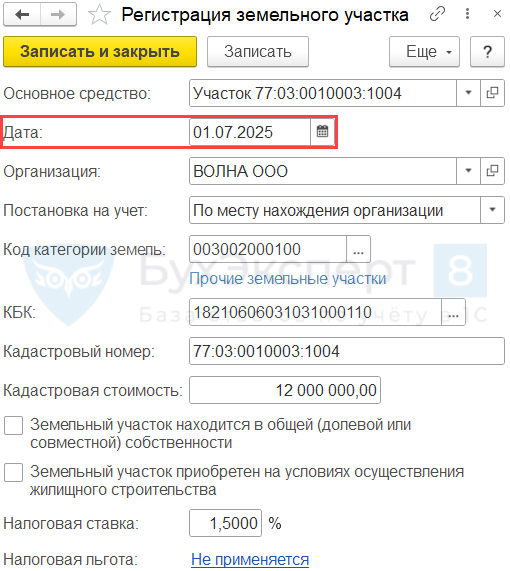

Создайте новую запись в регистре Регистрация земельных участков (Главное — Налоги и отчеты — Земельный налог — Регистрация земельных участков) датой начала открытого отчетного периода — 01.07.2025. Укажите верную кадастровую стоимость в соответствии с данными налогового органа.

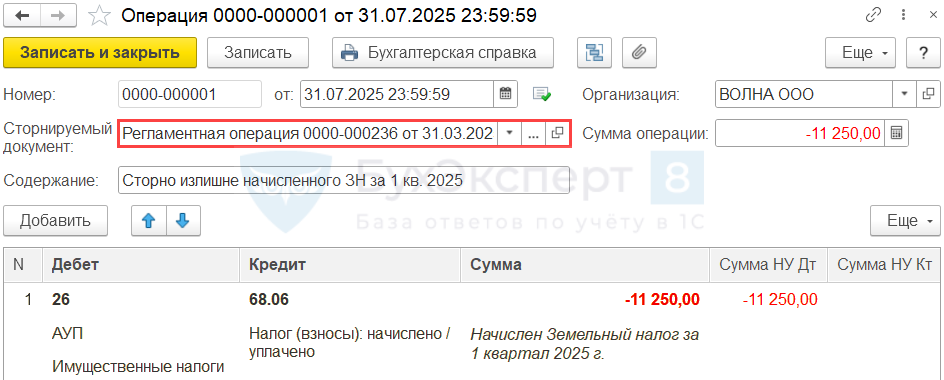

Сторнируйте регламентные операции по начислению авансовых платежей по земельному налогу за 1 и 2 кварталы 2025 на сумму переплаты (Операции — Операции, введенные вручную — Сторно документа).

Переплата за 1 квартал = 56 250 — 45 000 = 11 250 руб.

Аналогично сторнируйте излишне начисленный налог за 2 квартал 2025.

При выборе в документах Операция, введенная вручную по счету 68.06 аналитики Виды платежей в бюджет (фонды) — Налог (взносы): начислено / уплачено совокупная налоговая обязанность будет скорректирована автоматически регламентной операцией Начисление налогов на единый налоговый счет в процедуре Закрытие месяца в текущем отчетном периоде.

Чтобы корректировка автоматически не учитывалась при начислении налогов на ЕНС при закрытии месяца, выберите в документе Операция, введенная вручную по счету 68.06 аналитику Виды платежей в бюджет (фонды) — Налог (взносы): доначислено / уплачено (самостоятельно).

На дату появления информации в ЛК ФНС вручную скорректируйте сальдо на ЕНС с помощью документа Корректировка ЕНС.

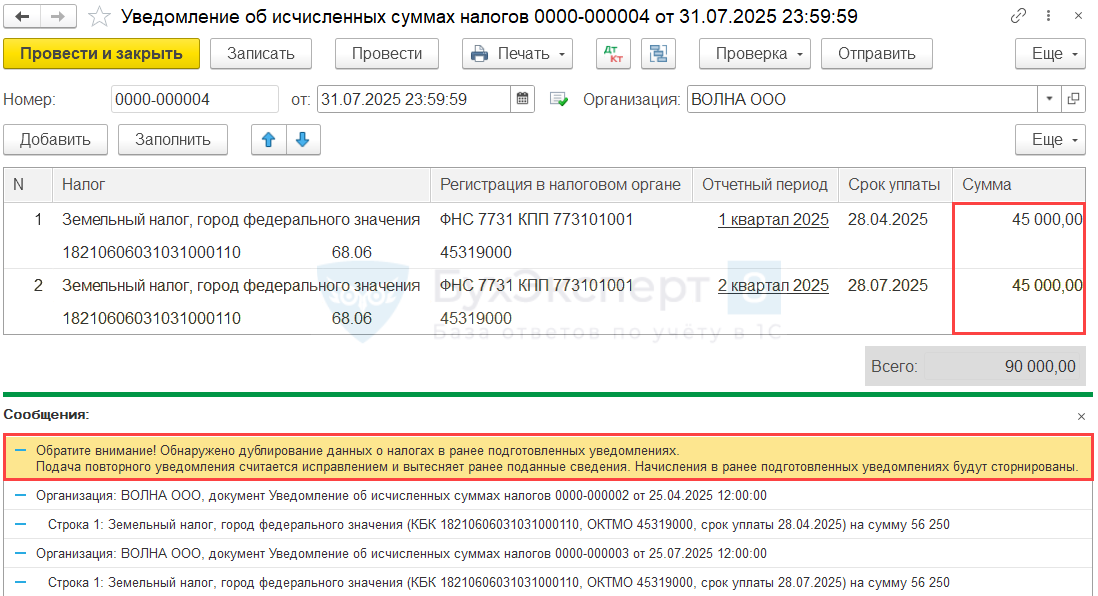

Исправление уведомлений по ЕНП за 1-2 кварталы 2025

Если в Уведомлении об исчисленных суммах налогов допущена ошибка в сумме, направьте в ИФНС новое Уведомление с верными данными.

Укажите полную сумму к уплате за отчетный период, а не разницу с первоначальным уведомлением.

Уточняющее Уведомление по ЕНП не дополняет, а полностью заменяет первичное (письма ФНС от 11.04.2023 N ЕА-4-15/4380@, от 03.02.2023 N БС-3-11/1379@, от 31.01.2023 N БС-3-11/1180@).

Документ не формирует проводки и движения по регистрам.

За периоды, по которым получены сообщения об исчисленных налоговым органом суммах налогов, корректировочные уведомления не представляются.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Огромная благодарность за данную статью, всё расписано очень понятно и подробно!