Работнику в январе выдан беспроцентный жилищный заем. В марте сотрудник предоставил уведомление о праве на имущественный вычет и справку из ФНС о подтверждении целевого использования займа.

Разберем, как в ЗУП 3.1 учесть материальную выгоду по займу.

Содержание

В 2021-2023 гг. материальная выгода не облагается НДФЛ. Это изменение поддерживается в программе, начиная с релизов ЗУП 3.1.18.435 / 3.1.21.75 — Исключение матвыгоды за 2021-2023 гг. из обложения НДФЛ (ЗУП 3.1.21.75 / 3.1.18.435). На период освобождения матвыгоды от НДФЛ выполнять действия, описанные в кейсе, не потребуется.

Общая схема решения

Основной нюанс, который нужно учесть при настройке расчетов – материальная выгода по жилищным займам освобождается от обложения НДФЛ. Но льготу для сотрудника можно применить только после получения им права на имущественный вычет по НДФЛ.

Для того чтобы не облагать материальную выгоду налогом, потребуется взять с работника уведомление о праве на имущественный вычет и справку об освобождении матвыгоды по займу от обложения НДФЛ. Такой порядок предусмотрен Письмом Минфина 21.09.2016 N 03-04-07/55231.

Форма справки об освобождении материальной выгоды от обложения НДФЛ рекомендована Письмом ФНС от 15.01.2016 N БС-4-11/329@.

Чтобы учесть все законодательные нюансы, учет материальной выгоды по жилищным займам в ЗУП 3.1 можно разбить на 2 этапа:

- На момент выдачи займа в Договоре займа сотруднику (Зарплата – См. также – Займы сотрудникам) указываем, что матвыгода по займу начисляется. До момента предоставления сотрудником документов из ИФНС рассчитываем материальную выгоду и налог с нее.

- После того, как работник предоставит уведомление на вычет и справку из налоговой, меняем условия договора документом Изменение условий договора займа сотруднику (Зарплата – См. также – Займы сотрудникам) и сторнируем материальную выгоду с начала года документом Операция учета НДФЛ (Налоги и взносы – См. также – Операции учета НДФЛ). Перерасчет налога выполняем документом Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ).

Рассмотрим подробнее, как реализовать учет матвыгоды по жилищным займам в ЗУП 3.1.

Выдача займа и расчет материальной выгоды

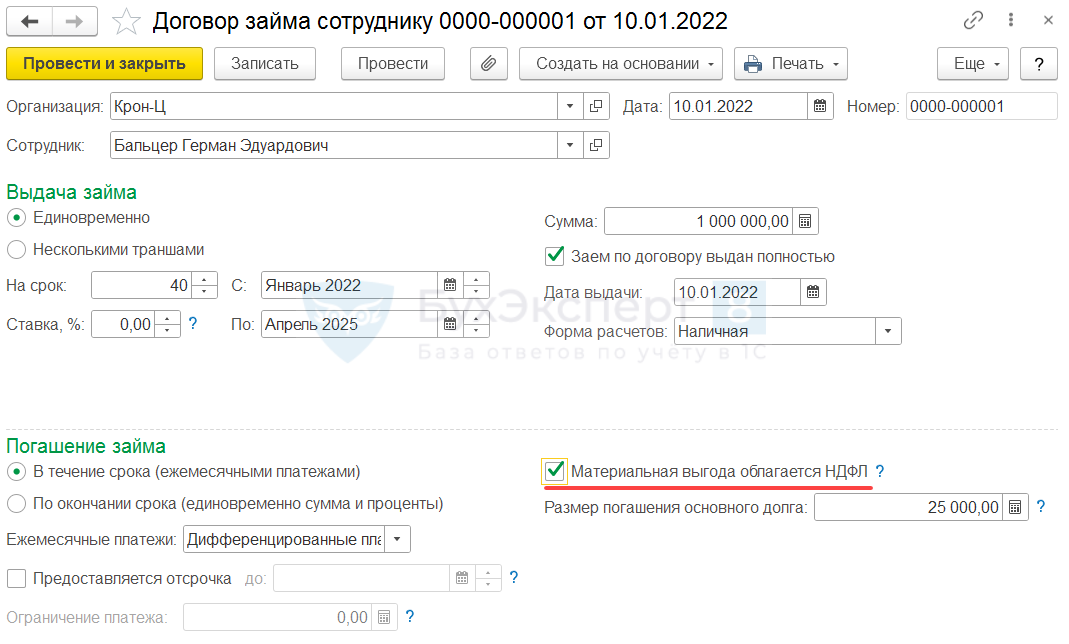

Зарегистрируем заем в ЗУП 3.1 документом Договор займа сотруднику. В документе установим флажок Материальная выгода облагается НДФЛ.

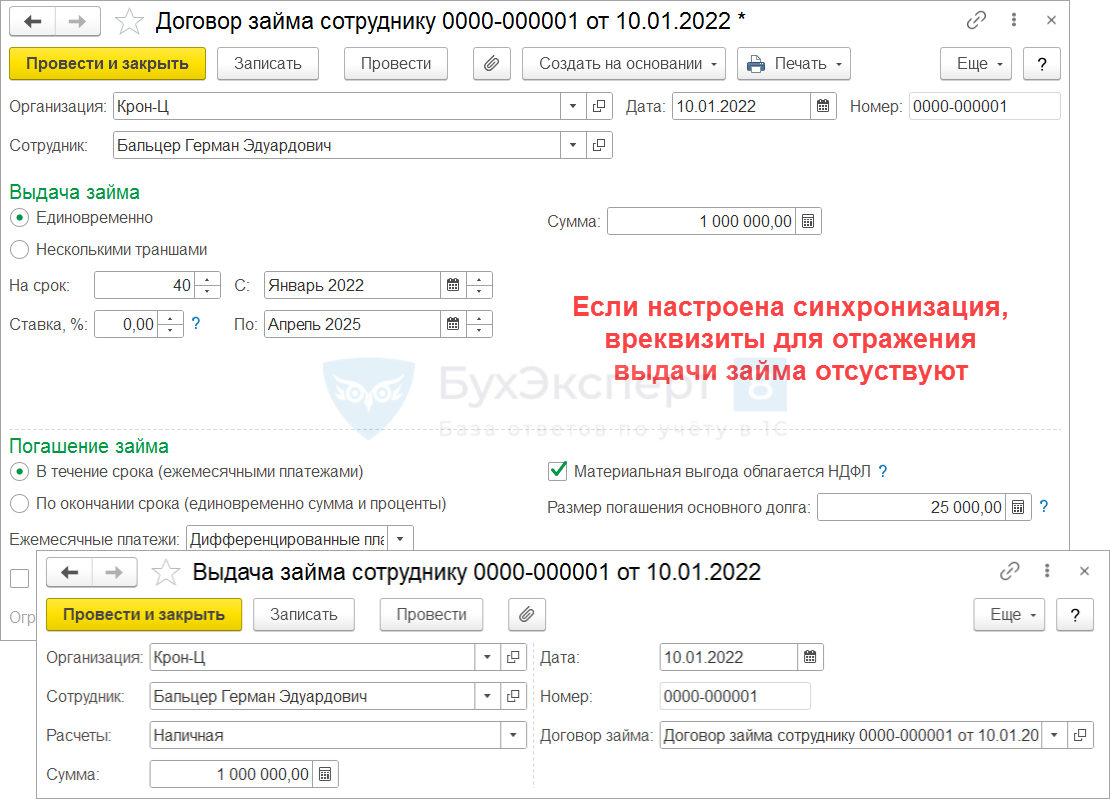

Если в базе ЗУП 3.1 настроена синхронизация с 1С:Бухгалтерией, то в документе Договор займа сотрудника отсутствуют реквизиты для отражения факта выдачи займа. Предполагается, что выдача займа регистрируется в 1С:Бухгатерия и затем в ЗУП 3.1 переносится документ Выдача займа сотруднику (Зарплата – См. также – Займы сотрудникам).

Если заем выдается частями, то для отражения выдачи займа также используется отдельный документ Выдача займа сотруднику.

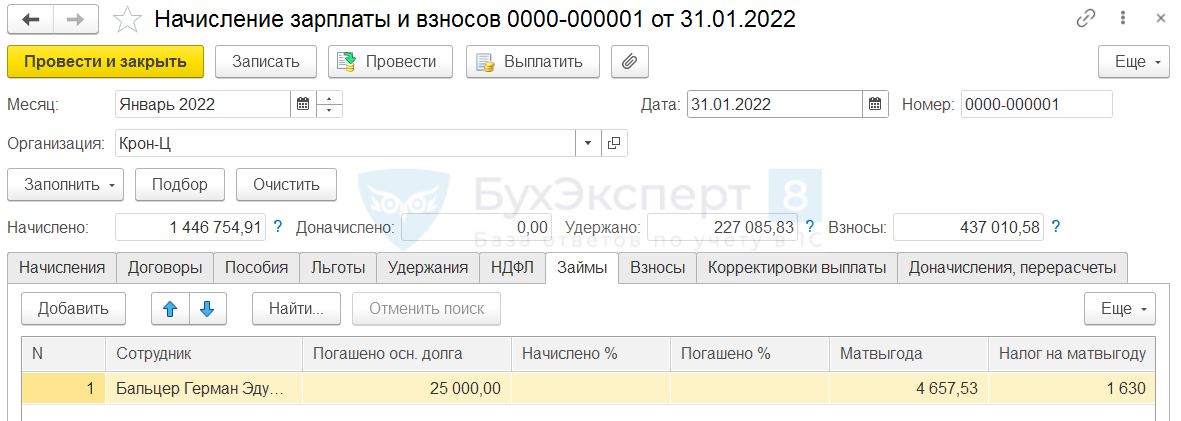

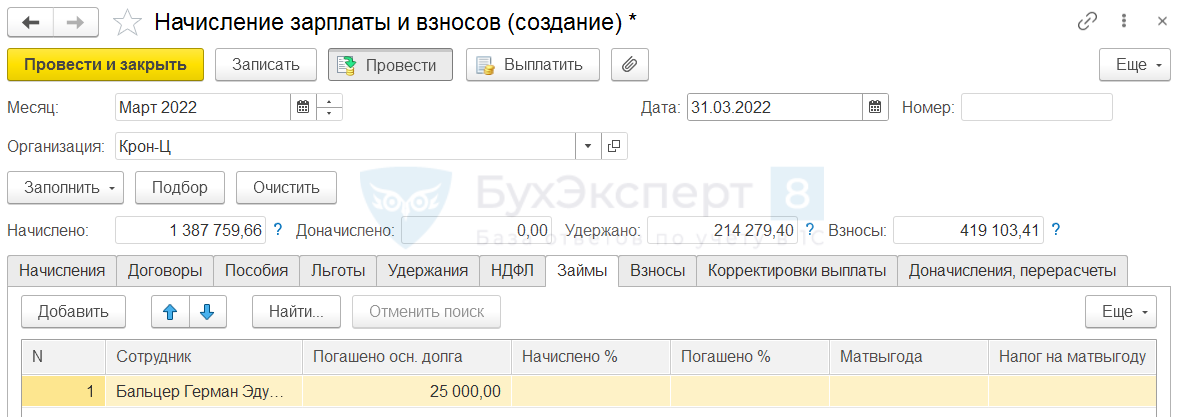

Расчет материальной выгоды по займу и НДФЛ с нее будет выполняться ежемесячно в документе Начисление зарплаты и взносов.

Получите понятные самоучители 2024 по 1С бесплатно:

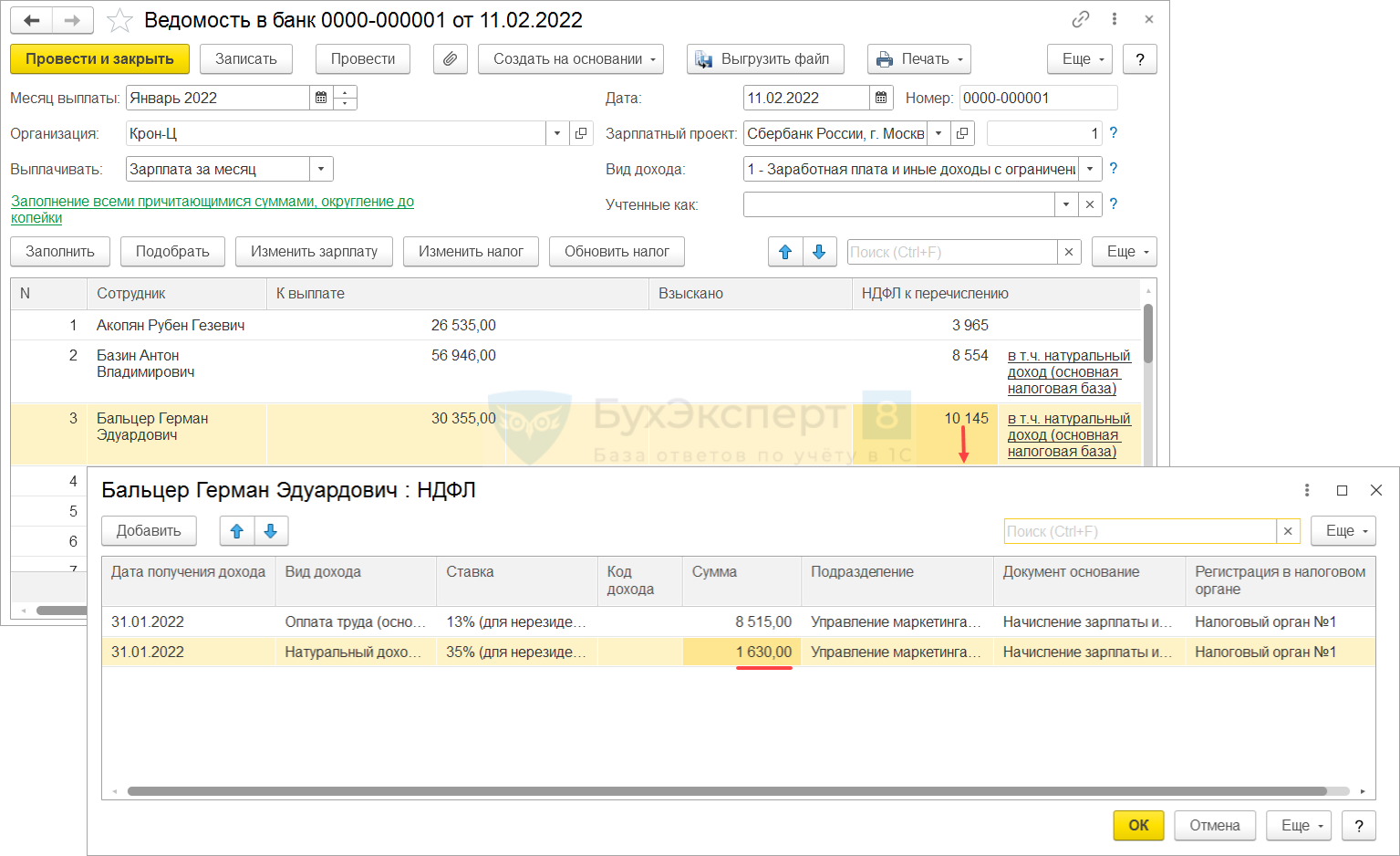

Удерживаться налог с матвыгоды будет при выплате заработной платы за месяц.

Сторнирование матвыгоды после подтверждения целевого использования займа

В марте, когда сотрудник предоставит документы из ИФНС, потребуется:

- изменить условия займа, чтобы в перспективе материальная выгода больше не рассчитывалась

- сторнировать в учете НДФЛ исчисленную ранее матвыгоду и пересчитать налог

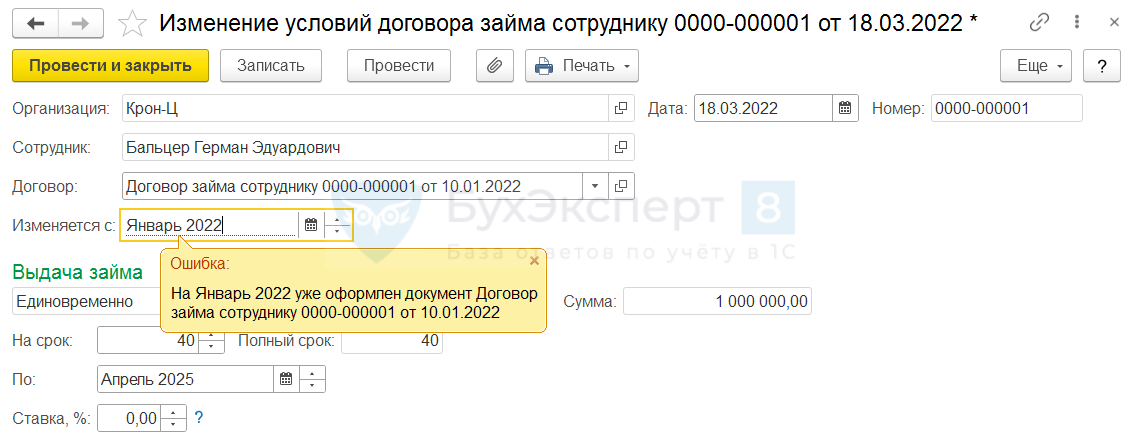

Чтобы материальная выгода не начислялась в следующих месяцах, создадим документ Изменение условий договора займа сотруднику. В документе сбросим флажок Материальная выгода облагается НДФЛ.

Изменения регистрируем месяцем Март. Если указать Январь, программа не позволит провести документ Изменение условий договора займа сотруднику.

Если же пытаться сбросить флажок Материальная выгода облагается НДФЛ в исходном документе Договор займа сотруднику, программа все равно не произведет сторнирование материальной выгоды в марте автоматически. Эта операция в ЗУП 3.1 не автоматизирована.

Начиная с марта, материальная выгода и НДФЛ с нее перестанут рассчитываться в документе Начисление зарплаты и взносов.

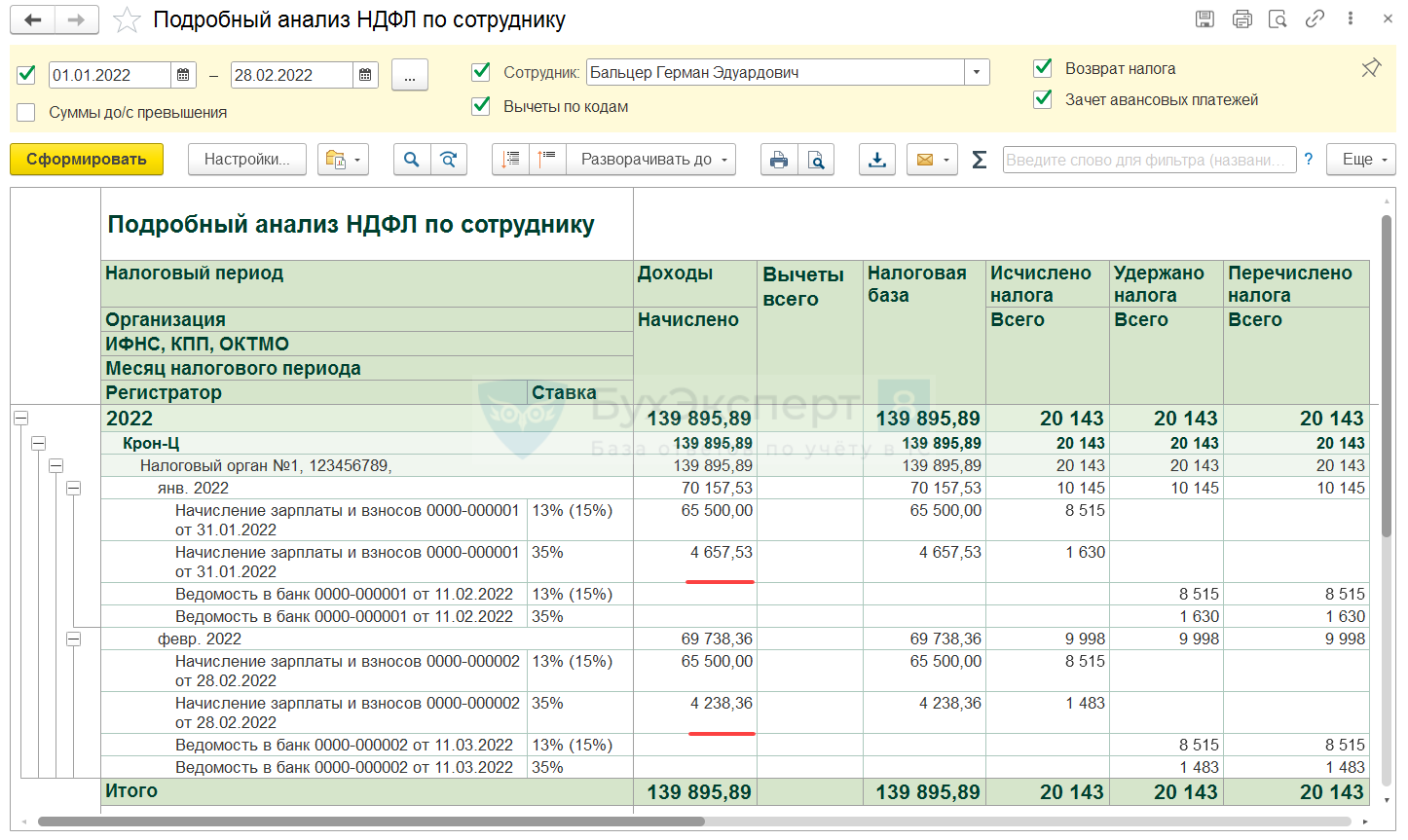

Для сторнирования матвыгоды будем использовать документ Операция учета НДФЛ. Перед его созданием определим сумму материальной выгоды с начала года по месяцам отчетом Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам).

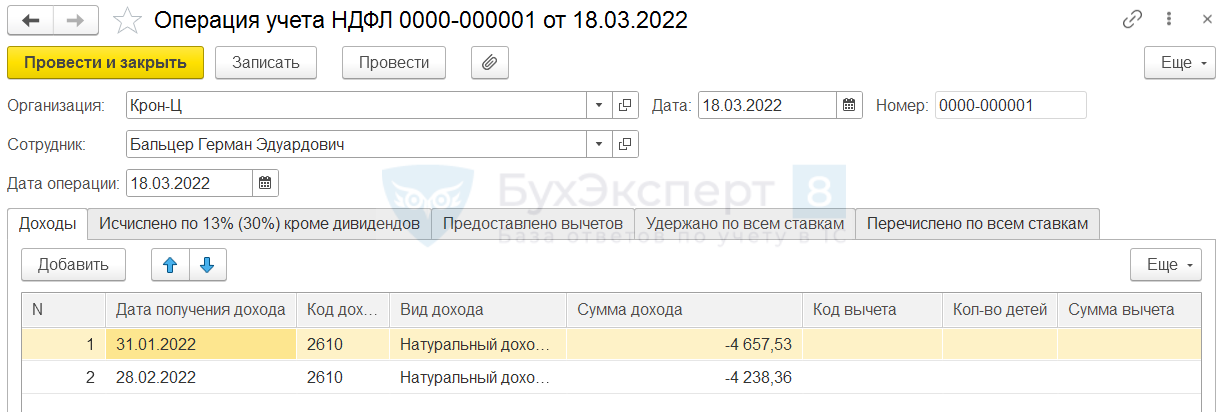

В документе Операция учета НДФЛ на вкладке Доходы сторнируем материальную выгоду на каждую дату получения дохода: отдельно за январь и февраль.

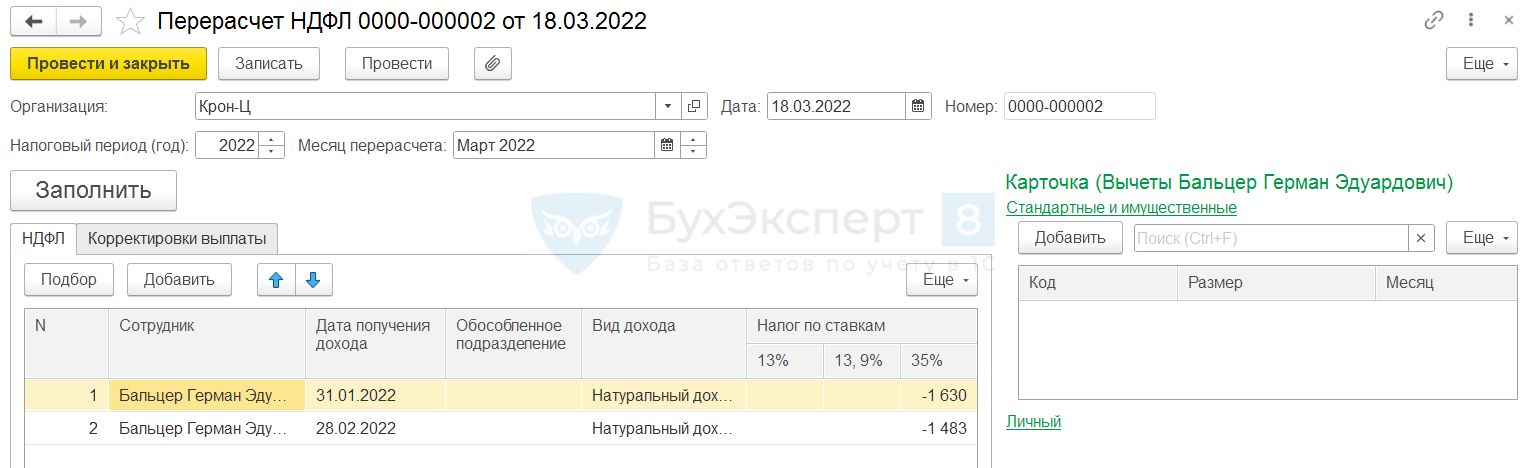

Пересчитаем налог документом Перерасчет НДФЛ. По кнопке Заполнить суммы сторнированного НДФЛ попадут с документ автоматически.

Излишне удержанный налог потребуется зачесть или вернуть сотруднику через документ Возврат НДФЛ (Налоги и взносы – Возврат НДФЛ). Подробнее, как учитывается излишне удержанный НДФЛ – см. в публикации Отрицательный исчисленный НДФЛ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете