В Организации сложилась тяжелая экономическая ситуация, и руководитель решил приостановить работу. Так как простой по вине работодателя, он должен оплатить сотрудникам время простоя. Рассмотрим, как оформить эти начисления в 1С.

Содержание

Нормативное регулирование

При возникновении в организации проблем экономического, технологического, технического или организационного характера руководитель может приостановить работу всех или части сотрудников приказом (ч. 3 ст. 72.2 ТК РФ), указав в нем:

- в отношении кого вводится простой;

- причины простоя;

- начало и окончание простоя;

- размер оплаты времени простоя;

- обязаны ли работники находиться на рабочем месте во время простоя.

Время простоя включается в стаж для:

- исчисления ежегодного отпуска (ст. 121 ТК РФ);

- начисления пенсии (ч. 1 ст. 11 Федерального закона от 28.12.2013 N 400-ФЗ).

Работодатель обязан оплатить это время в размере не менее 2/3 средней заработной платы работника (ст. 157 ТК РФ).

Средняя заработная плата рассчитывается:

- при учете рабочего времени в днях — исходя из среднего дневного заработка и количества рабочих дней в периоде простоя (ст. 139 ТК РФ, п. 9 Положения о средней заработной плате, утв. Постановлением Правительства РФ от 24.12.2007 N 922 (далее — Положение о среднем заработке));

- при суммированном учете рабочего времени — исходя из среднего часового заработка и количества часов простоя по графику работника (п. 13 Положения о среднем заработке).

Роструд в п. 7 Письма от 09.04.2020 N 0147-03-5 прокомментировал следующие вопросы:

- можно ли закрыть предприятие в нерабочие дни,

- отправить в простой или

- уволить сотрудников,

если предприятие не функционирует в дни, объявленные нерабочими по Указам Президента от 25.03.2020 N 206 и от 02.04.2020 N 239?

Начать ликвидацию в течение нерабочего месяца невозможно.

На период нерабочих дней по Указам Президента за работниками сохраняется зарплата. Поэтому объявить простой, влекущий за собой уменьшение зарплаты, работодатель не может.

Уволить работника можно, если работодатель готов принять это заявление (например, отдел кадров работает удаленно),

- по его инициативе (по собственному желанию),

- по соглашению сторон,

- в связи с истечением в этот период срочных трудовых договоров.

Учет в 1С

С 13 по 30 апреля работнику Воробьеву А. П. приказом оформлен простой по вине работодателя.

Простой оплачивается в размере 2/3 среднего заработка. Учет рабочего времени сотрудника ведется в днях.

В расчетном периоде с 1 апреля 2019 по 31 марта 2020 работнику:

- начислены выплаты:

- зарплата — 415 500 руб.;

- отпускные — 25 000 руб.;

- отработано дней — 277.

Создание вида начисления

Есть две точки зрения по вопросу отражения простоя по вине работодателя в отчетности по НДФЛ:

- Код дохода 2000 — в соответствии с п. 6 ст. 255 НК РФ данный вид оплаты относится к расходам на оплату труда. Суммы оплаты простоя отражаются в 6-НДФЛ аналогично обычной зарплате:

- дата получения дохода — последний день месяца;

- дата удержания — день выплаты.

- Код дохода 4800 — данные выплаты не поименованы в Приложении 1 к Приказу ФНС РФ 10.09.2015 N ММВ-7-11/387@ (Письмо ФНС РФ 06.07.2016 N БС-4-11/12127). Суммы оплаты простоя в 6-НДФЛ отражаются:

- дата получения дохода — день выплаты;

- дата удержания — день выплаты.

В нашем примере мы придерживаемся первой точки зрения и используем код дохода 2000.

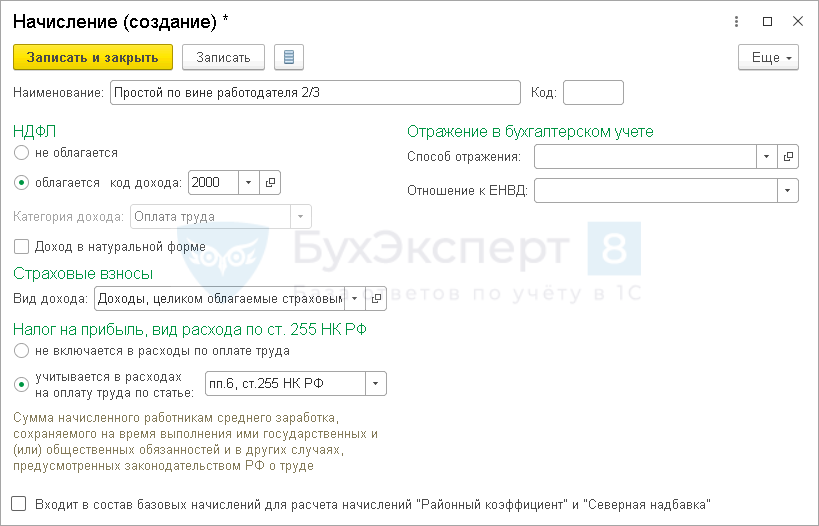

Создайте и настройте новый вид начисления — Простой по вине работодателя 2/3 (раздел Зарплата и кадры — Настройки зарплаты — Расчет зарплаты — ссылка Начисления — кнопка Создать).

Получите понятные самоучители 2024 по 1С бесплатно:

Установите:

В разделе НДФЛ:

- переключатель — облагается,

- код дохода — 2000;

В разделе Страховые взносы:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

В разделе Налог на прибыль, вид расхода по ст. 255 НК РФ:

- переключатель — учитывается в расходах на оплату труда по статье:

- флажок Входит в состав базовых начислений для расчета начислений «Районный коэффициент» и «Северная надбавка» — не устанавливается.

В разделе Отражение в бухгалтерском учете:

- Способ отражения — не заполняется (начисление отражается тем же способом, что и заработная плата для конкретного сотрудника).

Начисление оплаты за простой по вине работодателя

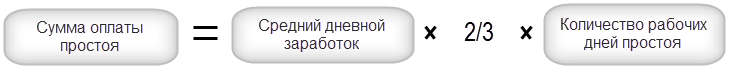

Шаг 1. Рассчитайте сумму оплаты простоя вне программы по формуле:

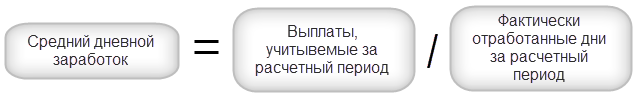

Для этого сначала рассчитайте средний дневной заработок:

Средний дневной заработок по нашему примеру:

- 415 500 / 277 = 1 500 руб.

Сумма оплаты простоя по нашему примеру:

- 1 500 * 2/3 * 14 = 14 000 руб.

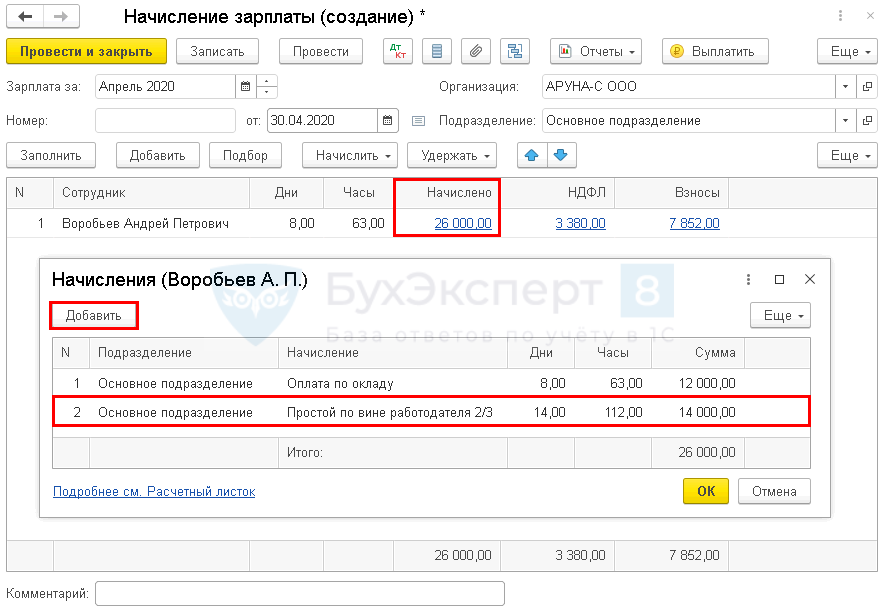

Шаг 2. Начисление оплаты за простой отражайте документом Начисление зарплаты в разделе Зарплата и кадры — Все начисления — кнопка Создать — Начисление зарплаты.

Заполните документ в обычном порядке, затем в графе Начислено по ссылке внесите изменения по сотрудникам, которым оформлен простой:

- по кнопке Добавить укажите созданное ранее начисление Простой по вине работодателя 2/3, дни, часы и сумму из расчета, выполненного вне 1С;

- откорректируйте другие начисления за месяц в соответствии с отработанным временем.

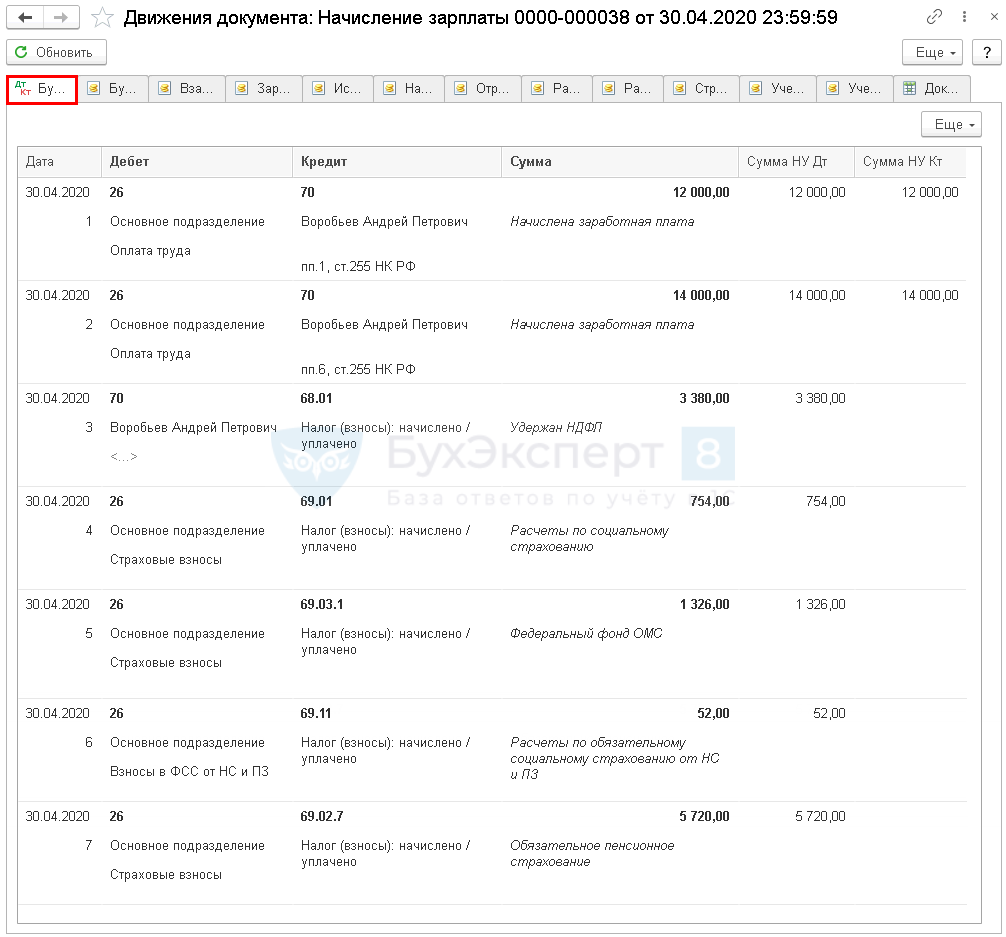

Проводки по документу

Документ формирует проводки:

- Дт 26 Кт 70 — начисление заработной платы;

- Дт 26 Кт 70 — начисление оплаты за простой по вине работодателя;

- Дт 70 Кт 68.01 — исчисление НДФЛ с общей суммы зарплаты;

- Дт 26 Кт 69.01 — начисление взносов в ФСС;

- Дт 26 Кт 69.03.1 — начисление взносов в ФФОМС;

- Дт 26 Кт 69.11 — начисление взносов на НС и ПЗ;

- Дт 26 Кт 69.02.7 — начисление взносов в ПФР.

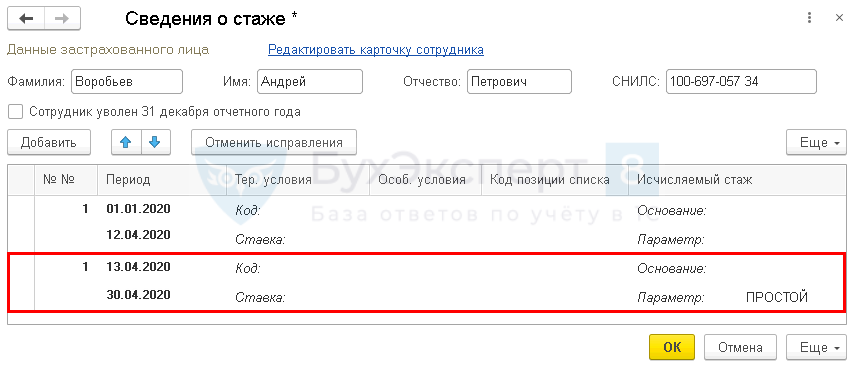

Отчетность в ПФР

В ежегодном отчете СЗВ-СТАЖ при заполнении сведений о работнике, у которого есть периоды простоя по вине работодателя, в форме Сведения о стаже укажите:

- графа Период — период простоя;

- графа Исчисляемый стаж:

- Параметр — вручную укажите код ПРОСТОЙ.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете