Как оформить начисление по гражданско-правовому договору (ГПД), чтобы начисленный и удержанный НДФЛ корректно отражался в Регистре налогового учета по НДФЛ?

Содержание

В 1С: Бухгалтерия ред. 3.0 ограниченный зарплатный блок. Специального документа для оформления начисления по договору ГПХ в 1С не предусмотрено. Давайте рассмотрим, как отразить в 1С начисление по договору ГПХ.

27 апреля Иванову А. П. начислили и выплатили по договору ГПХ 10 000 руб. НДФЛ перечислили 28 апреля.

Начисление вознаграждения и страховых взносов по договору ГПХ

Расчеты с физическим лицом по договору ГПХ отражаются по кредиту счета 76.10 «Прочие расчеты с физическими лицами». Доход по договору ГПХ облагается НДФЛ (п. 1, 2, 4, 6 ст. 226 НК РФ, Письмо Минфина от 26.05.2014 N 03-04-06/24982).

Страховые взносы на ОПС и ОМС на оплату по договорам ГПХ начисляются в общем порядке (п. 1 ст. 420 НК РФ). Взносы на обязательное социальное страхование, на случай временной нетрудоспособности и в связи с материнством на оплату труда по договорам ГПХ не начисляются (пп. 2 п. 3 ст. 422 НК РФ). Взносы НС и ПЗ на оплату по договорам ГПХ не начисляются за исключением случаев, прямо предусмотренных договором ГПХ (п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ).

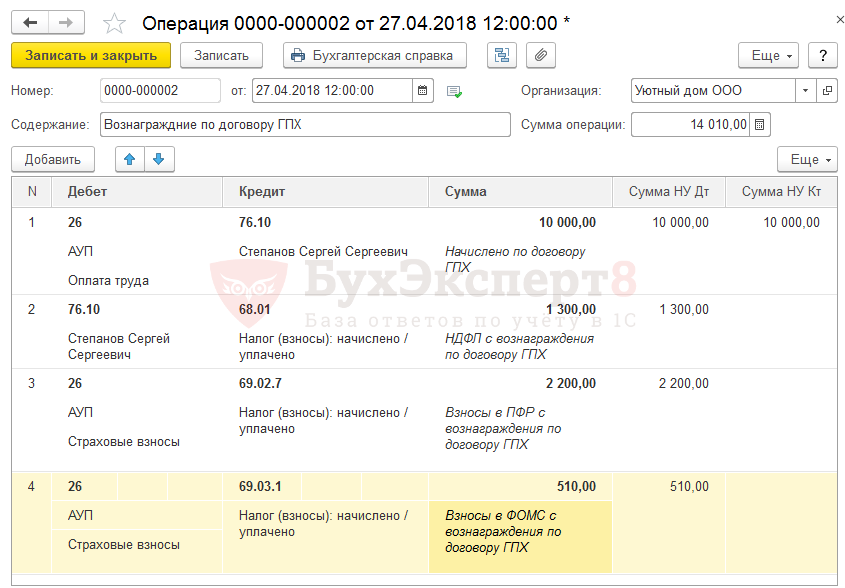

Начисление по гражданско-правовому договору, страховых взносов и удержание НДФЛ отражается документом Операция, введенная вручную вид операции Операция в разделе Операции – Бухгалтерский учет – Операции, введенные вручную.

В документе указывается:

Начисление оплаты по договору ГПХ:

- Дебет — 26 «Общехозяйственные расходы».

- Субконто 1 — подразделение затрат.

- Субконто 2 — Оплата труда.

- Кредит — 76.10 «Прочие расчеты с физическими лицами».

- Субконто 1 — сотрудник, выполнивший работу по договору ГПХ.

- Сумма — начисленная сумма оплаты.

- Сумма НУ Дт и Сумма НУ Кт заполняются автоматически.

Удержание НДФЛ:

Получите понятные самоучители 2024 по 1С бесплатно:

- Дебет — 76.10 «Прочие расчеты с физическими лицами».

- Субконто 1 — сотрудник, выполнивший работу по договору ГПХ.

- Кредит — 68.01 «НДФЛ при исполнении обязанностей налогового агента».

- Субконто 1 — Налог (взносы): начислено / уплачено.

- Сумма — сумма исчисленного НДФЛ.

Начисление взносов в ПФР:

- Дебет — 26 «Общехозяйственные расходы».

- Субконто 1 — подразделение затрат.

- Субконто 2 — Страховые взносы.

- Кредит — 69.02.7 «Обязательное пенсионное страхование».

- Субконто 1 — Налог (взносы): начислено / уплачено.

- Сумма — сумма исчисленных страховых взносов в ПФР;

Начисление страховых взносов в ФОМС:

- Дебет — 26 «Общехозяйственные расходы».

- Субконто 1 — подразделение затрат.

- Субконто 2 — Страховые взносы.

- Кредит — 69.03.1 «Федеральный фонд ОМС».

- Субконто 1 — Налог (взносы): начислено / уплачено.

- Сумма — сумма исчисленных страховых взносов в ФОМС.

Перечисление сотруднику по договору подряда

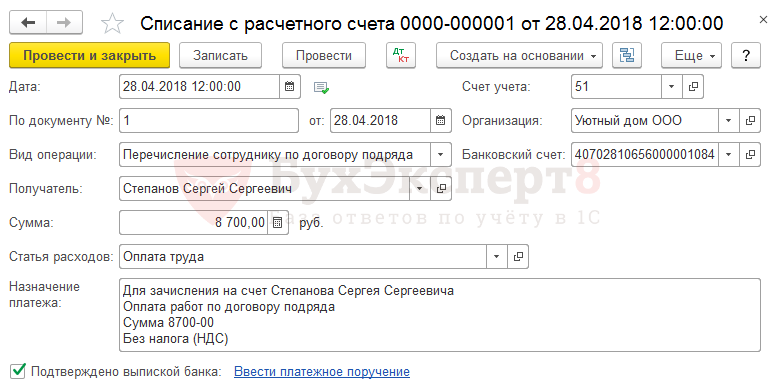

Выплата по договору ГПХ отражается документом Списание с расчетного счета вид операции Перечисление сотруднику по договору подряда в разделе Банк и касса – Банк – Банковские выписки – Списание.

В документе указывается:

- Получатель — физическое лицо, которому выплачивается вознаграждение по договору ГПХ, выбирается из справочника Физические лица.

- Сумма — сумма вознаграждения по договору ГПХ, за вычетом НДФЛ.

Проводки по документу

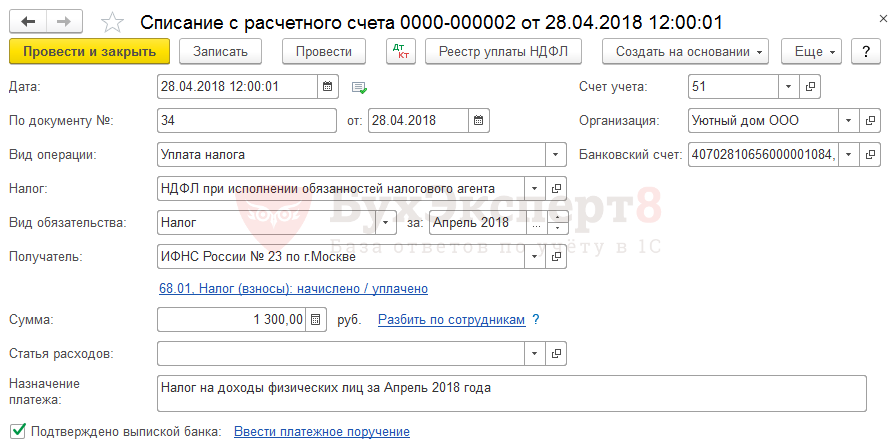

Уплата НДФЛ в бюджет

Перечисление НДФЛ оформляется документом Списание с расчетного счета вид операции Уплата налога в разделе Банк и касса – Банк – Банковские выписки – Списание.

В документе указывается:

- Налог — НДФЛ при исполнении обязанностей налогового агента;

- Вид обязательства — Налог;

- за — месяц начисления дохода по договору ГПХ.

Изучить подробнее Оформление платежного поручения и перечисление НДФЛ в бюджет

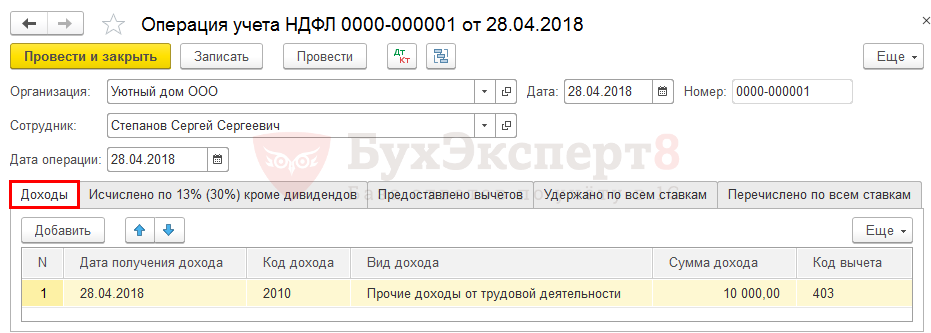

Отражение НДФЛ в налоговом учете

Вознаграждение по договору ГПХ, исчисленного и удержанного НДФЛ в налоговом учете отражается документом Операция учета НДФЛ в разделе Зарплата и кадры – НДФЛ – Все документы по НДФЛ – Создать – Операция учета НДФЛ.

Рассмотрим заполнение документа.

Вкладка Доходы

На вкладке Доходы по кнопке Добавить укажите значения:

- Дата получения дохода — дата выплаты по договору ГПХ.

- Код дохода — 2010 «Выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений)».

- Вид дохода — Прочие доходы от трудовой деятельности.

- Сумма дохода — сумма вознаграждения по договору ГПХ.

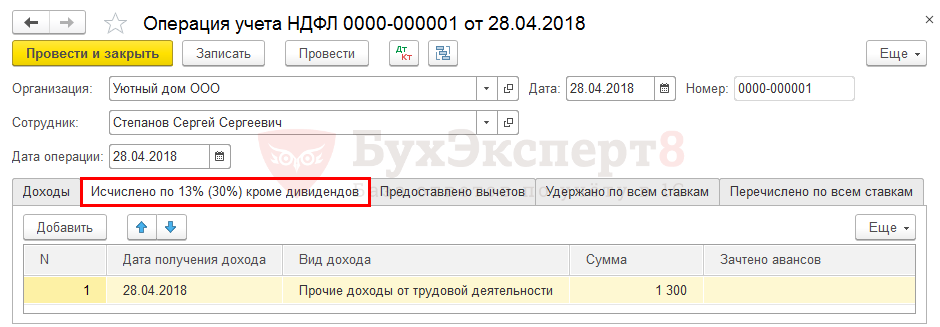

Вкладка Исчислено по 13% (30%) кроме дивидендов

На вкладке Исчислено по 13% (30%) кроме дивидендов по кнопке Добавить укажите значения:

- Дата получения дохода — дата выплаты по договору ГПХ.

- Вид дохода — Прочие доходы от трудовой деятельности.

- Сумма — сумма исчисленного НДФЛ.

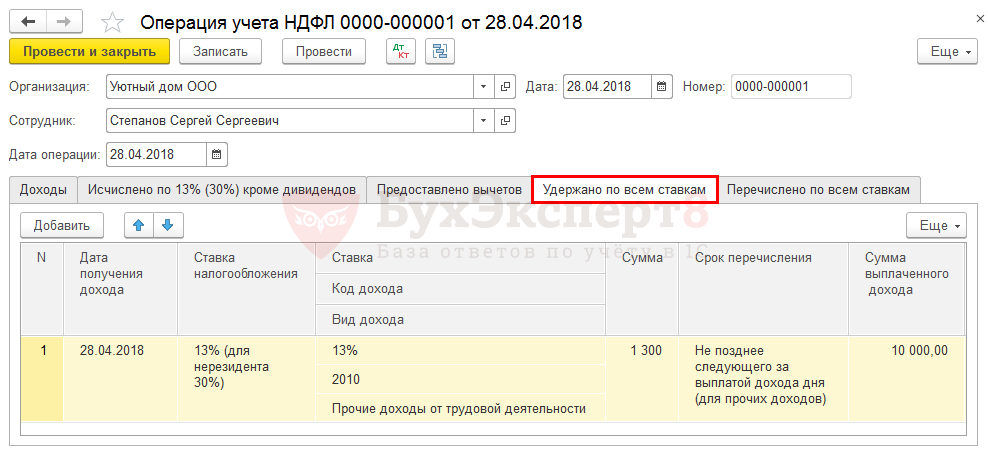

Вкладка Удержано по всем ставкам

На вкладке Удержано по всем ставкам по кнопке Добавить укажите значения:

- Дата получения дохода — дата выплаты по ГПХ.

- Ставка налогообложения — 13% (для нерезидента 30%).

- Ставка — 13%.

- Сумма дохода — сумма удержанного НДФЛ.

- Срок перечисления — Не позднее следующего за выплатой дохода дня (для прочих доходов).

- Код дохода — 2010.

- Вид дохода — Прочие доходы от трудовой деятельности.

- Сумма выплаченного дохода — сумма по договору ГПХ.

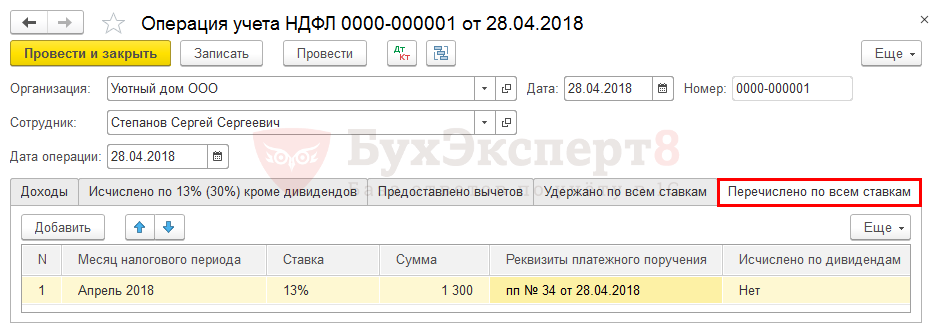

Вкладка Перечислено по всем ставкам

На вкладке Перечислено по всем ставкам по кнопке Добавить укажите значения:

- Месяц налогового периода — месяц за который перечисляется НДФЛ.

- Ставка — 13%.

- Сумма — сумма перечисленного НДФЛ.

- Реквизиты платежного документа — дата и номер платежного документа на перечисление НДФЛ в бюджет.

Контроль

Для проверки правильности отражения исчисленного, удержанного и перечисленного НДФЛ формируется отчет Регистр налогового учета по НДФЛ в разделе Зарплата и кадры – Зарплата – Отчеты по зарплате – Регистр налогового учета по НДФЛ. PDF

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете