Товар импортирован из дальнего зарубежья. В 3 квартале по результатам проверки ФТС скорректировала декларации за 1 квартал в сторону увеличения, доначислен таможенный НДС и пошлина. Часть товара уже продана.

Как в программе 1С отразить доначисление НДС и пошлины и принять доплаченный НДС к вычету?

Нормативное регулирование

При осуществлении контроля таможенной стоимости ФТС может принять решение о ее корректировке и пересчитать таможенные пошлины и налоги. Если корректировка приводит к увеличению НДС, дополнительные суммы налога можно принять к вычету в общем порядке после их фактической уплаты (Письмо ФНС от 28.10.2021 N СД-4-3/15248@, Письмо Минфина от 15.02.2022 N 03-07-08/10372).

Доначисленный налог можно принять к вычету в квартале, если в наличии:

- декларация таможенной стоимости и корректировка декларации на товары (ДТ);

- документ, подтверждающий уплату НДС.

В случае, если проведен зачет доначисленного НДС в счет ранее перечисленных в ФТС сумм, налог также считается оплаченным (п. 4 ст. 30 Федерального закона от 03.08.2018 N 289-ФЗ).

В книге покупок, исходя из абз. 2 пп. «е», абз. 2 пп. «к» п. 6 Правил ведения книги покупок и разъяснений ФНС, следует указать:

- гр. 3 — номер первоначальной ДТ;

- гр. 7 — реквизиты платежки, которой перечислены в ФТС деньги, направленные на уплату доначисленного НДС;

- гр. 14 — полную таможенную стоимость с учетом корректировок таможни, увеличенную на сумму таможенных пошлин, акцизов и НДС, рассчитанных исходя из скорректированной таможенной стоимости;

- гр. 15 — НДС, уплаченный на таможне в связи с увеличением таможенной стоимости.

Учет в 1С

В 3 квартале по результатам проверки ФТС скорректировала декларации на товары при импорте из дальнего зарубежья в сторону увеличения за 1 квартал.

Доначислены:

- таможенный НДС — 46 000 руб.;

- пошлина — 30 000 руб.

Платежи зачтены из средств на едином лицевом счете (ЕЛС) в ФТС.

Часть товара продана — 10 шт. из 100 шт. Пошлина, приходящаяся на проданные товары, — 3 000 руб.

Операции по импорту товаров отразите в соответствии с алгоритмом Импорт товаров из дальнего зарубежья. Предоплата в валюте 50%

Шаг 1. Создайте документ Операция, введенная вручную с видом Сторно документа (Операции — Операции, введенные вручную).

Получите понятные самоучители 2024 по 1С бесплатно:

Удалите сторнирующие записи, кроме тех, по которым нужно внести изменения.

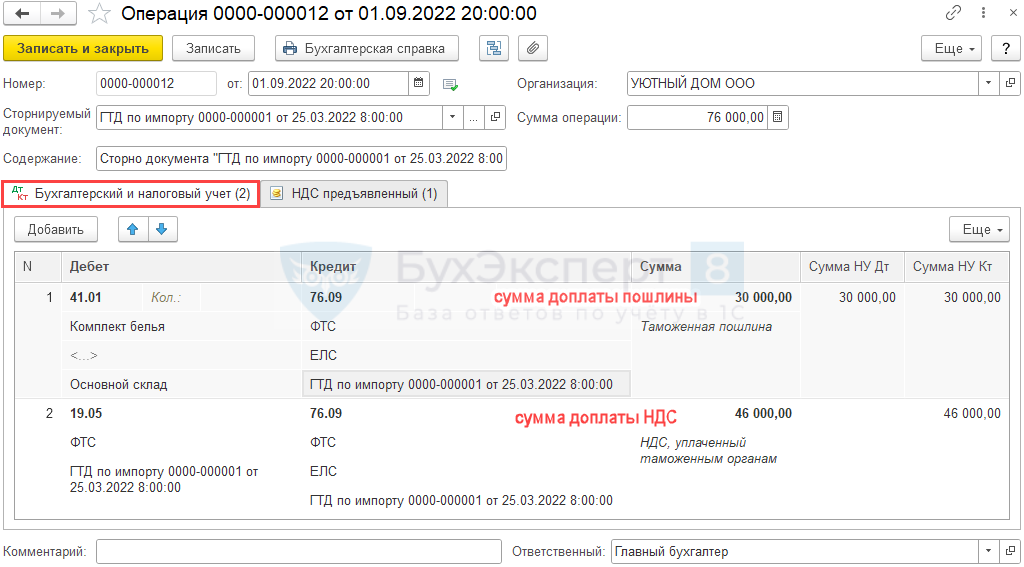

В нашем примере ФТС доначислен НДС (46 000 руб.) и пошлина (30 000 руб.), поэтому указываем:

- Дт 41.01 Кт 76.09 — сумму доначисленной пошлины с плюсом;

- Дт 19.05 Кт 76.09 — сумму доначисленного НДС с плюсом.

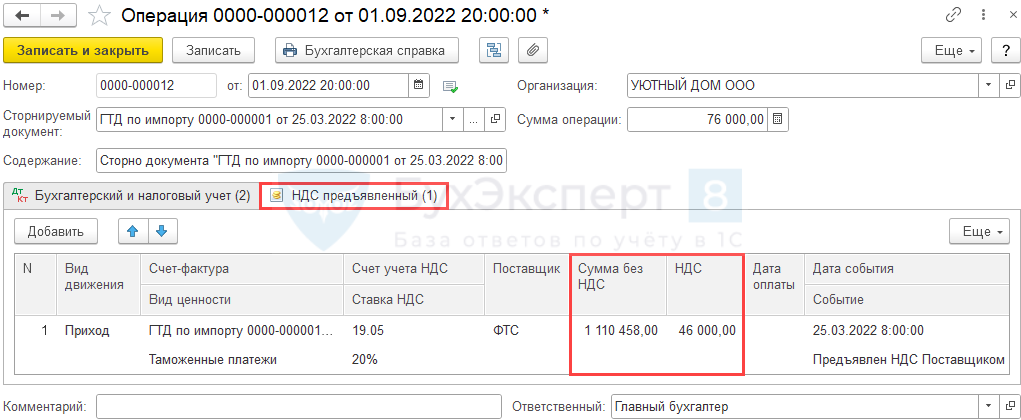

На вкладке НДС предъявленный укажите с плюсом:

- Сумма без НДС — стоимость товаров, отраженная в учете с учетом корректировки (в нашем примере — первоначально отраженная стоимость товаров + доначисленная пошлина);

- НДС — доначисленный НДС.

Остальные данные оставьте без изменения.

БЭ8 рекомендует не устанавливать флажок Отразить вычет НДС в книге покупок в документе ГТД по импорту, а оформить вычет НДС документом Формирование записей книги покупок.

Если у вас флажок установлен и НДС принят к вычету документом ГТД по импорту, то в Операции, введенной вручную:

- будет еще одна вкладка — НДС Покупки. В ней также укажите доначисленный НДС с плюсом, запись отразится в книге покупок без документа Формирование записей книги покупок;

- на вкладке Бухгалтерский и налоговый учет оставьте проводку по отражению вычета (Дт 68.02 Кт 19.05) и укажите сумму доплаты НДС с плюсом.

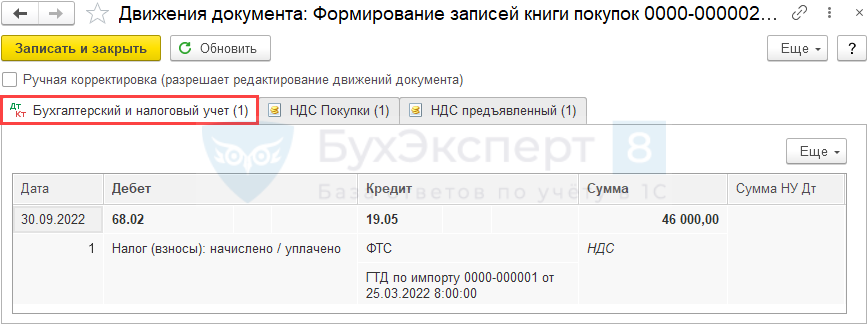

Шаг 2. Создайте и заполните документ Формирование записей книги покупок (Операции — Регламентные операции по НДС).

Документ заполняется данными автоматически.

Проводки по документу

Вычет отражается в отчете Книга покупок (Отчеты — Книга покупок). ![]() PDF

PDF

Шаг 3.

Таможенные пошлины и сборы в БУ включаются в фактическую себестоимость товаров (п. 11 ФСБУ 5/2019). Способ учета пошлин и сборов в НУ закрепите в учетной политике:

- косвенные расходы (ст. 264 НК РФ);

- прямые расходы, связанным с приобретением товаров, т. е. включить суммы пошлин и сборов в стоимость (ст. 320 НК РФ).

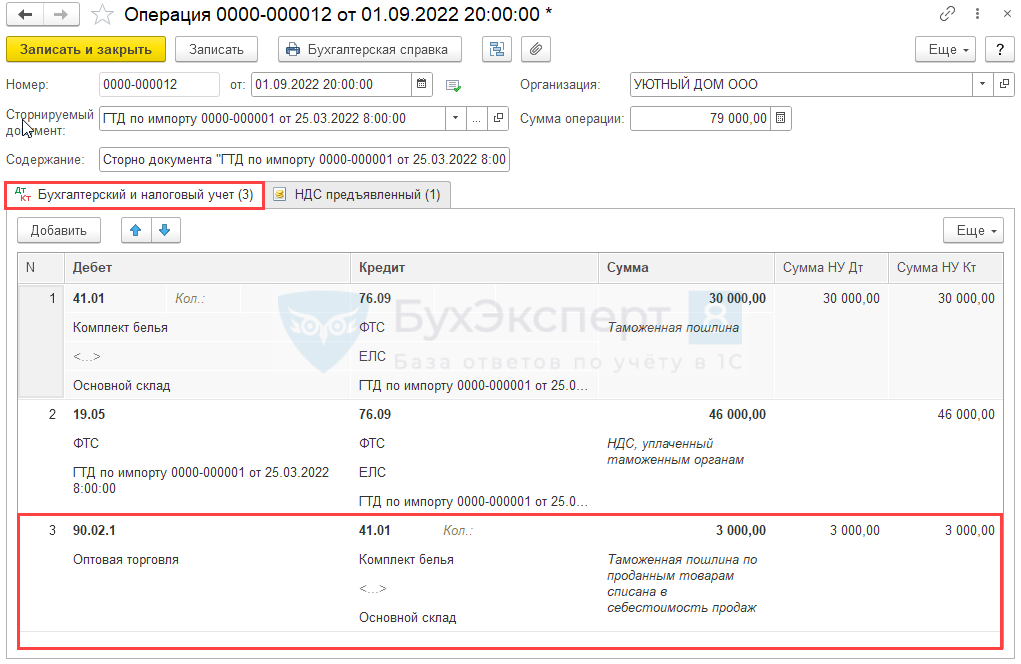

Доначисленные суммы пошлин (сборов) отнесите на увеличение фактической себестоимости приобретенных товаров в БУ. Если товары проданы, таможенные пошлины отнесите на себестоимость продаж. Сделать это можно напрямую (Дт 90.02 Кт 76.09) или через записи по счету учета товаров.

В документе Операция, введенная вручную добавьте проводку:

- Дт 90.02.1 Кт 41.01 — скорректирована себестоимость продаж на доначисленную сумму таможенных пошлин пропорционально сумме проданных товаров.

В НУ корректировка зависит от способа учета пошлин и сборов в УП.

- косвенные расходы — проводка в НУ:

- Дт 26 Кт 76.09;

- прямые расходы — суммы в НУ отражаются аналогично БУ.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете