Содержание

Настройки для удержания взносов

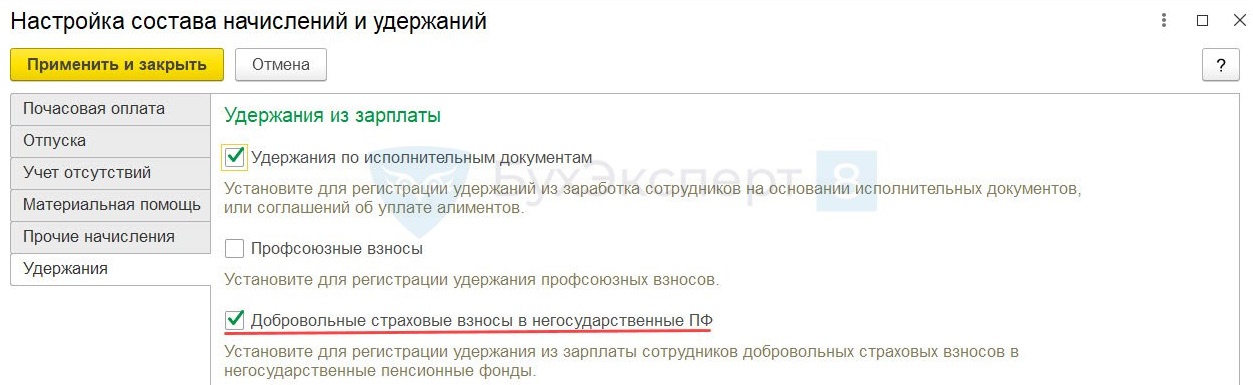

Возможность удержания взносов подключается флажком Добровольные страховые взносы в негосударственные ПФ (Настройка – Расчет зарплаты – Настройка состава начислений и удержаний – вкладка Удержания)

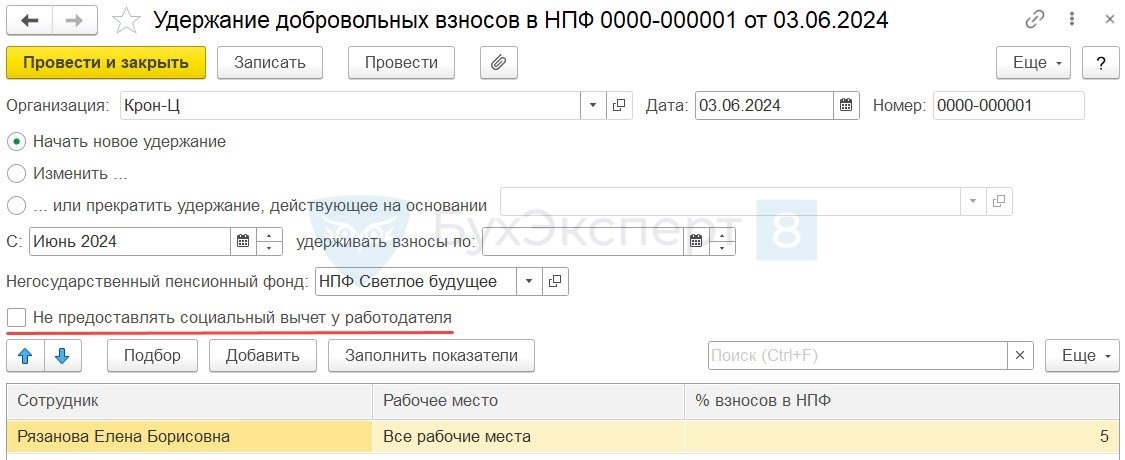

Назначаем документом Удержание добровольных взносов в НПФ, указываем необходимость предоставления вычета по НДФЛ.

Социальный вычет по взносам в НПФ

Порядок предоставления социального вычета

Согласно ст. 219 НК РФ налогоплательщик имеет право на получение социального налогового вычета в сумме уплаченных пенсионных взносов по договору негосударственного пенсионного обеспечения. Вычет предоставляется в размере фактически произведенных расходов, но не более 120 000 руб. в год.

Социальный вычет можно получить по взносам:

Получите понятные самоучители 2024 по 1С бесплатно:

- по договорам негосударственного пенсионного обеспечения с негосударственными пенсионными фондами

- по договорам добровольного пенсионного страхования со страховыми организациями

- по договорам добровольного страхования жизни, если такие договоры заключаются на срок не менее пяти лет

Заключать такие договоры и платить по ним взносы можно не только в свою пользу, но и в пользу супруга, родителей и детей-инвалидов.

Если взносы удержаны в одном месяце, а перечислены в другом месяце, то вычет предоставляется за месяц, в котором были перечислены взносы (Письма Минфина от 01.07.2013 N 03-04-06/25031, от 26.07.2013 N 03-04-06/29815, от 26.07.2013 N 03-04-06/29828).

Социальный вычет по взносам в НПФ в ЗУП 3.1

Типовой алгоритм учета в ЗУП 3.1 рассчитан на то, что взносы в НПФ удержаны и перечислены в одном месяце. Это наиболее частая ситуация. Как правило, зарплату выплачиваются в месяце, следующим за расчетным. Например, в июле выплачиваются зарплату за июнь. Взносы перечисляют также в следующем месяце. Поэтому даты удержания взносов и их перечисления совпадают.

В этом случае при расчете июньской зарплаты, выплачиваемой в июле, НДФЛ рассчитывается на дату выплаты зарплаты – июль 2024. Поэтому работник вправе сразу получить социальный вычет с суммы взносов в НПФ за июнь. В ЗУП 3.1 в Начислении зарплаты и взносов за июнь налог также рассчитывается автоматически с учетом вычета с июньских взносов в НПФ. Поэтому в данной ситуации типовой алгоритм отрабатывает правильно и дополнительных корректировок в учете не требуется. Важно только правильно настроить удержание взносов и право на соцвычет.

Если же взносы начислены в одном месяце, а перечислены в другом, в учете НДФЛ могут возникнуть проблемы. Такое случается, когда зарплата выплачивается в одном месяце, а взносы с нее перечисляются в следующем. Например, зарплата за июнь выплачивается в последний рабочий день июня, а взносы с июньской зарплаты перечисляются уже в июле. Тогда дата удержания взносов приходится на июнь, а дата их перечисления – на июль.

В этой ситуации при расчете июньской зарплаты НДФЛ рассчитывается на дату выплаты зарплаты за июнь – она также относится к июню. А социальный вычет работнику мы можем предоставить только при расчете налога в месяце перечисления взносов – в июле. Поэтому при расчете июньской зарплаты сотрудник еще не имеет права на социальный вычет. Однако в ЗУП 3.1 в этом случае соцвычет ему все-таки будет предоставлен.

Чтобы избежать этой проблемы, проще всего перечислить взносы в том же месяце, когда выплатили зарплату. Тогда сотрудник при расчете зарплаты будет иметь право на вычет и типовой алгоритм ЗУП 3.1 отработает правильно.

Если же перечислять взносы в следующем месяце после выплаты зарплаты, то чтобы социальный вычет предоставлялся в нужном месяце, придется постоянно корректировать учет НДФЛ вручную. При этом программа будет постоянно пытаться «затереть» ручные правки. На наш взгляд, это трудоемкий и ненадежный вариант учета.

Разберем типовой алгоритм предоставления социального вычета по взносам в НПФ на примере.

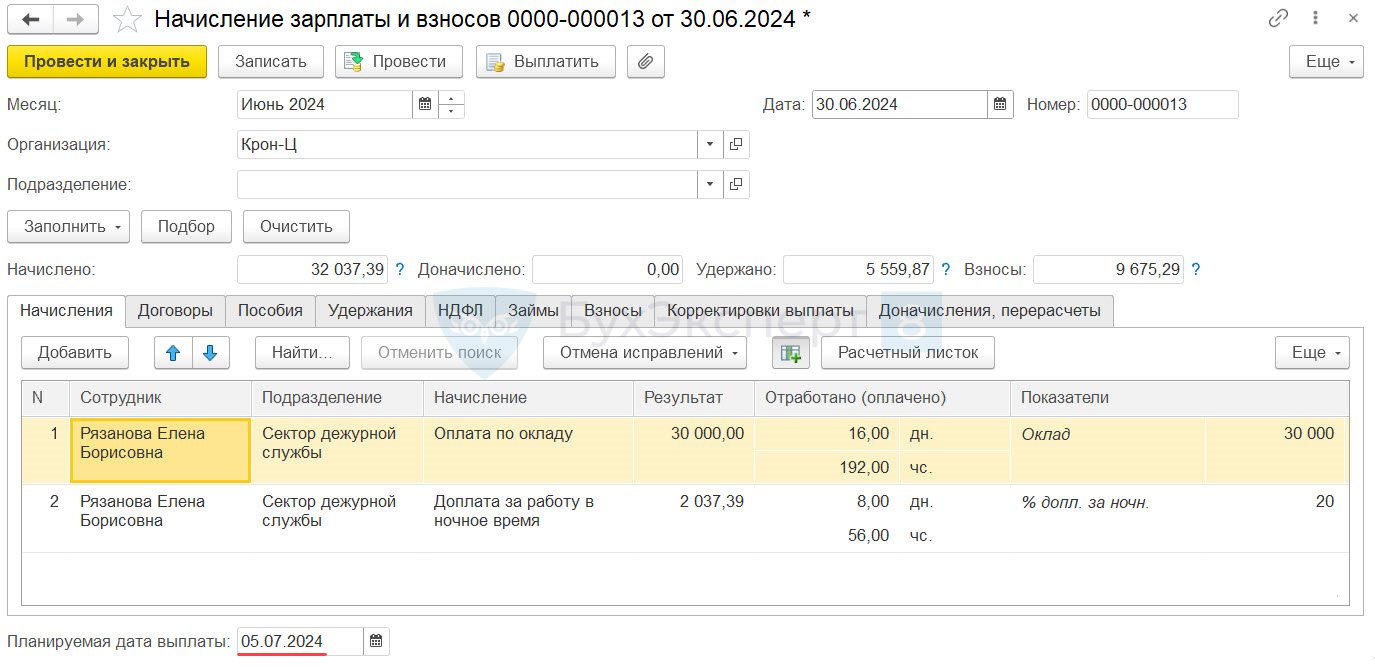

В организации зарплата выплачивается 5 числа следующего месяца. Зарплата за июнь будет выплачена 5 июля.

Рязанова Е.Б. написала заявление на удержание добровольных взносов в размере 5%, а также заявление на представление социального вычета по НДФЛ.

Страховые взносы в НПФ, удержанные с зарплаты Рязановой Е.Б. будут перечислены в негосударственный фонд в июле. Получается, что взносы начислены и перечислены в одном месяце.

Рассмотрим, как в этом случае будет предоставлен социальный вычет по НДФЛ.

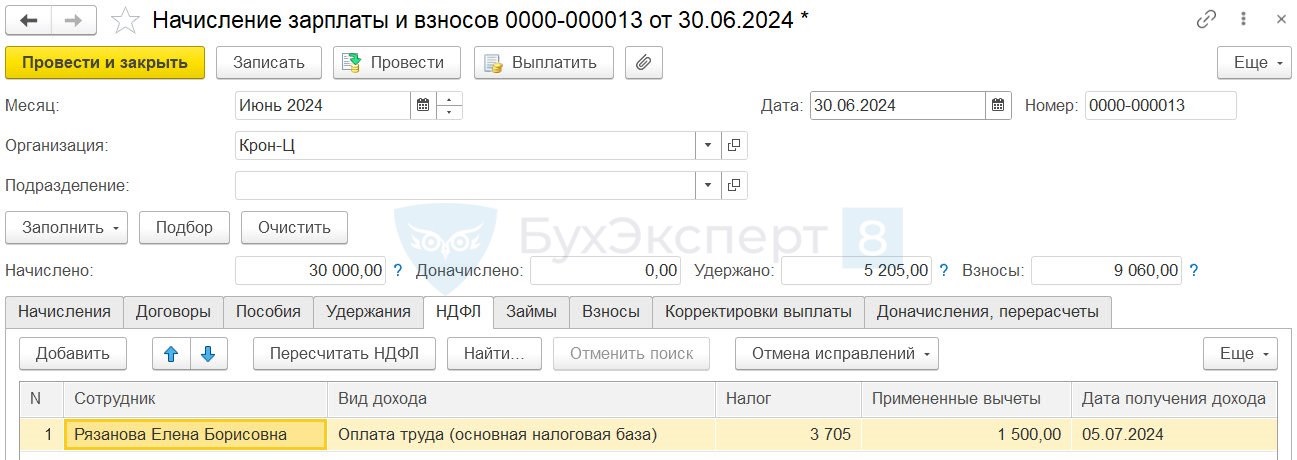

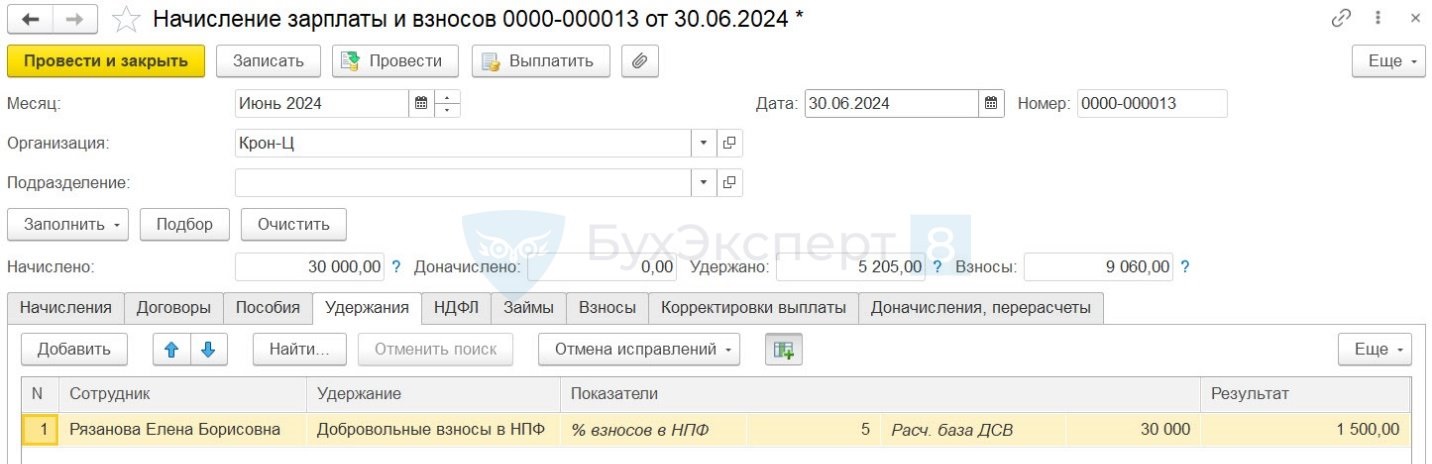

Взносы в НПФ рассчитываются в документе Начисление зарплаты и взносов за июнь на вкладке Удержание.

Социальный вычет предоставится сразу при расчете НДФЛ с зарплаты. Налог рассчитается с учетом вычета.

(30 000 <начислено> — 1 500 <вычет>) * 13% = 3 705 руб.

Зарплата за июнь выплачивается в июле, поэтому налог рассчитывается на дату получения дохода 05.07.2024. Взносы в НПФ будут перечислены также в июле, поэтому при расчете НДФЛ на июльскую дату получения дохода сотрудник имеет право на соцвычет. Расчет налога выполнен верно, с учетом вычета по взносам в НПФ.

Зарплата за июнь выплачивается в июле, поэтому налог рассчитывается на дату получения дохода 05.07.2024. Взносы в НПФ будут перечислены также в июле, поэтому при расчете НДФЛ на июльскую дату получения дохода сотрудник имеет право на соцвычет. Расчет налога выполнен верно, с учетом вычета по взносам в НПФ.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый день! А если у сотрудника прекращаются взносы в НПФ в середине месяца, но уже после того, как аванс был рассчитан, вычет применен и НДФЛ исчислен с учетом вычета ? Прекращаем удержание взносов в НПФ в начале месяца и при расчете зарплаты, вычет сторнируется, а НДФЛ с аванса пересчитывается ?

Здравствуйте! Спасибо за интересный вопрос! Предложу его, как тему для будущей публикации. Ваш вопрос разбирается в Личном кабинете, ответ получите там.