Многие налогоплательщики в 2022 году получили отсрочку по уплате страховых взносов. Как в этом случае ввести остатки по ЕНС? Ответ зависит от того, уплачены взносы досрочно или с отсрочкой. Рассмотрим оба варианта на примере для налогоплательщика на ОСНО. А также расскажем, что делать, если уплаченные взносы налоговая зачла в счет задолженности по другим налогам.

Узнать, как перенести остатки по страховым взносам на УСН. Бланк Заявления — здесь.

Содержание

Порядок отражения перенесенных страховых взносов на ЕНС

Тем, кто воспользовался переносом сроков и не платил взносы за 2 и 3 кв. 2022 года, предоставлена Постановление Правительства от 17.01.2023 N 28).

Автоматизацию в программе 1С можно отслеживать здесь.Бланк Заявления — здесь.

Уплаченные в 2022 году страховые взносы, по которым перенесен срок уплаты, резервируются на ЕНС по назначению платежа до одного из моментов, наиболее раннего по времени (пп. «б» п. 2 ст. 5 Федерального закона N 565-ФЗ):

- наступления срока платежа (с учетом переноса);

- образования отрицательного сальдо на ЕНС.

Порядок действий в программе 1С при вводе остатков по ЕНС зависит от обстоятельств:

- Взносы уплачены в 2022 году — остатков для переноса на ЕНС нет. Организация планирует зачесть эти платежи в счет страховых взносов по сроку уплаты. В ЛК ФНС уплаченные взносы резервируются, зачитываются при наступлении срока платежа.

- Взносы не уплачены в 2022 году — начисленные взносы формируют совокупную обязанность на ЕНС по срокам уплаты в соответствии с переносом. В ЛК ФНС обязанность по этим взносам на ЕНС также отражается по срокам платежа.

- Взносы уплачены в 2022 году — остатков для переноса на ЕНС нет. Организация планирует зачесть эти суммы в счет других платежей с более ранним сроком уплаты. Порядок действий в программе 1С такой же, как в предыдущем варианте. ИФНС зачтет эти суммы в счет других платежей:

- по заявлению об отмене зачета;

- автоматически при образовании отрицательного сальдо на ЕНС.

Отсрочка по уплате страховых взносов не использовалась, зачет в счет страховых взносов

Организация на ОСНО имеет право на перенос сроков уплаты страховых взносов (СВ) в 2022 году по Постановлению N 776.

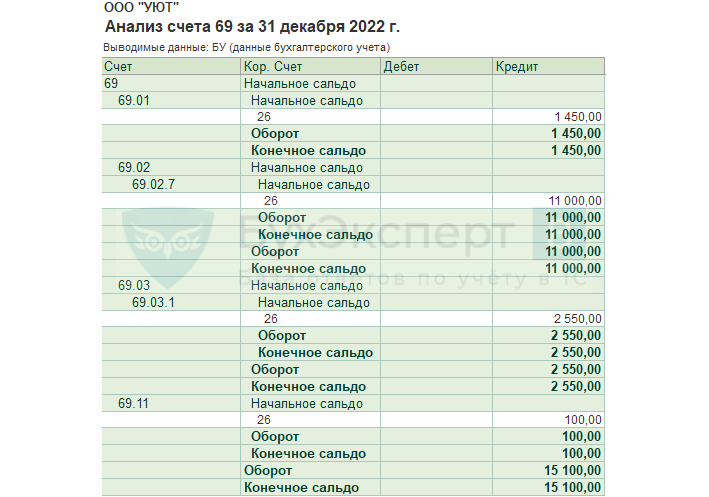

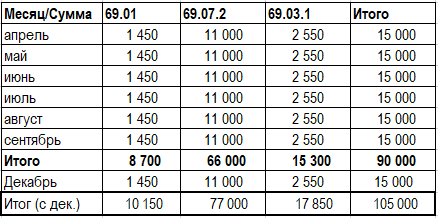

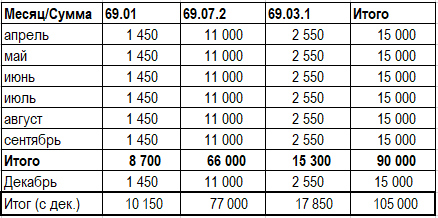

Сумма начисленных взносов за декабрь 2022 — 15 000 рублей, в т. ч.:

- 69.01 — 1 450,00;

- 69.02.7 — 11 000,00;

- 69.03.1 — 2 550,00.

На 31.12.22:

- взносы за 2 и 3 кв. уплачены полностью в обычные сроки;

- задолженности с истекшим сроком уплаты нет.

Организация планирует зачесть эти платежи в счет перенесенных страховых взносов за 2 и 3 кв. 2022 года по наступлению срока уплаты.

Полный порядок работы с Помощником перехода на ЕНС — Механизм начисления и уплаты ЕНП в 1С

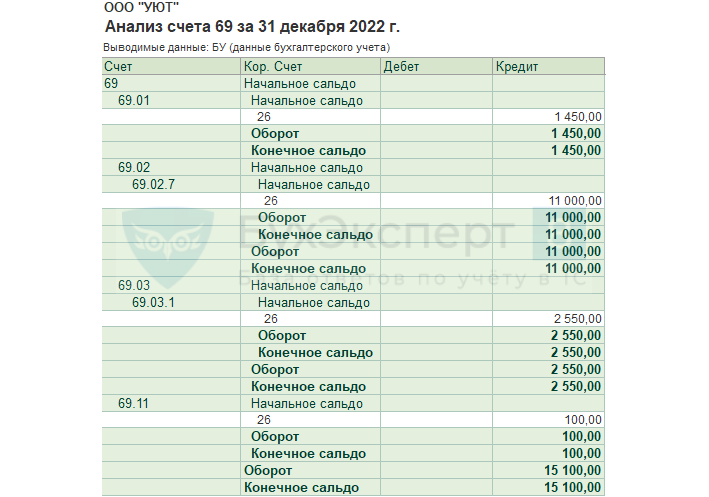

Откройте Помощник перехода на ЕНС в разделе Операции. По ссылке Остатки расчетов по налогам и взносам — Отчет по взносам автоматически формируется отчет Анализ счета 69 за 31.12.2022.

На остатках отражаются страховые взносы, начисленные за декабрь 2022 года.

Получите понятные самоучители 2024 по 1С бесплатно:

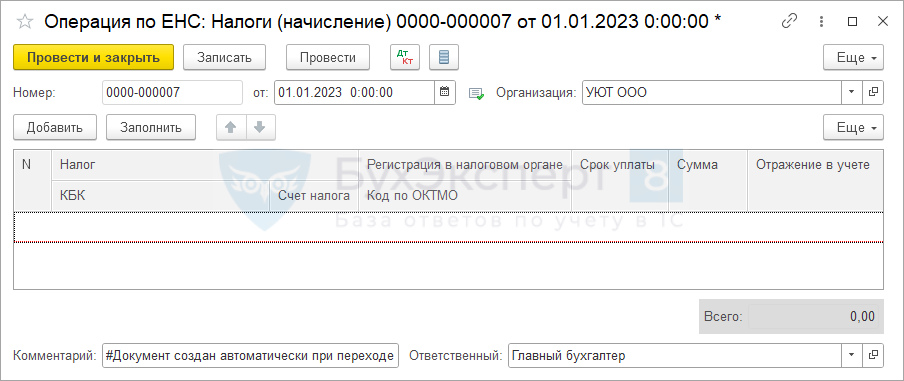

По ссылке Перенос расчетов по налогам и взносам в Помощнике перехода на ЕНС выберите Выполнить операцию.

Формируется документ Операция по единому налоговому счету. Текущие начисления СВ за декабрь не включаются в сальдо ЕНС — по ним следует сформировать документы Операция по единому налоговому счету по сроку уплаты — 30.01.2023.

В ЛК ФНС в момент наступления срока платежа зарезервированные страховые взносы списываются одновременно с отражением обязанности по уплате без дополнительных действий со стороны налогоплательщика.

Этот вариант используется, если точно известно, что отрицательного сальдо на ЕНС не возникнет и переплата по взносам не будет зачтена в счет других налогов. Если уверенности нет, используйте вариант Отсрочка по уплате страховых взносов не использовалась, зачет в счет других платежей.

Отсрочка по уплате страховых взносов использовалась

Организация на ОСНО имеет право на перенос сроков уплаты страховых взносов (СВ) в 2022 году по Постановлению N 776.

На 31.12.2022:

- взносы за 2 и 3 кв. не уплачены;

- другой налоговой задолженности с истекшим сроком уплаты нет.

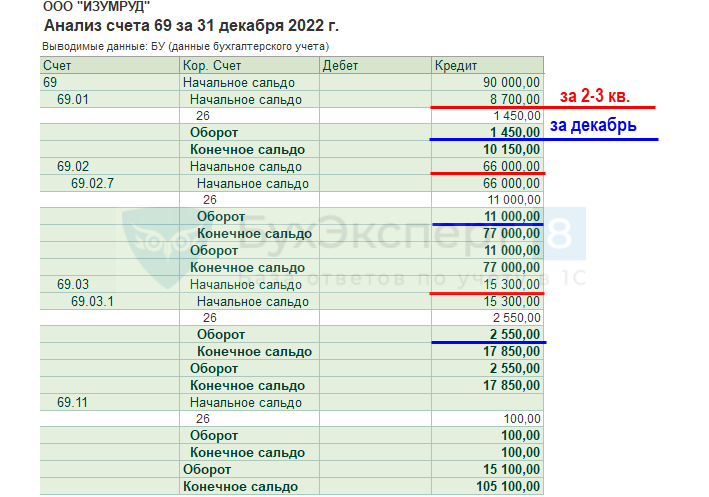

Откройте Помощник перехода на ЕНС в разделе Операции. По ссылке Остатки расчетов по налогам и взносам — Отчет по взносам автоматически формируется отчет Анализ счета 69 за 31.12.2022.

На остатках отражаются страховые взносы, начисленные за декабрь 2022 года и неуплаченные взносы за 2 и 3 кв.

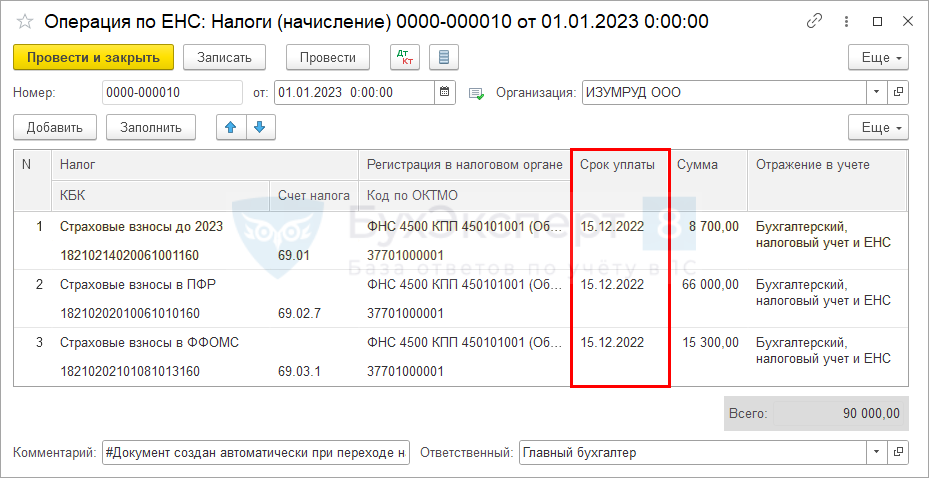

По ссылке Перенос расчетов по налогам и взносам выберите Выполнить операцию.

Текущие начисления СВ за декабрь не включаются в сальдо ЕНС — по ним следует сформировать документы Операция по единому налоговому счету по сроку уплаты — 30.01.2023.

Начисленные и неуплаченные взносы за 2 и 3 кв. автоматически включаются в сальдо ЕНС по ближайшему сроку уплаты — 15.12.2022.

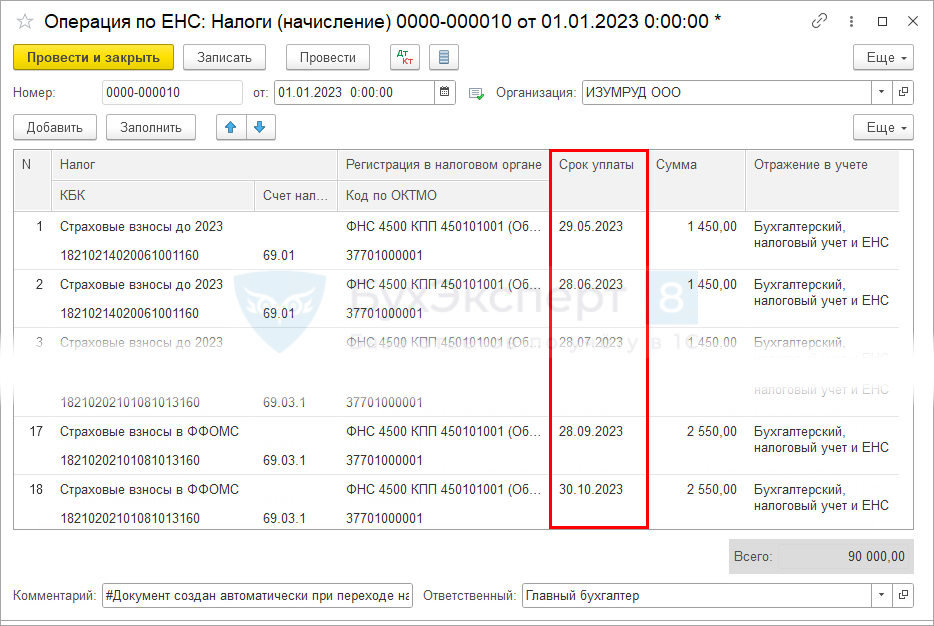

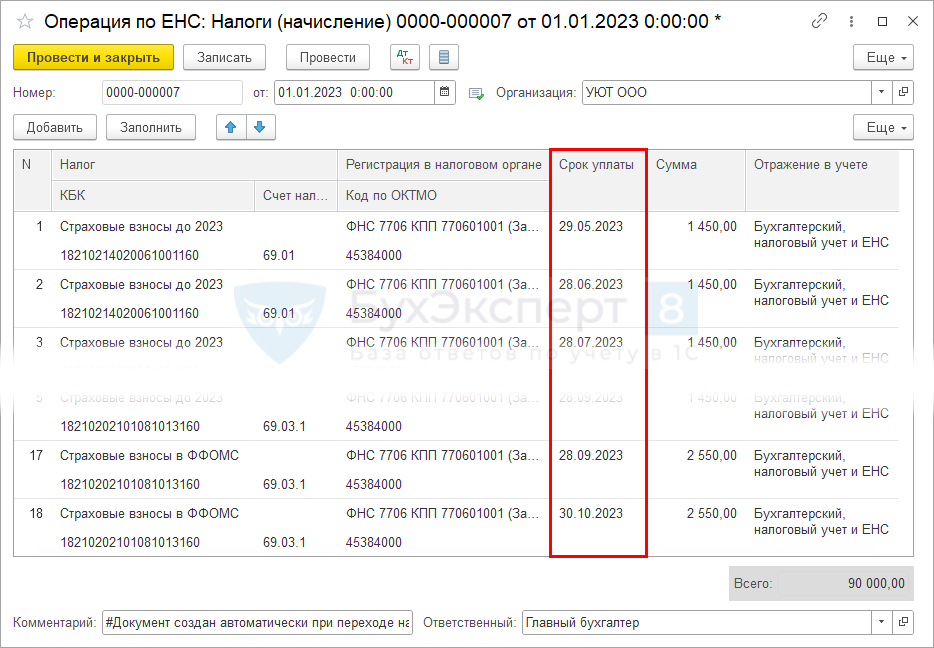

Чтобы в 2023 году предстоящие платежи верно зачлись в счет начисленных взносов, исправьте вручную по каждому взносу срок уплаты в соответствии с переносом — все сроки уплаты в 2023 году перенесены на 28 число.

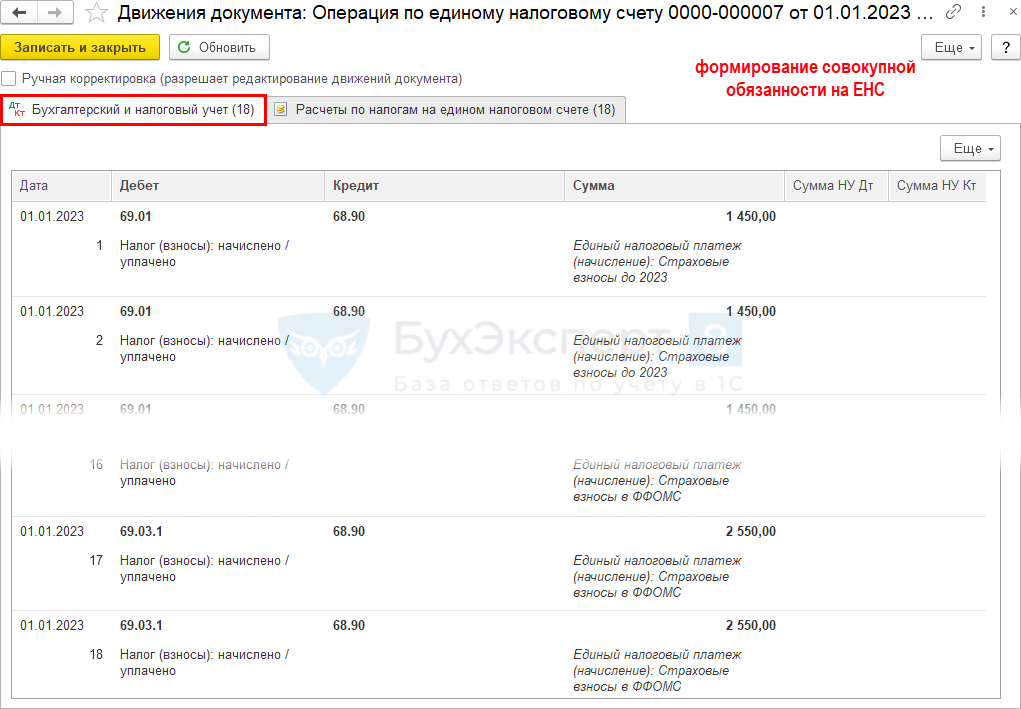

В момент перехода на ЕНС формируется проводка по переносу задолженности в Кт 68.90 в корреспонденции с субсчетами 69. В БУ дальнейшие корректировки не требуются. Операции будут отражаться только по регистрам ЕНС.

Зачет ЕНП в счет уплаты этих взносов делается регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца по указанному сроку уплаты в документе Операция по единому налоговому счету вид Налоги (начисление) от 01.01.2023 (в нашем примере — начиная с мая).

Проверка

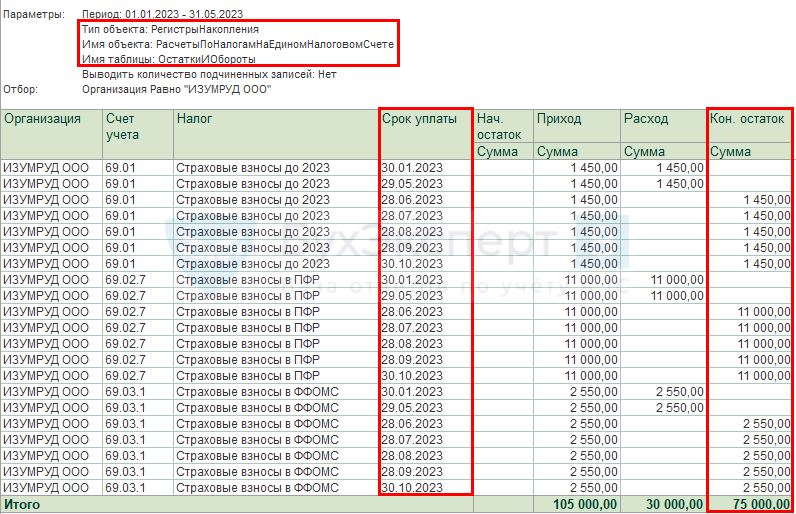

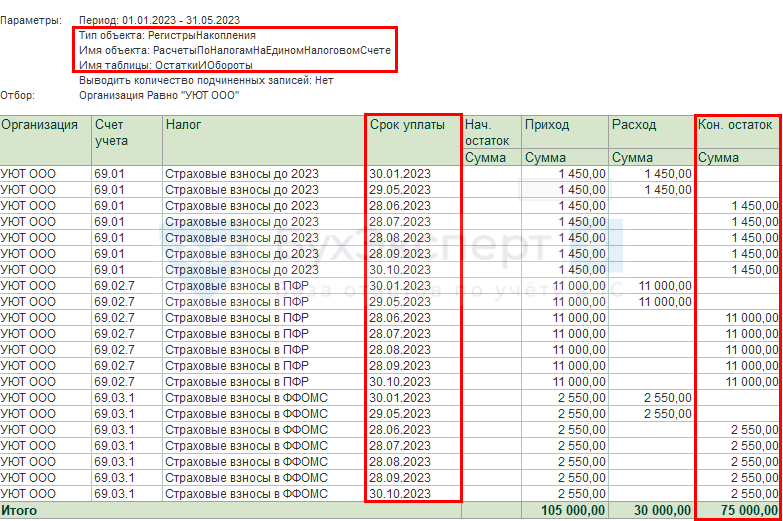

Контролировать погашение обязанности по срокам можно с помощью Универсального отчета (раздел Отчеты) по регистру Расчеты по единому налоговому счету.

Подробно настройки УО рассмотрены Нюансы работы с ЕНС и ЕНП на примере НДС в 1С — Сверка расчетов при ЕНС

Отсрочка по уплате страховых взносов не использовалась, зачет в счет других платежей

Организация на ОСНО имеет право на перенос сроков уплаты страховых взносов в 2022 году по Постановлению N 776.

На 31.12.2022:

- взносы за 2 и 3 кв. уплачены полностью в обычные сроки;

- задолженности с истекшим сроком уплаты нет.

Организация планирует зачесть эти платежи в счет других первоочередных платежей.

Полный порядок работы с Помощником перехода на ЕНС — Механизм начисления и уплаты ЕНП в 1С

Откройте Помощник перехода на ЕНС в разделе Операции. По ссылке Остатки расчетов по налогам и взносам — Отчет по взносам автоматически формируется отчет Анализ счета 69 за 31.12.2022.

На остатках отражаются страховые взносы, начисленные за декабрь 2022 года.

По ссылке Перенос расчетов по налогам и взносам выберите Выполнить операцию.

Текущие начисления СВ за декабрь не включаются в сальдо ЕНС — по ним следует сформировать документы Операция по единому налоговому счету по сроку уплаты — 30.01.2023.

На счете 69 нет задолженности по «перенесенным» страховым взносам, т. к. все они уплачены в срок. Поэтому автоматически перенос этих начислений на ЕНС не осуществляется. Его нужно сделать вручную.

Чтобы в 2023 году предстоящие платежи верно зачлись в счет начисленных взносов, внесите вручную по каждому взносу и каждому сроку уплаты (перенесенному) отдельную строку — все сроки уплаты в 2023 году перенесены на 28 число.

Проводки

На 01.01.2023 на ЕНС формируется проводка по переносу задолженности в Кт 68.90 в корреспонденции с субсчетами 69.

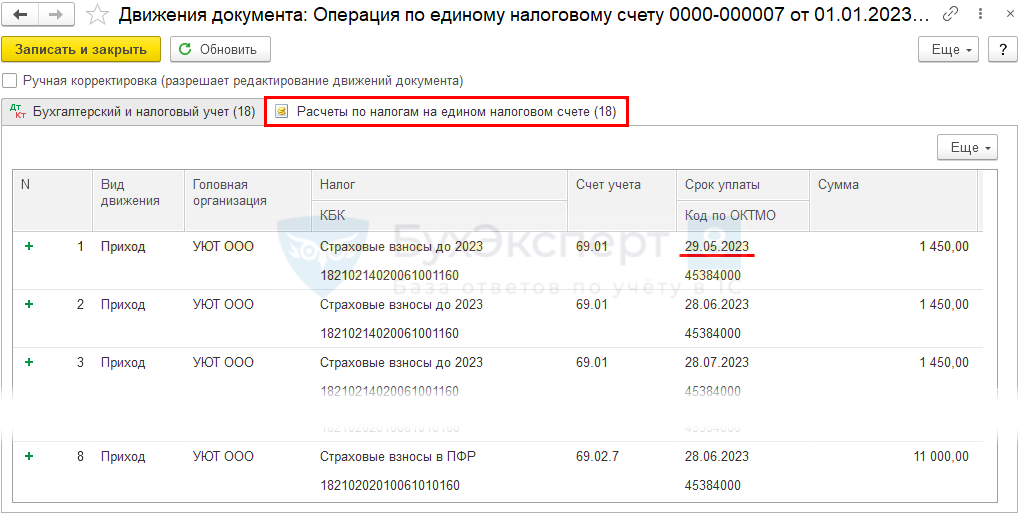

Формируются записи по каждому взносу и сроку уплаты в регистр Расчеты по налогам на едином налоговом счете с видом Приход.

На счете 69 нет переплаты по «перенесенным» страховым взносам, т. к. все они уплачены в обычный срок и зачтены. Автоматически перенос этих платежей на ЕНС не осуществляется. Выполните его вручную.

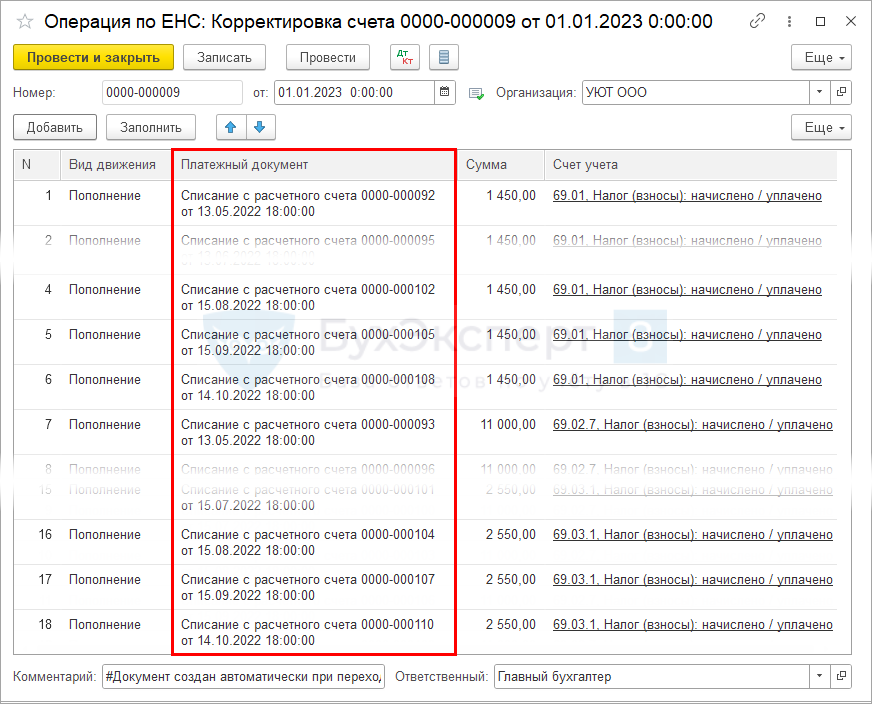

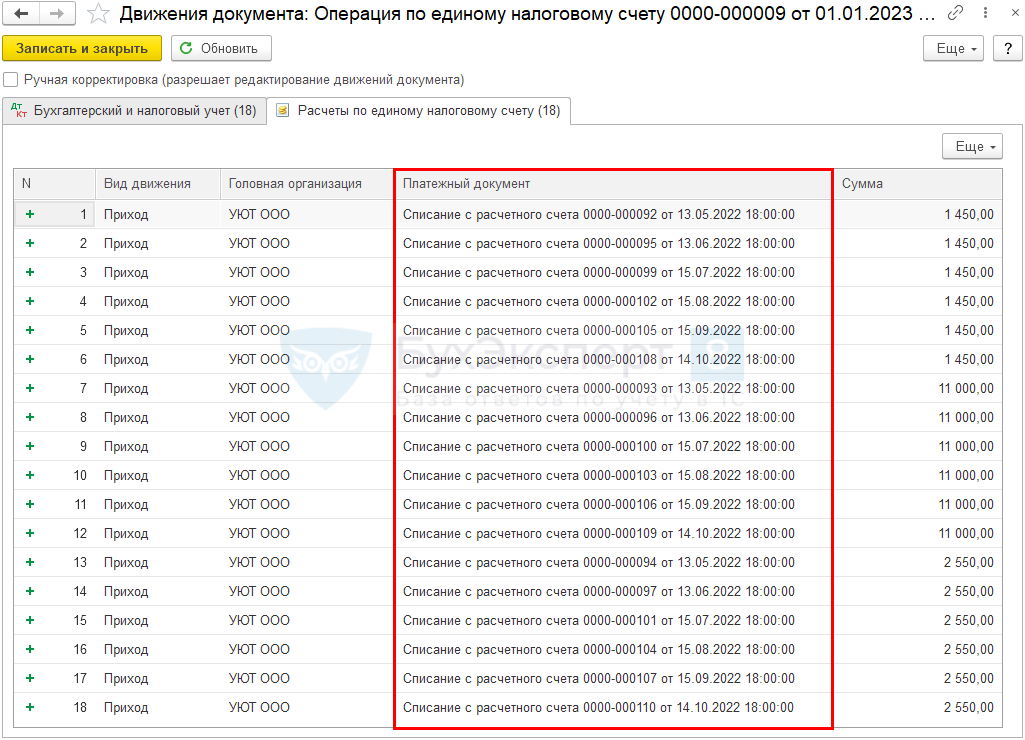

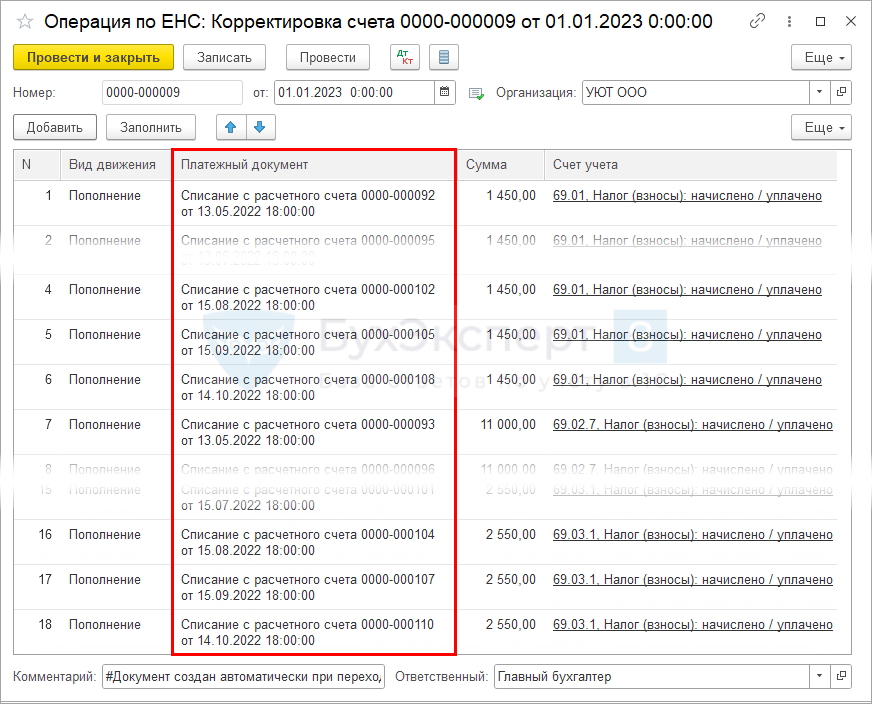

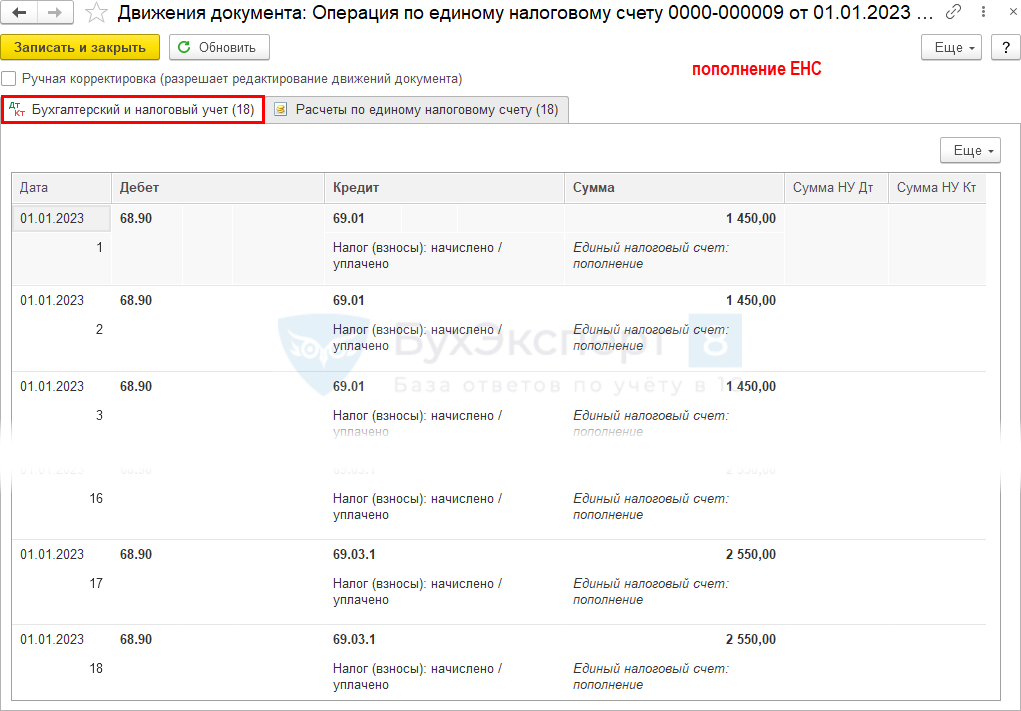

В помощнике по переходу на ЕНС по ссылке Перенос переплат по налогам и взносам выберите Выполнить операцию. Автоматически создается документ Операция по единому налоговому счету с видом Корректировка счета, в который попадет сальдо на 31.12.2022 по Дт субсчетов 68 и 69.

Заполните табличную часть всеми оплатами по каждому документу Списание с расчетного счета, которые переносите в сальдо ЕНС.

Проводки

В момент перехода на ЕНС формируется проводка по переносу оплаты в Дт 68.90 в корреспонденции с субсчетами 69. Суммы, которые ранее считались уплатами страховых взносов в БУ, больше ими не являются. Теперь это сумма переплаты на ЕНС.

Формируется запись по документу уплаты в регистр Расчеты по единому налоговому счету с видом Приход.

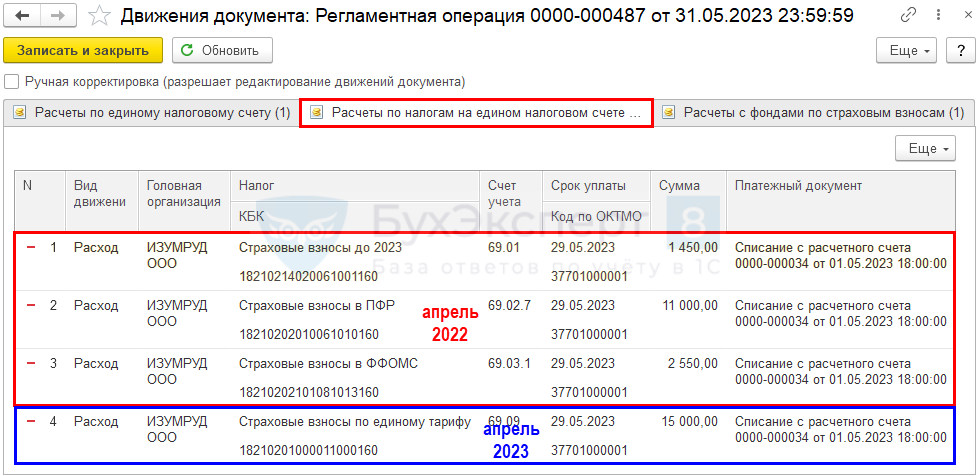

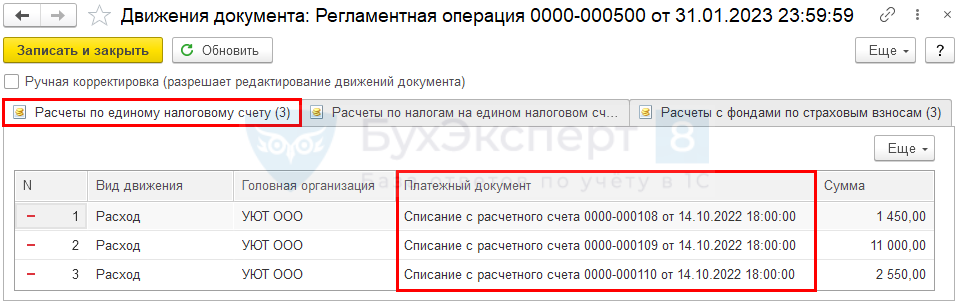

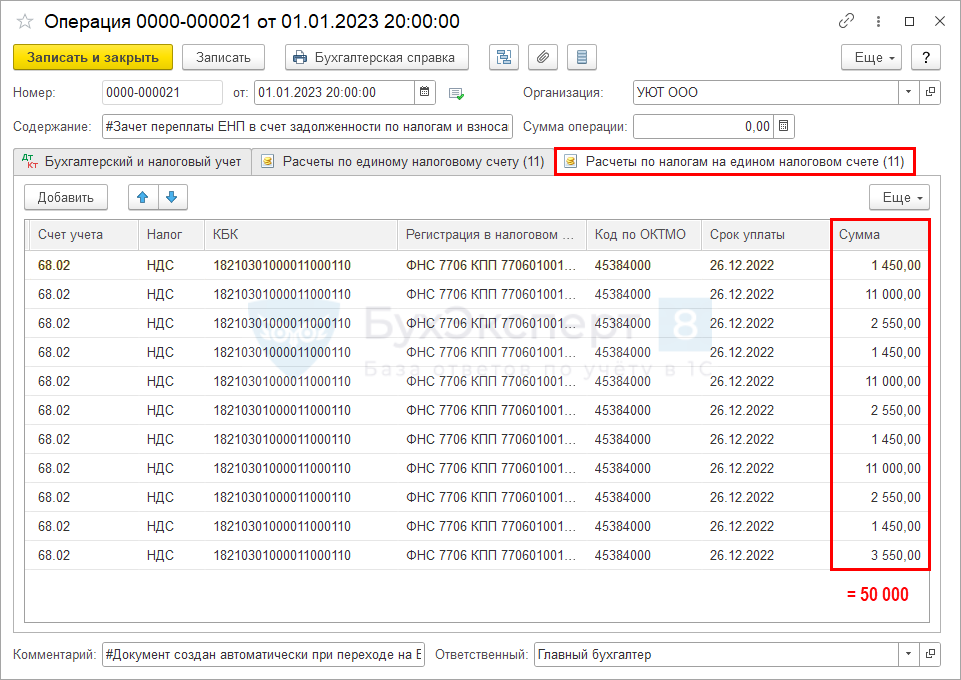

Зачет перенесенной на ЕНС переплаты в счет уплаты налогов и взносов в хронологическом порядке осуществится регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца (в нашем примере первый зачет переплаты производится в счет страховых взносов за декабрь 2022 по сроку уплаты 30.01.2023).

Проводки

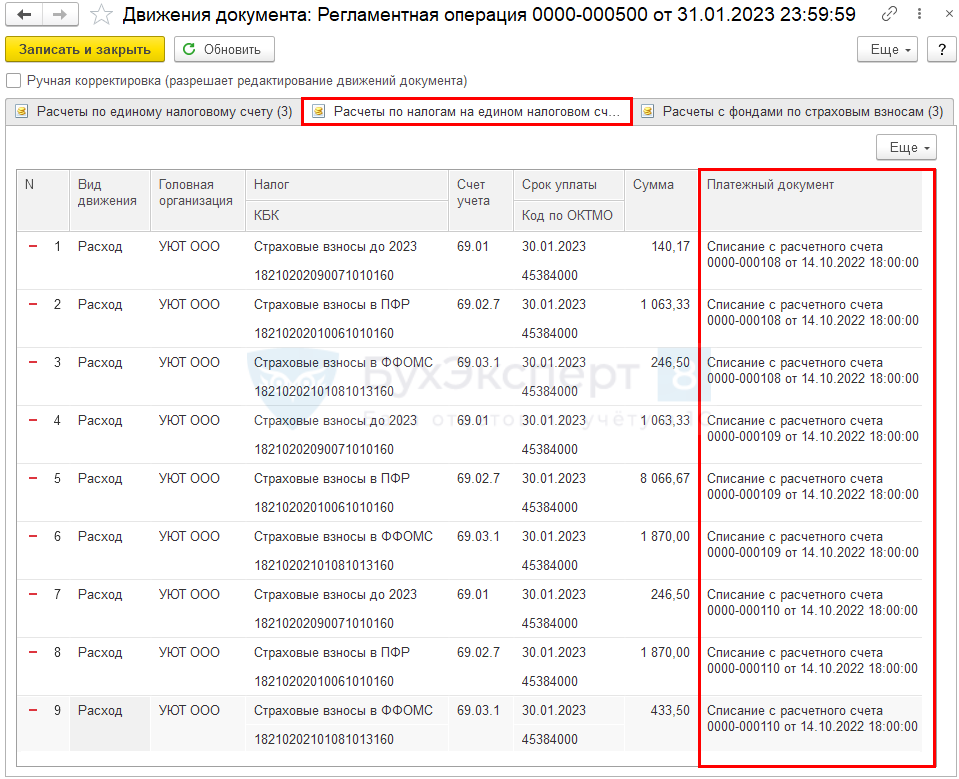

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам и взносам, на которые распределена оплата.

В момент наступления срока очередного платежа при отрицательном остатке на ЕНС зарезервированные страховые взносы списываются в ЛК ФНС. Например, в счет начисления за 1 квартал 2023, по которым не внесена оплата на ЕНС. Задолженность будет погашена за счет переплаты по СВ.

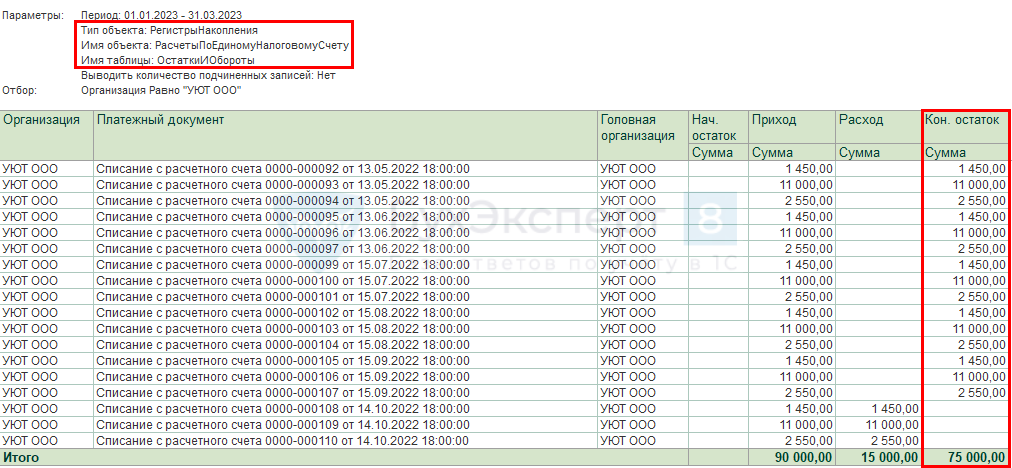

Проверка

Контролировать зачет переплаты можно с помощью Универсального отчета (раздел Отчеты) по регистру Расчеты по единому налоговому счету.

Контролировать погашение обязанности по срокам можно с помощью Универсального отчета (раздел Отчеты) по регистру Расчеты по единому налоговому счету.

Подробно настройки УО рассмотрены Нюансы работы с ЕНС и ЕНП на примере НДС в 1С — Сверка расчетов при ЕНС

Зачет перенесенных страховых взносов в счет отрицательного сальдо на ЕНС на 01.01.2023

Оплатили страховые взносы за 2 и 3 квартал досрочно в 2022 при наличии отсрочки по Постановлению N 776. На 31.12.2022 есть просроченная задолженность по НДС за 3 квартал 2022 в размере 1/3 по сроку уплаты 26.12.2022. При переходе на ЕНС переплата по СВ зачтена налоговой в счет отрицательного сальдо. Как это отразить в 1С?

Алгоритм в 1С в Помощнике перехода на ЕНС аналогичен варианту Отсрочка по уплате страховых взносов не использовалась, зачет в счет других платежей.

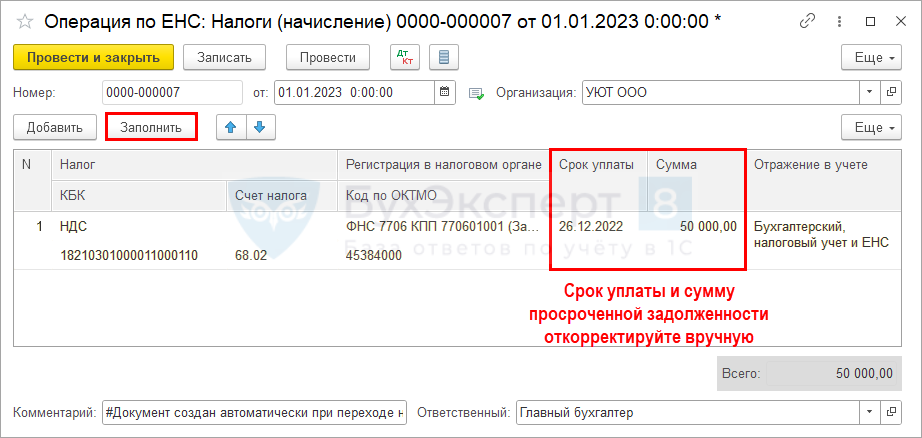

- Перенесите задолженность по налогам (взносам) и перенесенным взносам с верными сроками уплаты.

По НДС — вручную по кнопке Добавить (или Заполнить). В нашем примере срок уплаты последнего платежа 1/3 за 3 кв. в сумме 50 000 руб. — 26.12.2022. По умолчанию подставляется дата декабря.

- Перенесите переплату по перенесенным страховым взносам.

- Операцией Зачет авансов долги с наступившими сроками будут погашены за счет переплаты по взносам.

См. также:

- Единый налоговый платеж (ЕНП) с 2023 года (законодательство)

- Поставщикам товаров и услуг на внутренний рынок дадут отсрочку по взносам на 2-3 кв 2022

- Кому и какие продлили сроки уплаты налогов и взносов в 2022 году

- Уведомление по страховым взносам в октябре 2023, если была отсрочка по Постановлению № 766 и зарплата выгружается из ЗУП в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый день! При варианте «Страховые взносы за 2 и 3 кварталы 2022 не уплачены» перенос помощником перехода на ЕНС в 1С остатков (долгов по страховым взносам за эти периоды) на счет 68.90 заранее не позволяет сверять сальдо 68.90 (а также универсальные отчеты) с долгом в ЛК налогоплательщика. Тем более некоторые налогоплательщики могли воспользоваться правом на отсрочку, что изменило даты и суммы погашения страховых взносов. Это приводит к необходимости корректировки операции на 01.01.2023 по переходу или необходимости исправлений этой операции в случае закрытого периода в базе. Мы выбрали вариант переноса частичными «отсроченными» суммами по конкретным датам согласно уведомлению о рассрочке. В итоге с октября месяца 2023 из-за нововведений по международным договорам в уведомлениях по страховых взносам (из задач) появилась интересная строка по «иностранным работникам» из-за наличия сальдо по счетам 69.02.7, 69.03.1, 69.01.

Марина, здравствуйте!

Спасибо, что поделились.

Да, есть особенность, которую вы здесь обсудили

Уведомление по страховым взносам в октябре 2023, если была отсрочка по Постановлению № 766 и зарплата выгружается из ЗУП в 1С

Законодательство преподносит сюрпризы нон-стоп… ???