На практике иногда возникают ситуации, когда заработная плата или межрасчетные начисления выплачиваются с округлением. Если в Ведомости исправлять сумму выплаты в меньшую сторону — в налоговом учете по НДФЛ такое округление может быть учтено не всегда. В статье разберем, что происходит с учетом НДФЛ при частичной выплате доходов из-за округлений.

Содержание

Общий алгоритм учета

В зависимости от процента выплаты дохода, его регистрация в учете НДФЛ будет различаться:

- Если сумма по Ведомости (Выплаты – Все ведомости на выплату зарплаты) уменьшена более чем на 1% от полагающейся к выплате суммы, а остальная часть выплачена позднее — в учете по НДФЛ доход сотрудника будет учтен по частям на фактические даты выплаты.

- При сокращении размера выплаты в Ведомости менее чем на 1% от причитающейся суммы – в учете по НДФЛ программа регистрирует сразу весь доход на дату первой выплаты. В налоговом учете будет отражено, что сотрудник получил всю сумму сразу в размере 100%.

Случай, когда выплачено менее 99% дохода, с точки зрения учета НДФЛ более сложный. Все нюансы отражения этой ситуации в учете НДФЛ разобрали в статье Частичная выплата доходов и НДФЛ и отражение данных в отчетности.

Рассмотрим на примерах, как отразится в учете НДФЛ частичная выплата дохода. Разберем оба случая — когда выплатили менее, чем 99% от общей суммы и более 99%.

Выплачено менее 99% дохода – в налоговом учете доход «разъезжается» по датам выплаты

При выплате первой части дохода Ведомость сделает следующие движения по регистрам:

- Учет доходов для исчисления НДФЛ – сумма дохода в полном размере без учета округлений перебрасывается с плановой даты выплаты на фактическую

- Расчеты налогоплательщиков с бюджетом по НДФЛ — по виду движения Приход перебрасывается сумма исчисленного НДФЛ с плановой даты на фактическую в размере, указанном в колонке НДФЛ к перечислению документа выплаты. По виду движения Расход регистрируется удержание этой суммы налога.

При выплате остатка долга Ведомость на выплату регистрирует движения по регистрам:

- Учет доходов для исчисления НДФЛ – сумма невыплаченного остатка перебрасывается с плановой даты выплаты на фактическую.

- Расчеты налогоплательщиков с бюджетом по НДФЛ — по виду движения Приход перебрасывается сумма неудержанного НДФЛ с невыплаченного дохода с плановой даты на фактическую. По виду движения Расход регистрируется удержание этой суммы НДФЛ.

Рассмотрим данную ситуацию на примере в ЗУП 3.1.

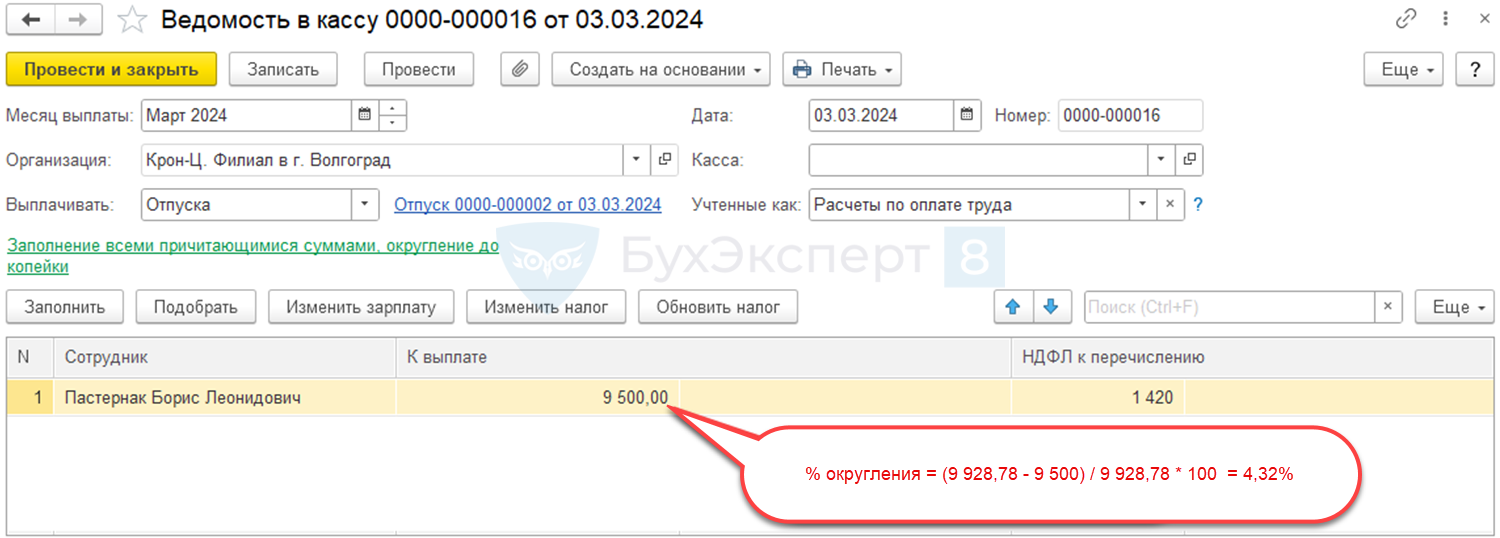

Сотруднику Пастернаку Б.Л. начислили отпускные в марте.

В Ведомости на выплату отпускных вручную округлили сумму на руки в меньшую сторону. Округление составило больше 1%.

Остаток отпускных будет выплачен с зарплатой в апреле.

Проверим, как выплата отпускных будет отражена в учете по НДФЛ.

После первой выплаты отпускных в регистре Учет доходов для исчисления НДФЛ зарегистрирован доход на сумму, отличную от начисленной в документе Отпуск. Разница составит сумму невыплаченного дохода.

Получите понятные самоучители 2024 по 1С бесплатно:

Остаток задолженности по отпускным выплачен вместе с зарплатой в следующем месяце. В расшифровке суммы в документе Ведомость на выплату отражен доход сотрудника по документу–основанию Отпуск.

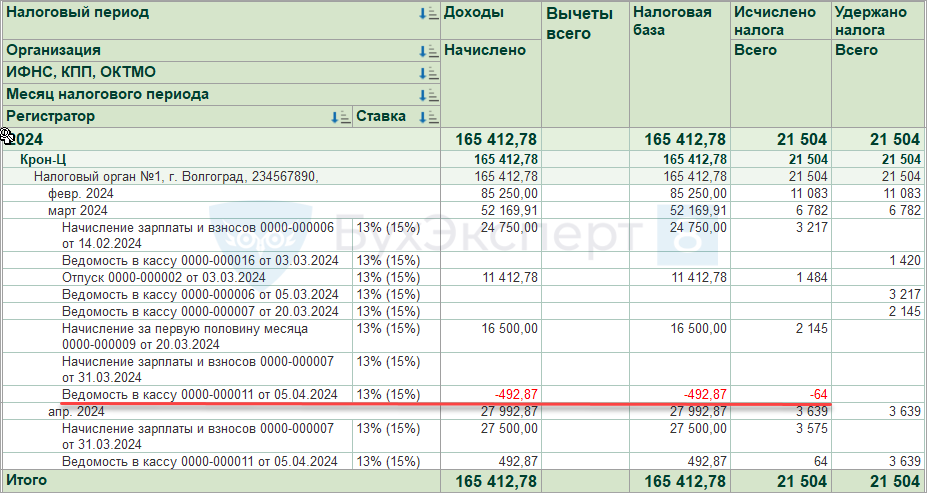

Проверим налоговый учет для сотрудника Пастернака Б.Л. после выплаты зарплаты за март в апреле. В отчете Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам) мы увидим перенос дохода:

- в марте доход уменьшен на невыплаченную часть отпуска;

- в апреле доход увеличен за счет остатка выплаченных отпускных.

Несмотря на то, что в регистре Учет доходов для исчисления НДФЛ сумма дохода на дату первой выплаты учтена в фактическом размере за вычетом невыплаченного остатка, в аналитических отчетах по НДФЛ перенос дохода отражен только второй Ведомостью при окончательном расчете. Получается, пока вторая Ведомость не будет проведена – в аналитических отчетах и в 6-НДФЛ перенос дохода мы не увидим. До проведения Ведомости на выплату долга по отпускным сумма дохода за месяц первой выплаты будет завышена. Подробнее — Как заполнить 6-НДФЛ, если зарплата выплачена частично?

После проведения второй Ведомости на выплату остатка отпускных в отчете 6-НДФЛ за год в Приложении 1 по сотруднику сумма отпускных по коду 2012 будет отражена двумя частями в разных месяцах.

Выплачено 99% дохода или более – весь доход учтен на первую дату выплаты

При сокращении в документе Ведомость суммы выплаты в размере, меньшем 1% от суммы на руки – в регистрах Учет доходов для исчисления НДФЛ и Расчеты налогоплательщиков с бюджетом по НДФЛ программа регистрирует записи, как если бы сотрудник получил все полностью. Весь доход и налог в учете по НДФЛ регистрируются сразу в полном размере.

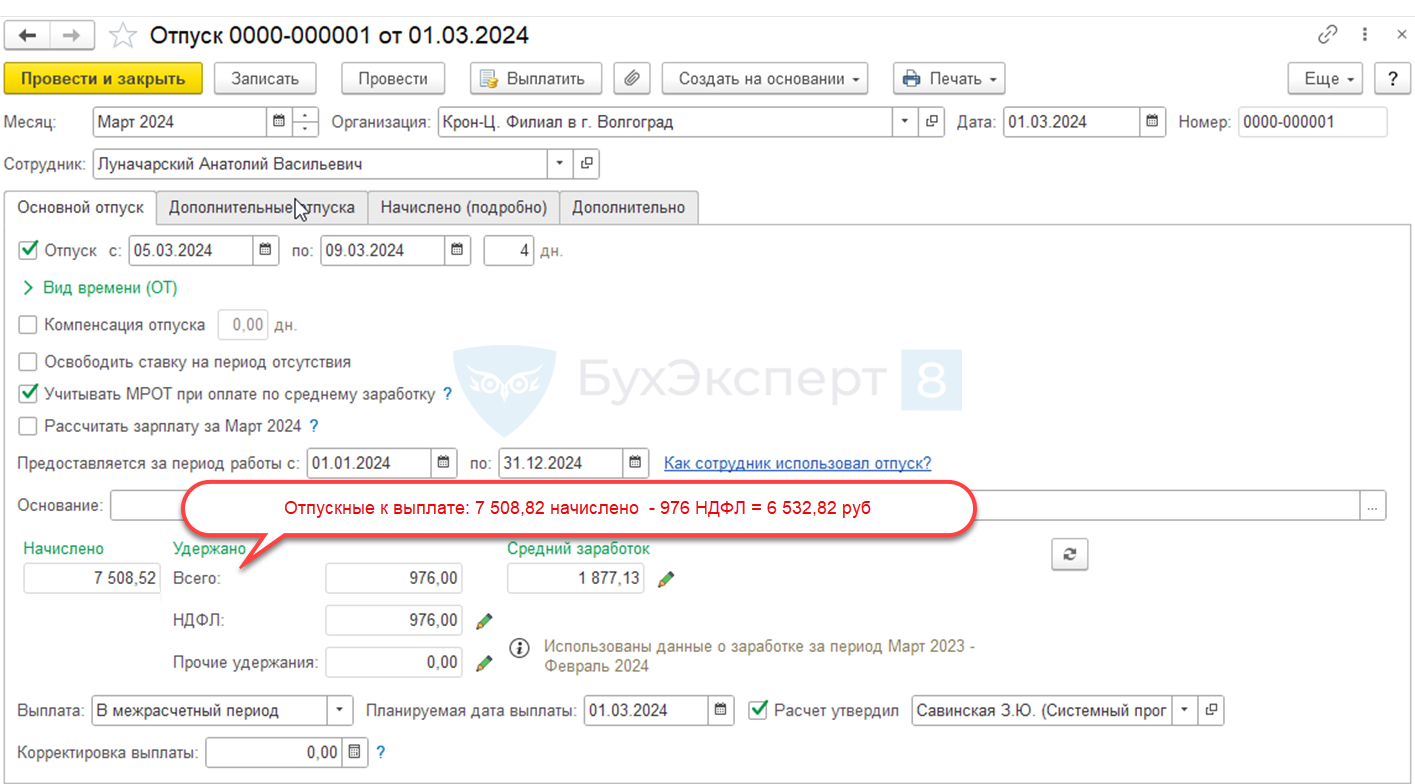

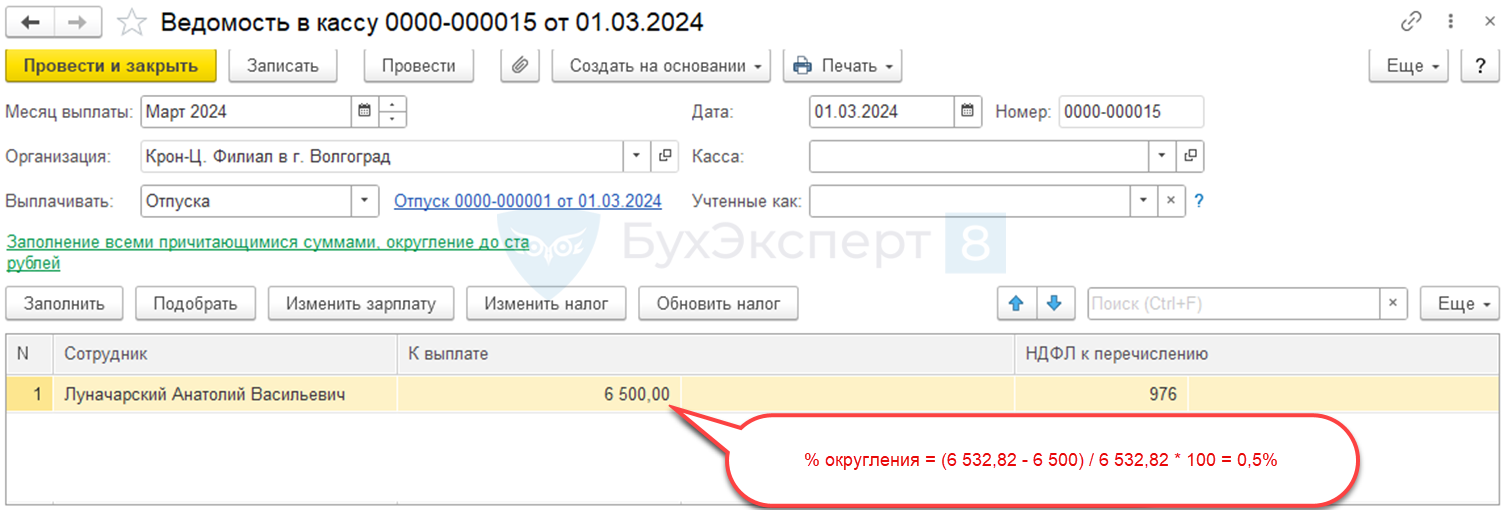

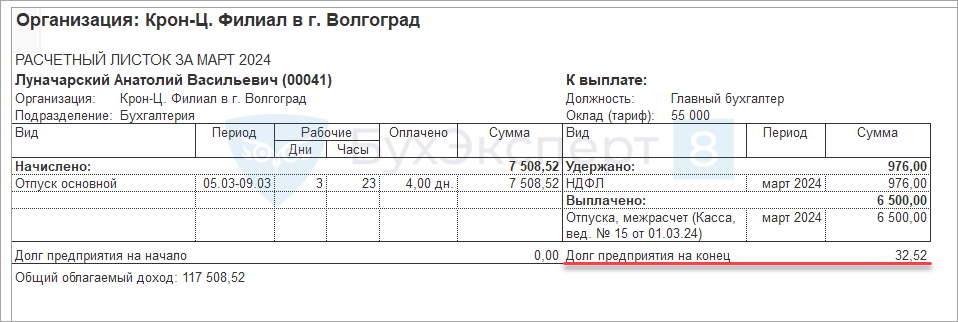

Сотруднику Луначарскому А.В. начислили отпускные в марте.

В Ведомости на выплату отпуска округлили сумму к выплате в меньшую сторону. Округление составило менее 1% от суммы на руки.

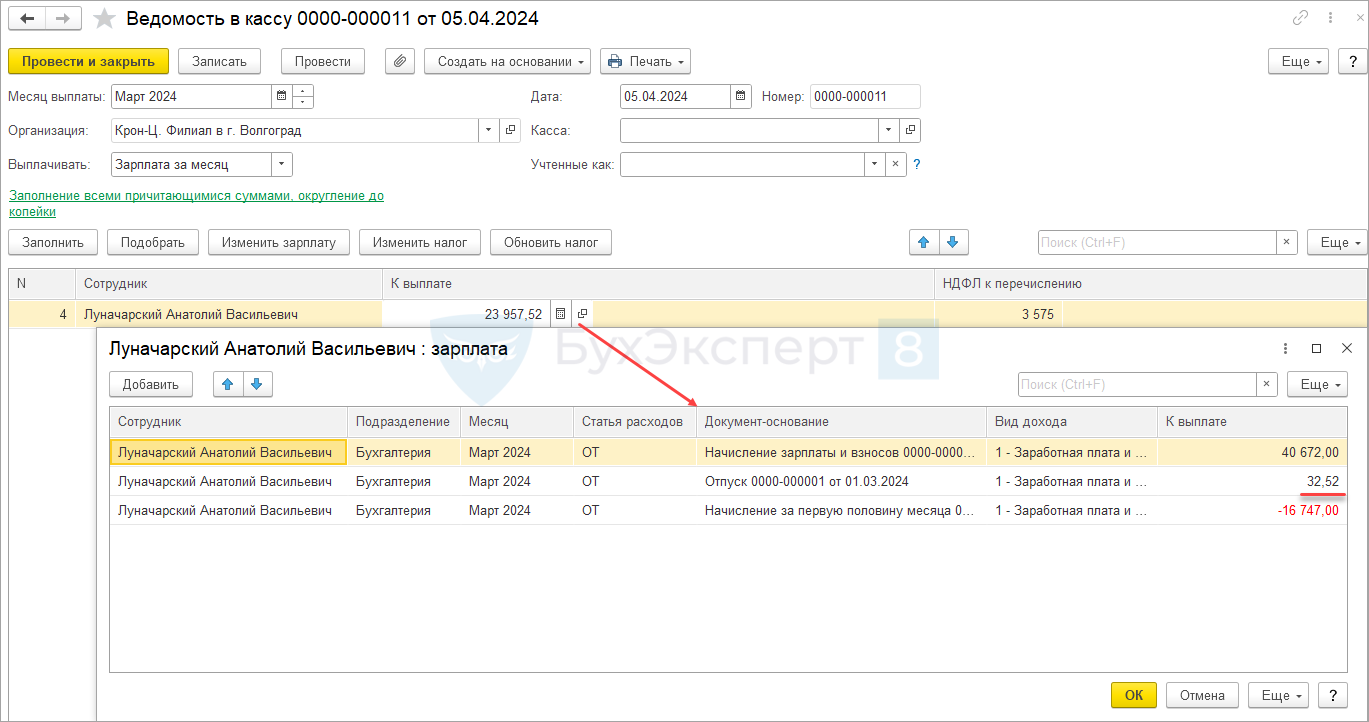

Остаток отпускных выплачен с зарплатой в апреле.

Проверим отражение выплаты отпускных в учете по НДФЛ.

При проведении первой Ведомости в регистре Учет доходов для исчисления НДФЛ зарегистрирован доход на всю сумму отпускных.

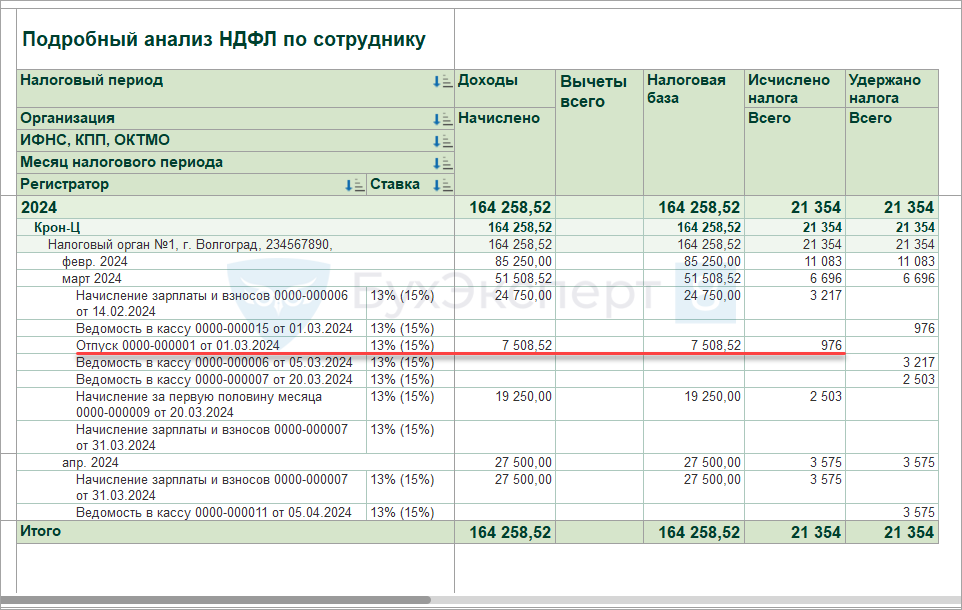

После выплаты зарплаты за март 05.04.2024 проверим отчет Подробный анализ НДФЛ по сотруднику для Луначарского А.В. В отчете не отражено сторнирование отпускных из-за частичной выплаты. Вся сумма отпускных в налоговом учете будет отражена как доход марта. При выплате остатка в апреле доход сотрудника по документу-основанию Отпуск в налогом учете за март не изменится.

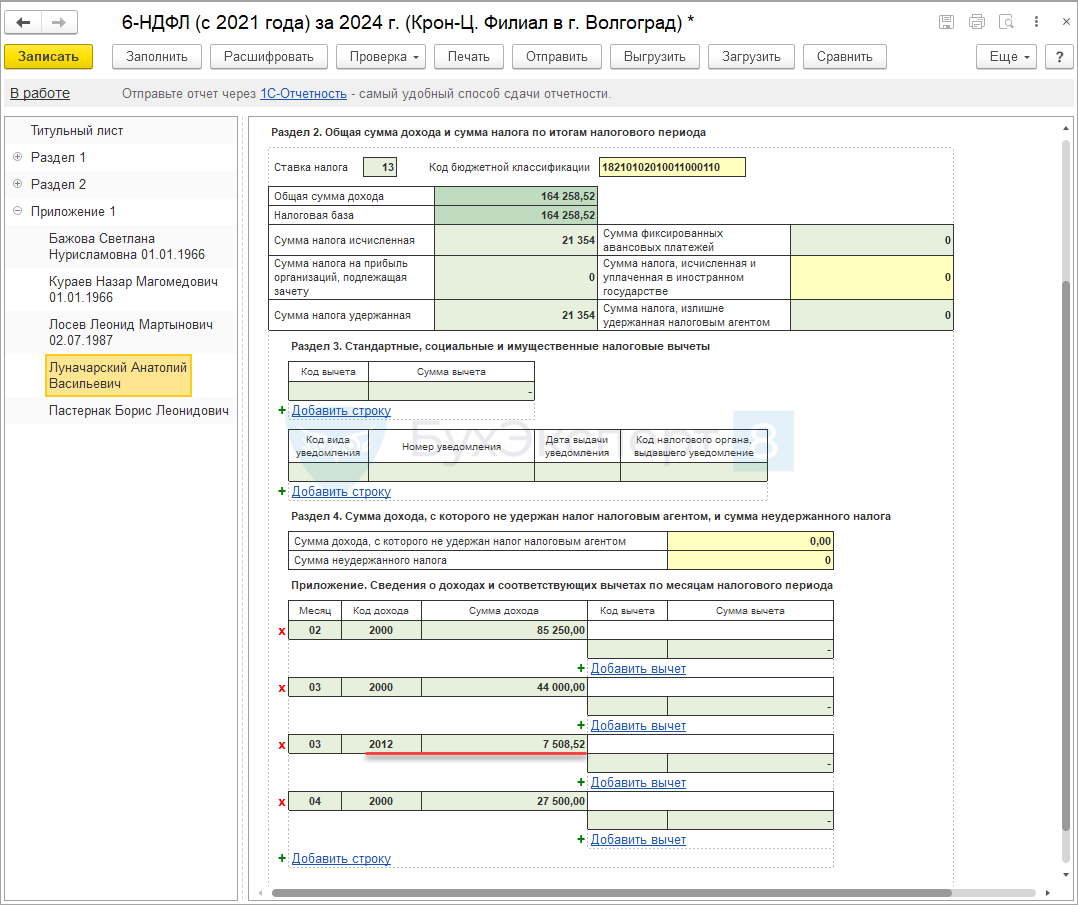

В отчете 6-НДФЛ за год в Приложении 1 по сотруднику сумма отпускных по коду 2012 будет отражена одной строкой как доход в марте.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Спасибо за разбор ситуации с округлением, раньше об этом даже не задумывался, что могут быть такие сложности.