В статье разберем, как пересчитать НДФЛ и заполнить 6-НДФЛ, если сотрудник стал нерезидентом, а до этого был резидентом.

В видео есть ошибка — на шаге 3 показано, как удерживать долг по НДФЛ в размере 50% от суммы к выплате. Однако если речь не идет о долге по НДФЛ с натуральных доходов и мат. выгоды, нужно удерживать не более 20% от суммы к выплате — Письмо ФНС от 26 октября 2016 г. N БС-4-11/20405@.

Общий порядок действий

- Меняем статус на Нерезидент с начала года.

- Пересчитываем НДФЛ с начала года по ставке 30%.

- До сдачи годового 6-НДФЛ удерживаем долг по налогу в Ведомостях:

- Общая сумму удержанного НДФЛ не более 20% от суммы к выплате – ручные корректировки.

- Остаток неудержанного налога отражаем в 6-НДФЛ за 2023 год – стр. 170 и Раздел 4 Приложения 1.

- Списываем остаток неудержанного НДФЛ документом Операция учета НДФЛ. После ввода документа:

- Закроются «хвосты» по регистрам взаиморасчетов и НДФЛ в ЗУП 3.1

- В документ Отражение зарплаты в бухучете заполнится строка на сумму неудержанного НДФЛ — после синхронизации в 1С:Бухалтерии документ сформирует проводку, закрывающую «хвосты» на счетах 70 и 68.01 (Дт 70 Кт 68.01).

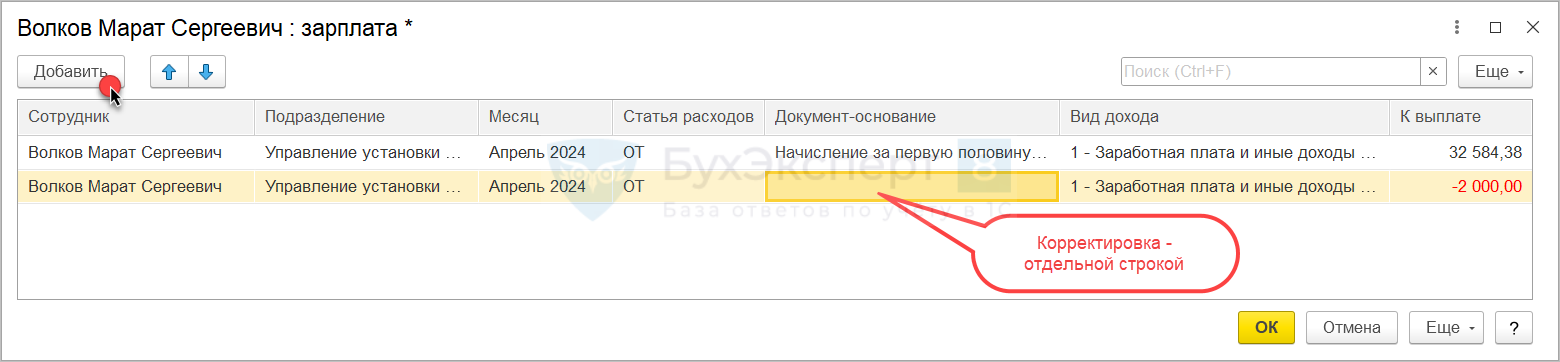

Корректировка «Ведомости» при удержании долга по НДФЛ

При удержании долга по НДФЛ требуются ручные корректировки в Ведомости. Сумму НДФЛ к перечислению необходимо увеличить на доудерживаемый налог и на эту же величину уменьшить сумму К выплате. Чтобы результат исправлений был отражен в учете по НДФЛ правильно, в Ведомости потребуется провалиться в расшифровку сумм по сотруднику и зарегистрировать корректировку отдельными строками с незаполненными документами-основаниями.

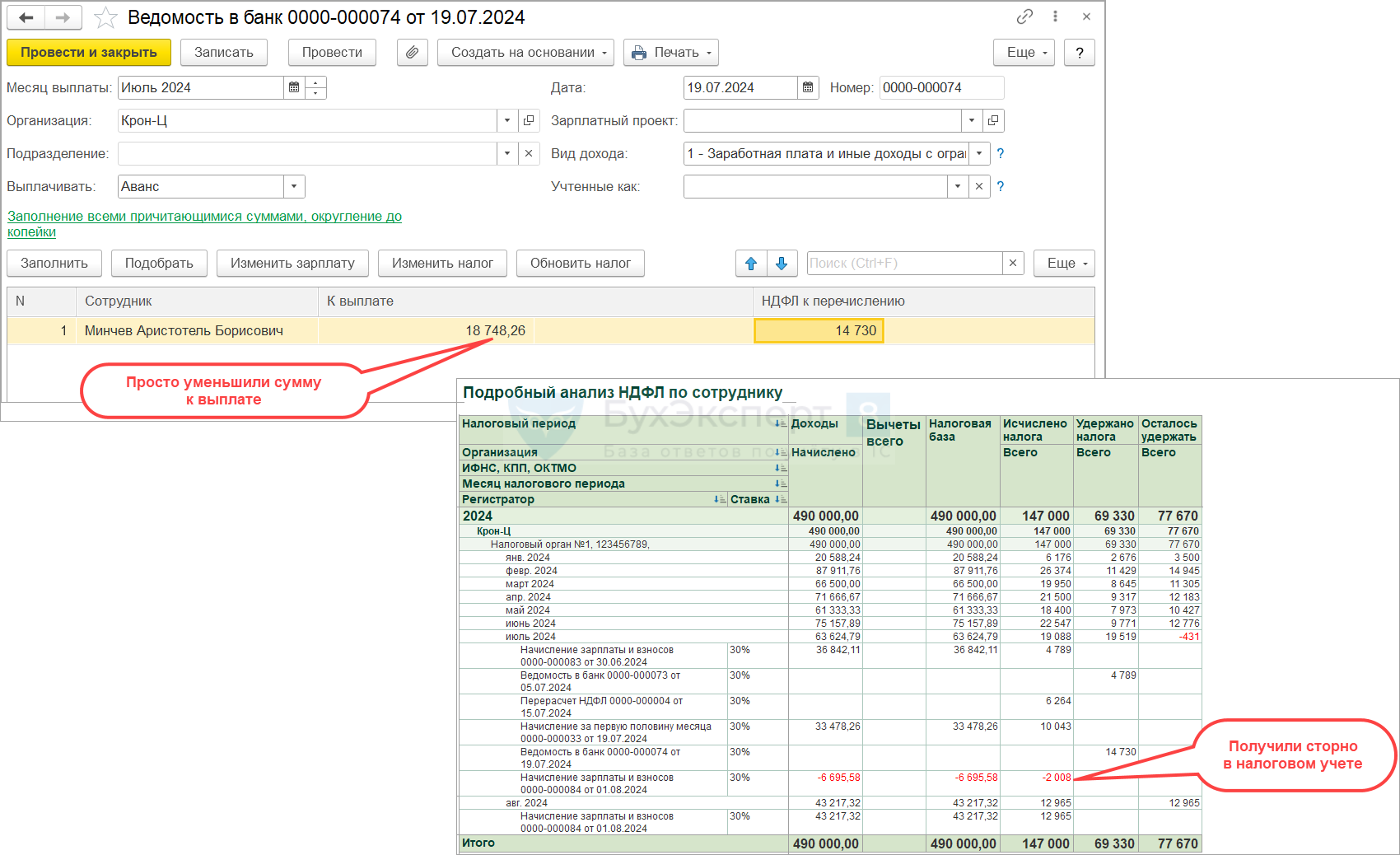

Если просто уменьшить сумму, например, аванса, к выплате по исходному документу-основанию – испортится налоговый учет. Доход будет считаться выплаченным неполностью. Часть дохода, пропорционально сумме уменьшения выплаты, будет сторнирована в месяце выплаты аванса и перенесена в месяц выплаты зарплаты — Частичная выплата дохода при округлении сумм – особенности учета НДФЛ в ЗУП 3.1

Разберем на примере аванса, как скорректировать ведомость на выплату при необходимости удержания долга по НДФЛ.

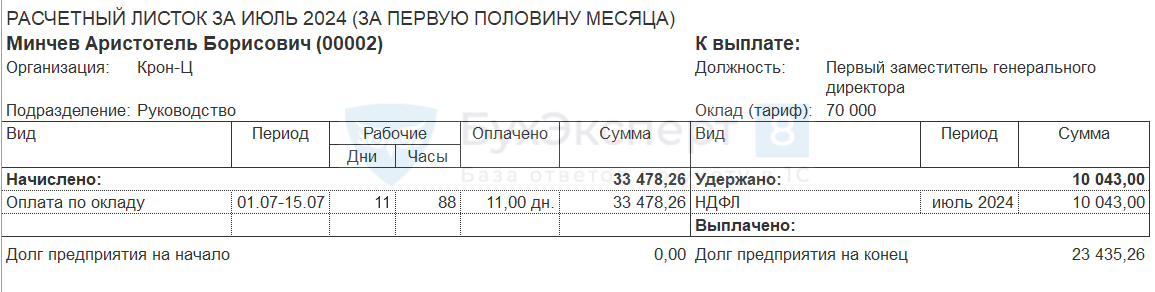

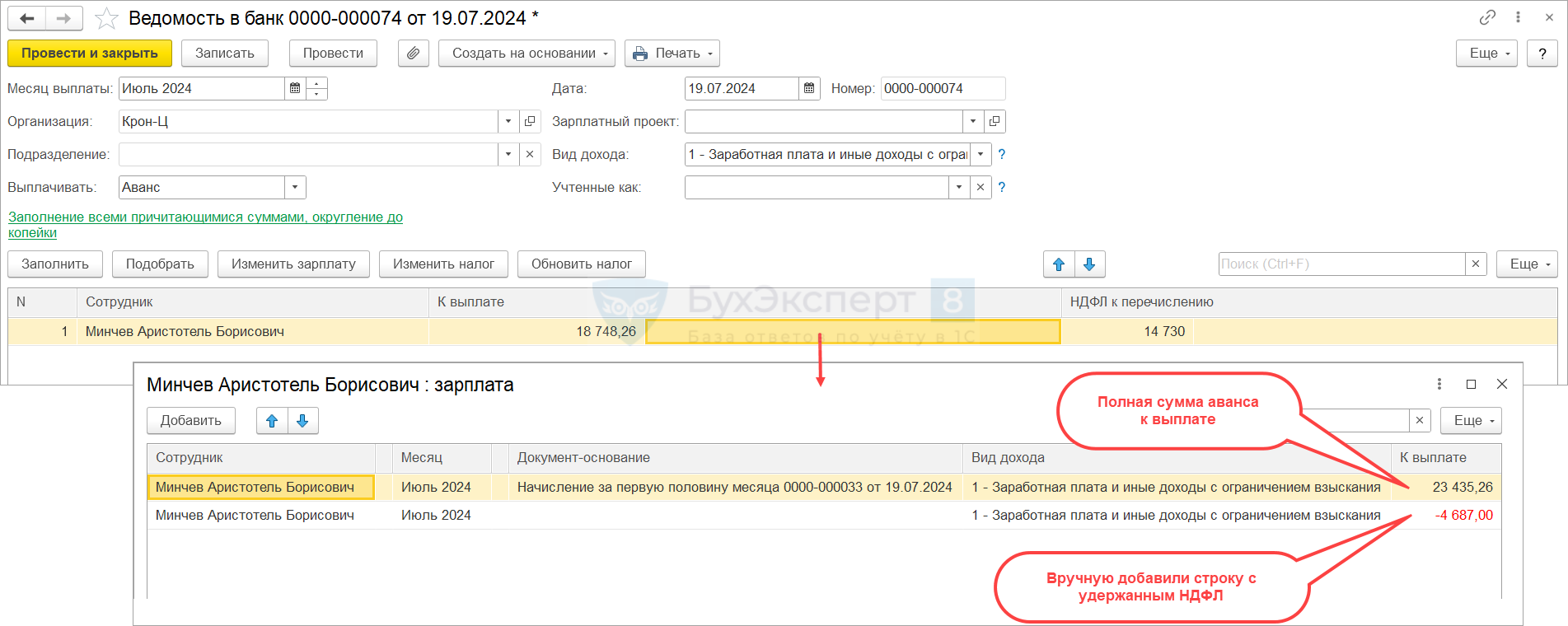

Сотрудник Минчев А. Б. в июле 2024 года стал нерезидентом. НДФЛ с начала года был пересчитан по ставке 30% и возник неудержанный налог, который теперь нужно доудержать.

За первую половину месяца начислено 33 478,26 руб. НДФЛ равен 10 043 руб. Сумма аванса к выплате равна 23 435,26 руб.

Получите понятные самоучители 2024 по 1С бесплатно:

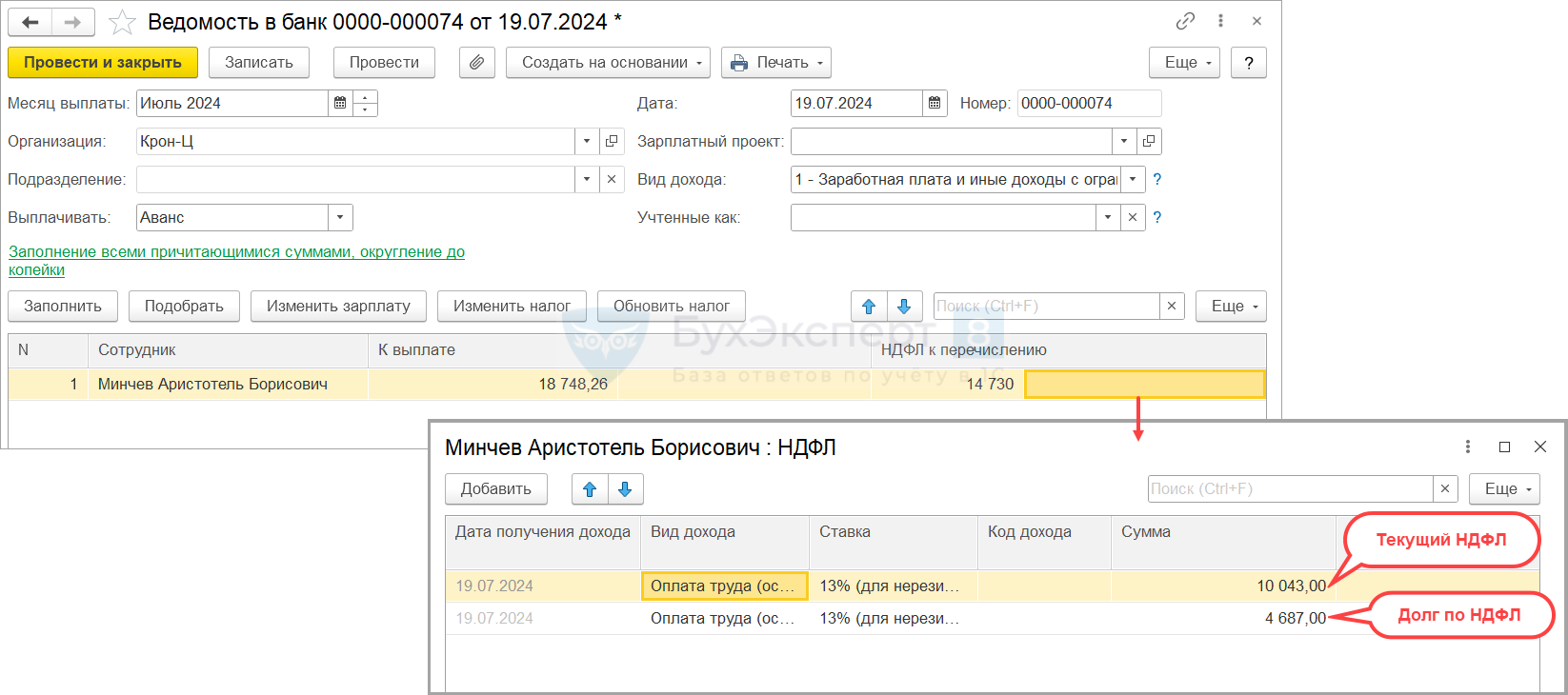

Рассчитаем размер долга по НДФЛ, который мы можем удержать с аванса:

23 435,26 (аванс к выплате) * 20% (предел удержания долга по НДФЛ) = 4 687 руб.

- Сумма аванса, которую мы можем выплатить с учетом удержания:

23 435,26 – 4 687 = 18 748,26 руб.

- Сумма НДФЛ к перечислению с учетом долга:

10 043 (НДФЛ с аванса) + 4 687 = 14 730 руб.)

Создадим ведомость на выплату аванса.

Если сумма НДФЛ после пересчета больше дохода, возникнет долг за работником. В этом случае автоматически сотрудник в Ведомость не попадет, понадобится вручную добавлять его по команде Подбор.

В расшифровке суммы к выплате должно быть две строки:

— первая строка по документу-основанию Начисление за первую половину месяца на полную сумму выплаты 23 435,26 руб.

— вторая строка без документа-основания на сумму удержанного долга по НДФЛ 4 687 руб. со знаком «-». Добавим ее вручную.

Корректируем НДФЛ:

— одна строка на сумму текущего НДФЛ с аванса заполнится автоматически

— вторую строку на сумму долга по НДФЛ нужно добавить вручную

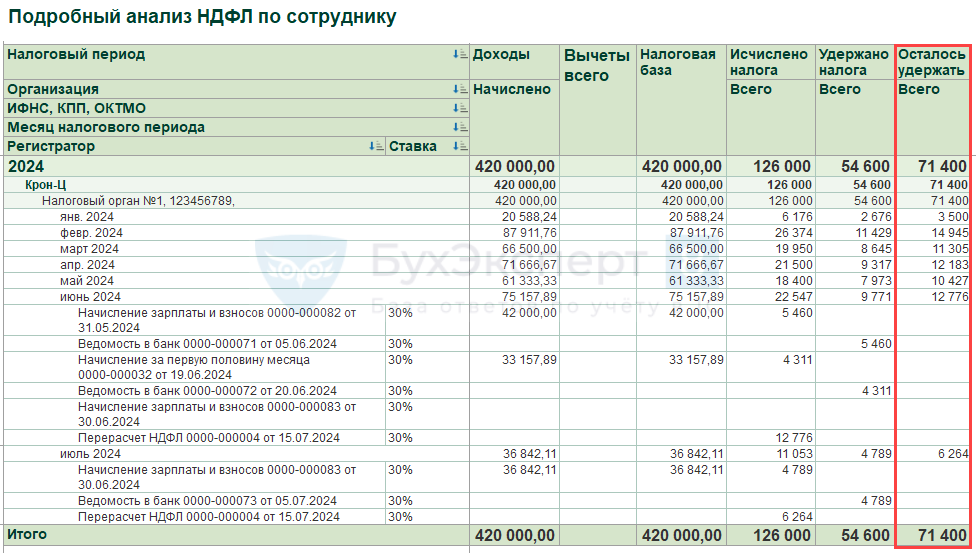

После корректировки суммы к выплате в ведомости по документам-основаниям, в налоговом учете не будет ошибки. Доход будет соответствовать выплате.

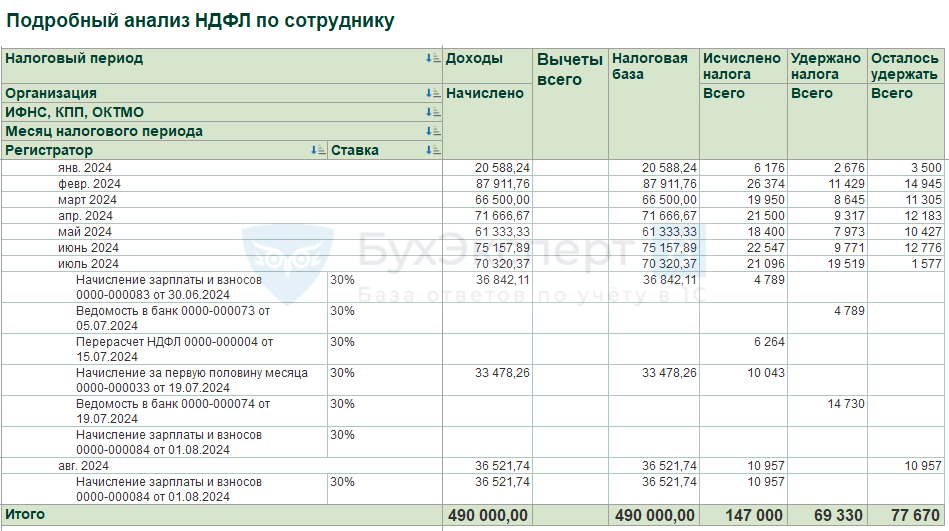

В Подробном анализе НДФЛ по сотруднику видно, что сторнирующих строк больше нет.

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете