В релизах ЗУП 3.1.27.291 / 3.1.30.36 появился инструмент для перерасчета материальной выгоды от экономии на процентах по займам. Необходимость перерасчета обусловлена вступлением в силу Федерального закона от 08.08.2024 N 259-ФЗ. В статье разберем порядок перерасчета в программе матвыгоды и НДФЛ с нее.

Содержание

- Суть изменений

- Методика пересчета матвыгоды за периоды с января 2024 года

- Нюансы работы с обработкой «Уточнение мат. выгоды по займам»

- Вариант 1 – результаты перерасчета учитываем текущим месяцем

- Вариант 2 – помесячный перерасчет матвыгоды с подачей корректировки 6-НДФЛ

- Нужно ли подавать корректировку 6-НДФЛ

Суть изменений

Согласно закону, новый порядок расчета материальной выгоды от экономии на процентах по займам необходимо применять задним числом — с 01.01.2024 года. Теперь для расчета материальной выгоды следует брать минимальное из двух значений ключевой ставки (пп. 1 п. 2 ст. 212 НК РФ):

- на дату заключения (или изменения) договора займа

- на дату получения дохода – последний день месяца, за который выполняется расчет

Из-за этого может возникнуть необходимость пересчитать ранее исчисленную матвыгоду с января 2024 года с учетом новых положений законодательства.

В версиях ЗУП 3.1.27.291 / 3.1.30.36 реализованы изменения в расчете матвыгоды:

- при расчете документов за 2024 год применяется новый алгоритм

Внимание! При пересчете имеющихся документов за прошедшие месяцы 2024 года матвыгода будет пересчитана по новым правилам!

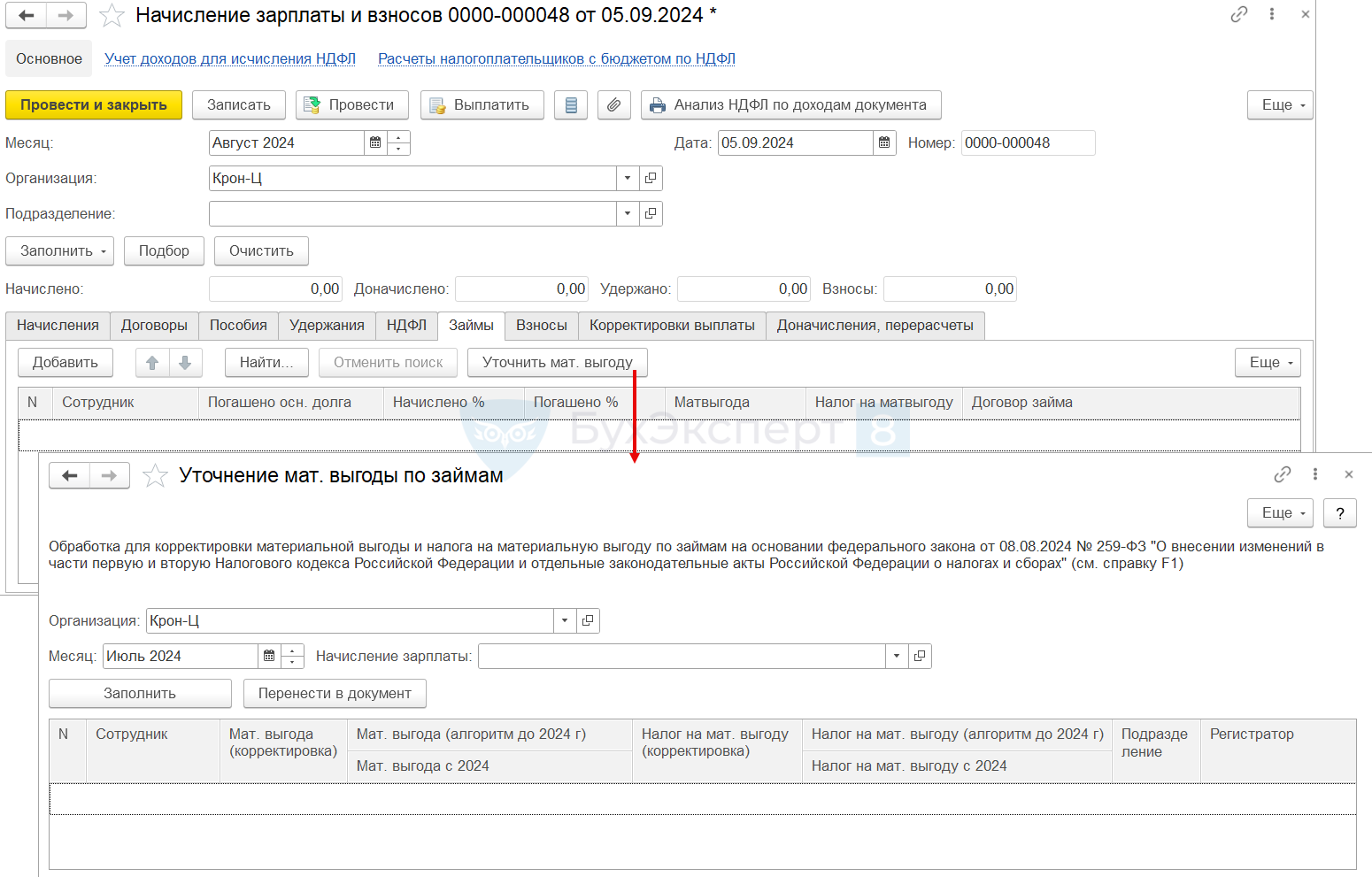

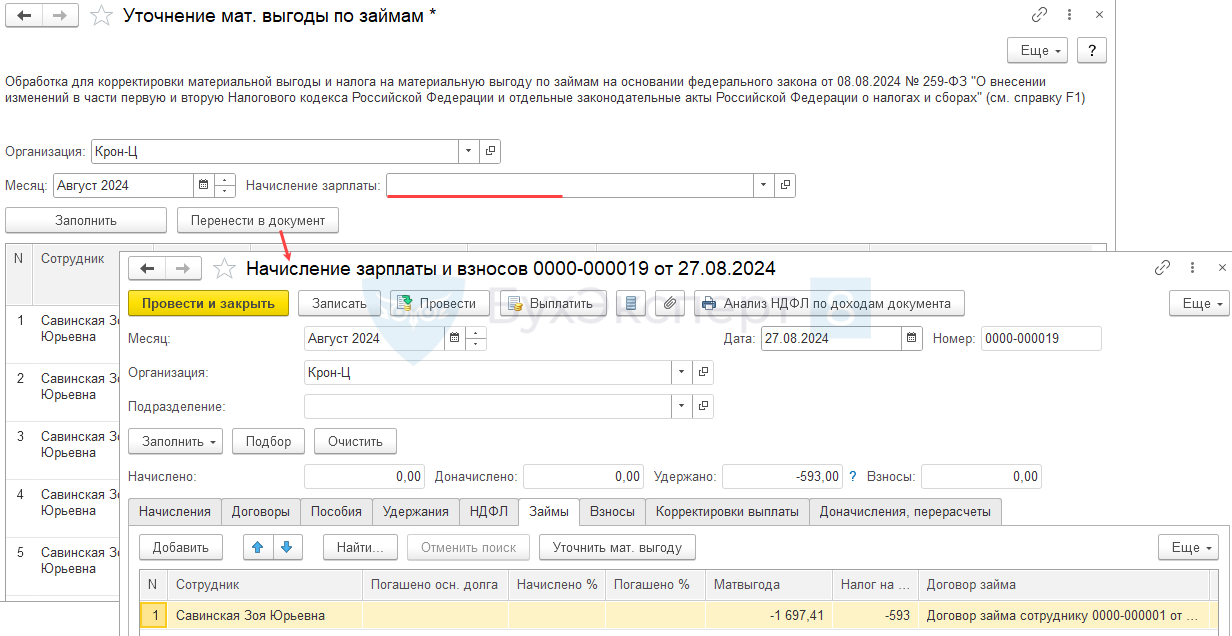

- для перерасчета матвыгоды за прошлые месяцы реализована обработка-помощник Уточнение мат. выгоды по займам. Ее можно открыть из документа Начисление зарплаты и взносов по кнопке Уточнить мат. выгоду

Методика пересчета матвыгоды за периоды с января 2024 года

Поскольку для расчета матвыгоды применяется минимальная из двух ключевых ставок — перерасчет всегда будет в сторону уменьшения. Учесть такой перерасчет во взаиморасчетах с сотрудником для Расчетных листков и для проводок по бухучету необходимо текущим месяцем, ведь прошлые месяцы уже закрыты.

Получите понятные самоучители 2024 по 1С бесплатно:

Есть две возможные методики отражения сторно материальной выгоды для целей учета НДФЛ:

Вариант 1 – Отнести сторно матвыгоды к текущему месяцу.

Этот вариант предполагает, что корректирующие расчеты 6-НДФЛ за 1 полугодие 2024 года организация представлять не будет. Перерасчет матвыгоды и НДФЛ в этом случае можно отразить в документе Начисление зарплаты и взносов за текущий месяц. Вариант допустим только в случае, если начисленных сумм материальной выгоды за текущий месяц хватает, чтобы перекрыть суммы сторно. Иначе в отчетности по НДФЛ отразятся отрицательные суммы дохода, а это не допускается правилами заполнения.

Вариант 2 — Отнести сторно к исходным датам получения дохода помесячно.

Если вариант 1 организации не подходит – можно использовать другой способ. Перерасчет в этом случае нужно будет выполнить в два этапа:

- Создать отдельные документы Начисление зарплаты и взносов со сторно материальной выгоды за каждый месяц начисления. При этом сумму НДФЛ в них пересчитывать не нужно.

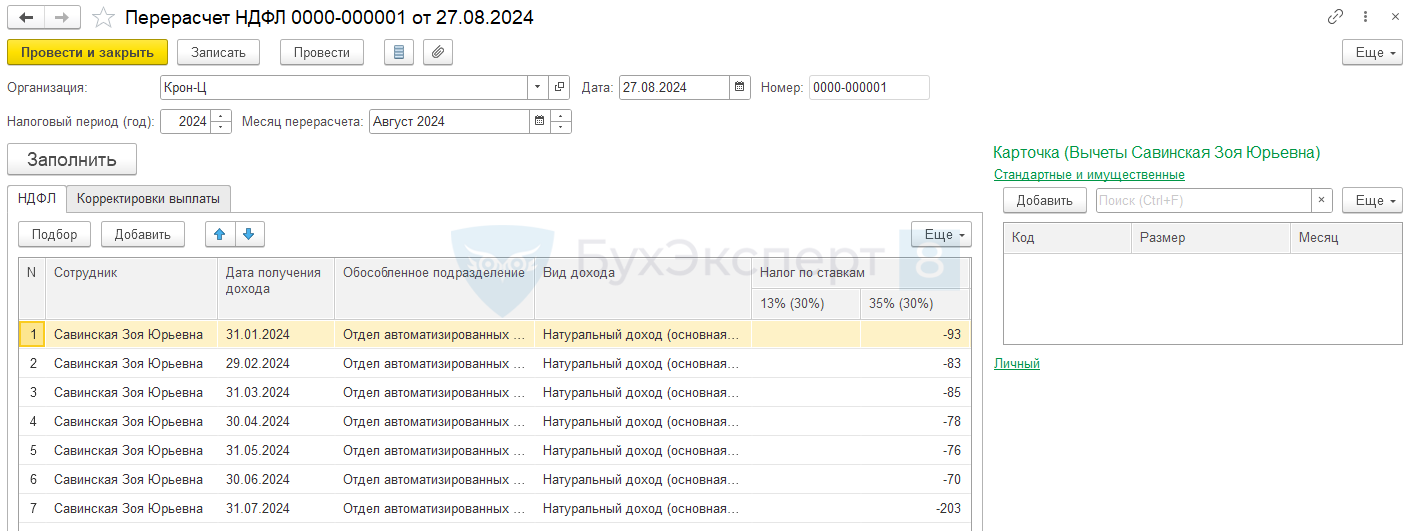

- Пересчитать исчисленный НДФЛ с матвыгоды текущим месяцем. Это необходимо, чтобы пересчет налога попал в проводки и зарплатные отчеты в текущем месяце. Для этого потребуется ввести документ Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ), указав в шапке текущий месяц. Налог пересчитается автоматически при заполнении документа.

Чтобы решить, подавать после перерасчета корректировку 6-НДФЛ или нет, нужно сравнить показатели Раздела 2 для ставки 35% в отчете за 9 месяцев с предыдущими отчетами:

- Если сумма дохода в виде мат. выгоды и НДФЛ с него в отчете за 9 месяцев окажутся меньше, чем в полугодовом 6-НДФЛ — придется сдавать корректировку отчета за полугодие. По такому же принципу решаем, нужно ли корректировать 6-НДФЛ за 1 квартал 2024.

- Если итоговая сумма доходов и НДФЛ по ставке 35% не уменьшается по сравнению с предыдущим отчетом, то можно обойтись без корректировки 6-НДФЛ

Нюансы работы с обработкой «Уточнение мат. выгоды по займам»

Вызвать обработку можно из любого документа Начисление зарплаты по кнопке Уточнить мат. выгоду на вкладке Займы:

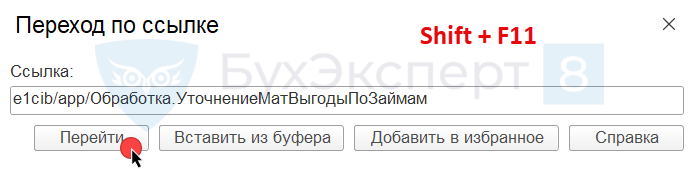

Или по ссылке e1cib/app/Обработка.УточнениеМатВыгодыПоЗаймам.

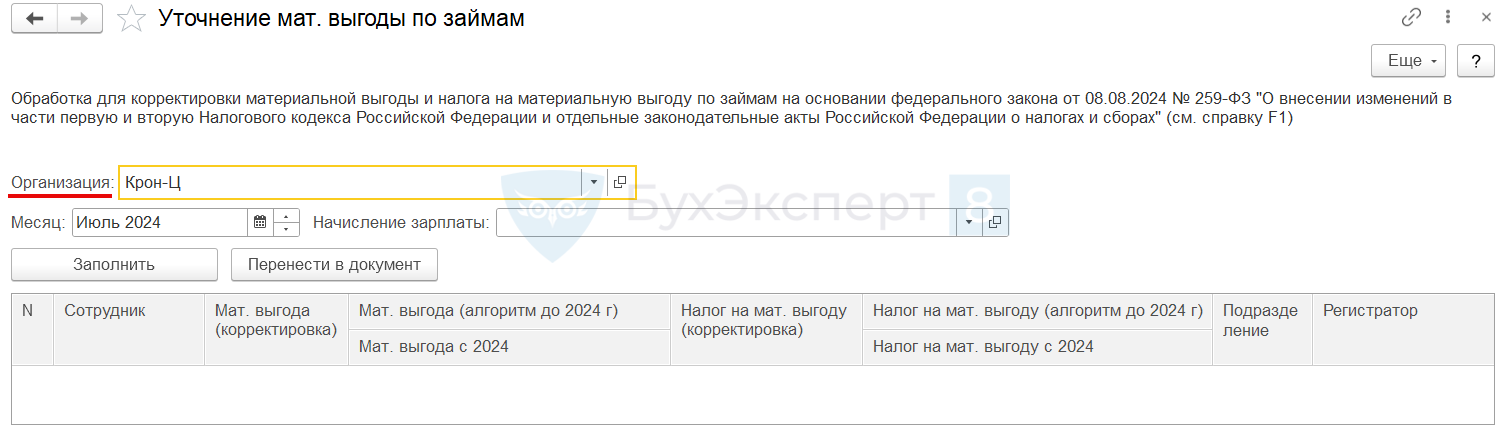

Обработка служит помощником в расчете сумм сторно материальной выгоды и позволяет перенести рассчитанные суммы в документ Начисление зарплаты.

Программа не анализирует фактически начисленные суммы матвыгоды, которые реально были учтены в документах. Если имеются ручные корректировки начисленной матвыгоды — обработка их не учтет.

Если в базе ведется несколько организаций, в шапке обработки необходимо предварительно выбрать организацию.

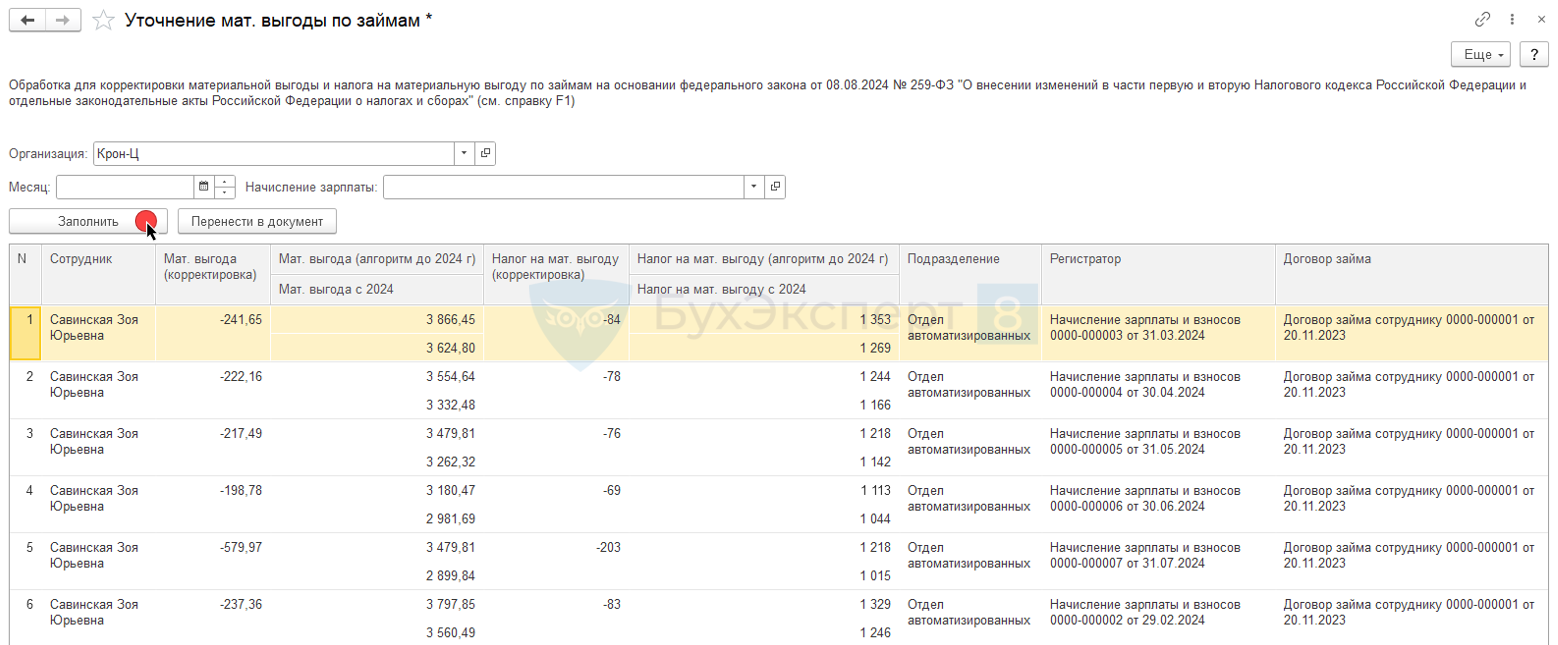

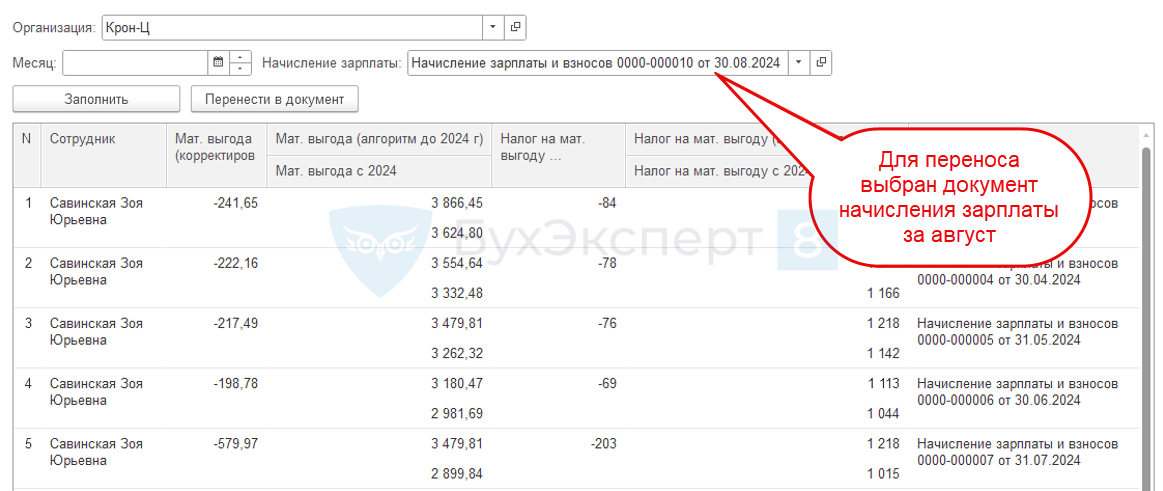

По кнопке Заполнить в обработку попадают строки c документами расчета матвыгоды за каждый месяц, когда ставка рефинансирования на дату получения дохода была выше, чем на дату выдачи займа.

В каждой строке рассчитывается сумма материальной выгоды по старым правилам в графе Мат. Выгода (алгоритм до 2024 г.) и по новым в графе Мат. Выгода с 2024. Разница этих сумм отражается в графе Мат. Выгода (корректировка).

Если для договора займа разницы по матвыгоде не возникло, например, заем выдан и погашен в первом полугодии 2024 года, когда ключевая ставка не менялась – строки с перерасчетами в обработке не отобразятся.

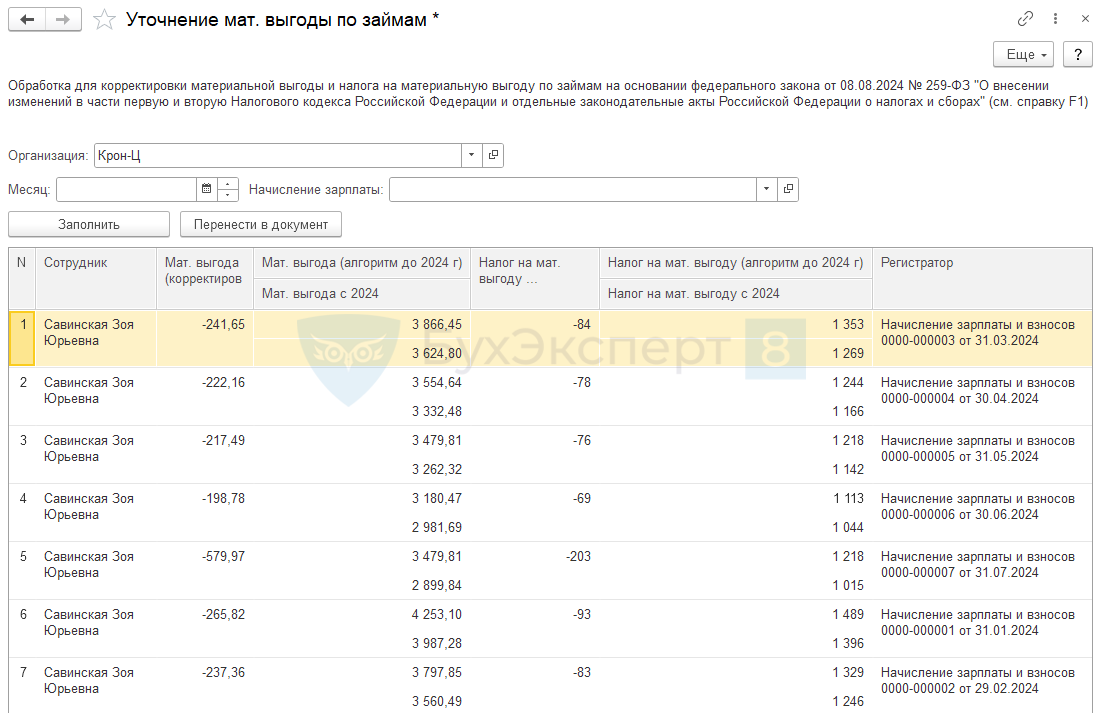

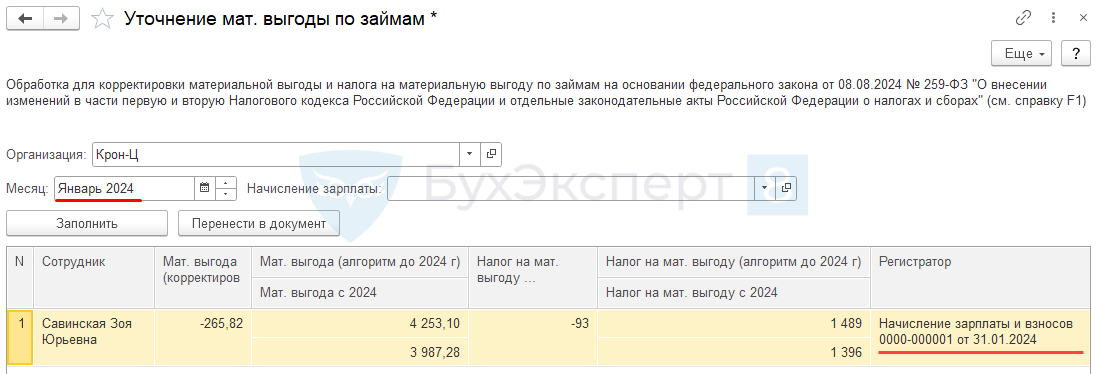

Проверим суммы, которые рассчитала программа на примере расчета за Январь 2024 года.

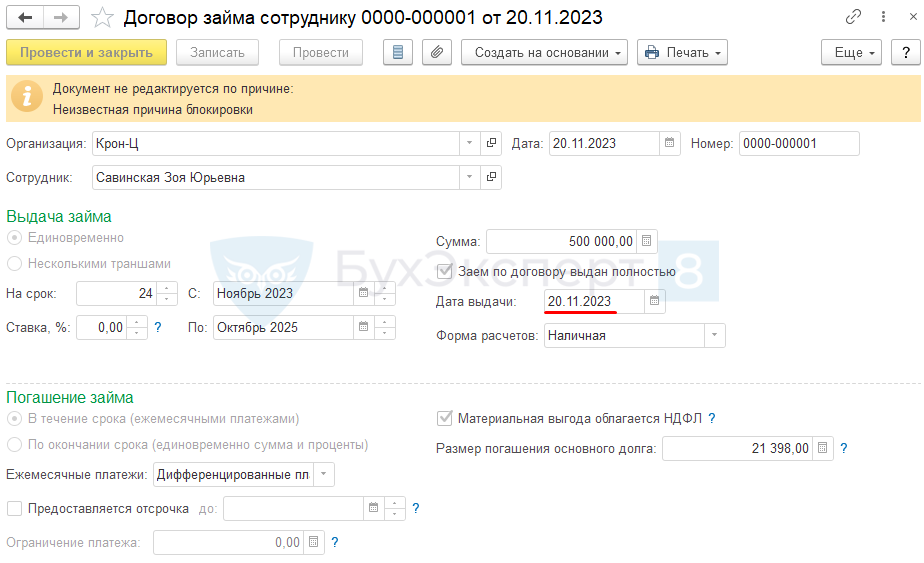

Сотруднице Савинской Ю. В. выдан заем. Дата выдачи займа 20.11.2023.

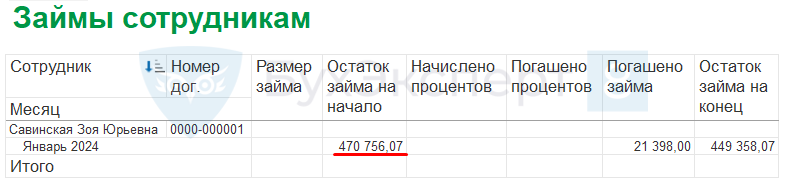

На дату выдачи действовала ставка рефинансирования 15%. На 31.01.2024 ставка рефинансирования увеличилась до 16%. Остаток займа по состоянию на январь 2024 года составляет 470 756,07 руб.

- Матвыгода из ставки на конец месяца:

470 756,07 * 2/3 * 16% * 31 / 366 = 4 253,10 руб.

- Матвыгода из ставки на дату выдачи займа:

470 756,07 * 2/3 * 15% * 31 / 366 = 3 987,28 руб.

- Сумма сторно матвыгоды:

3 987,28 — 4 253,10 = — 265,82 руб.

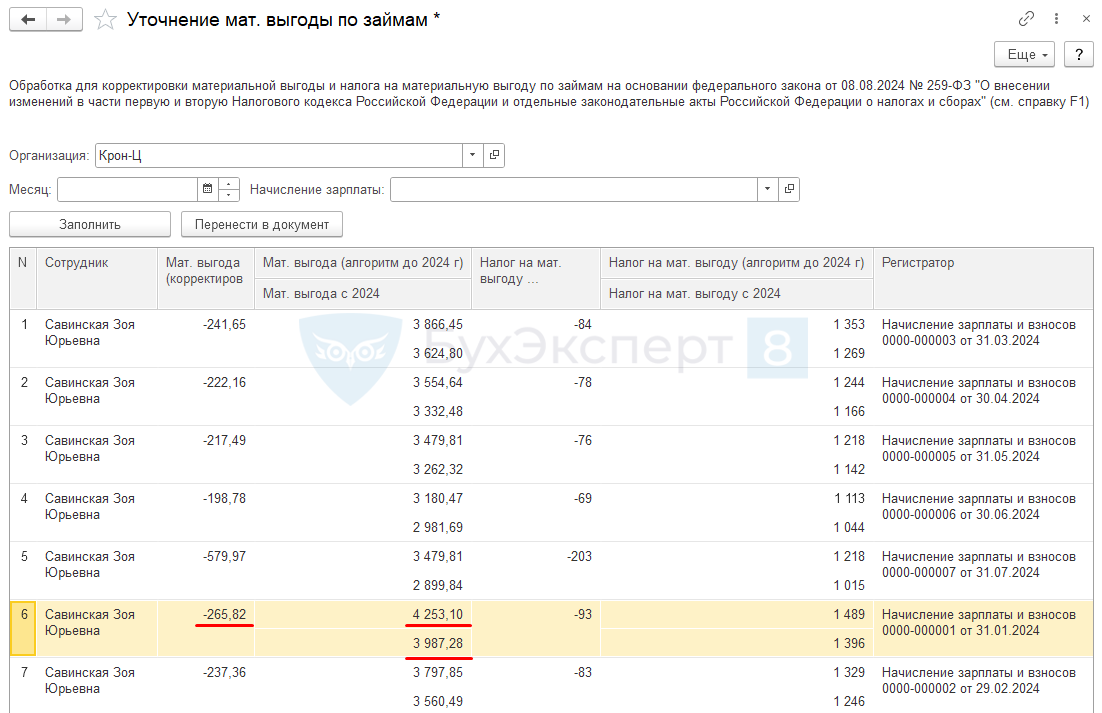

Именно такие суммы материальной выгоды мы видим в обработке:

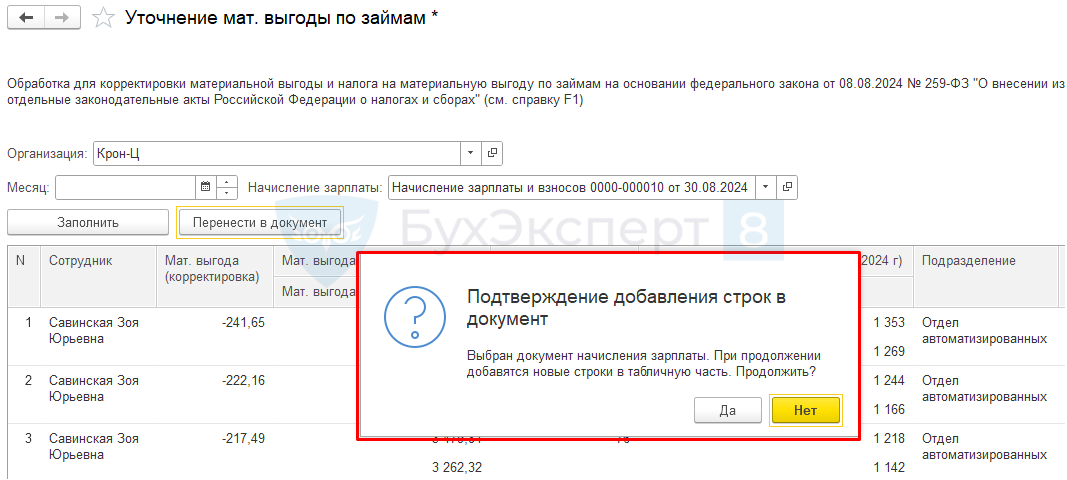

По кнопке Перенести в документ программа переносит суммы корректировки дохода и НДФЛ из табличной части обработки в Начисление зарплаты и взносов. Данные из обработки можно перенести в уже существующий документ или создать новый.

Если в поле Начисление зарплаты выбран конкретный документ — строки корректировки будут добавлены в него.

Перед добавлением строк в существующий документ выводится предупреждение.

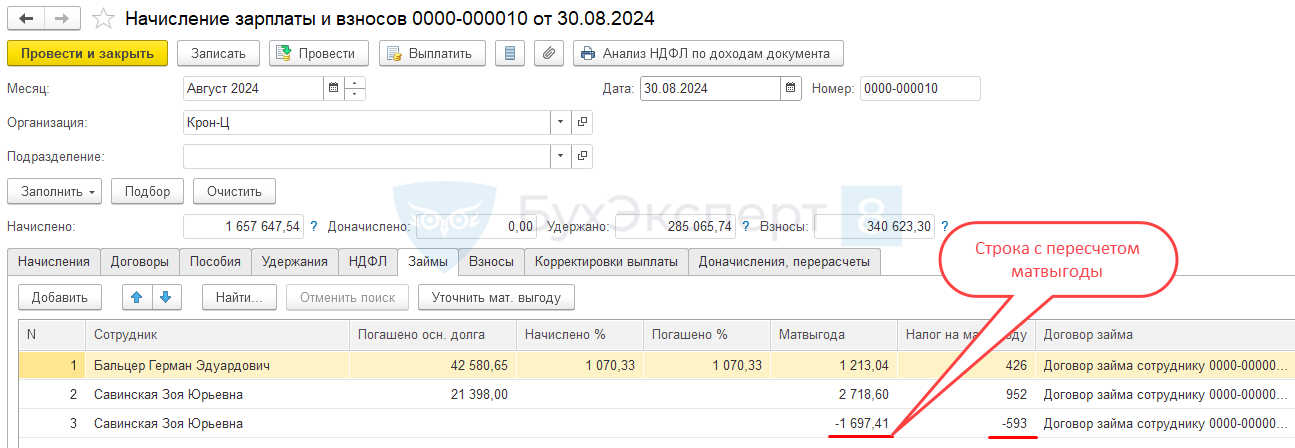

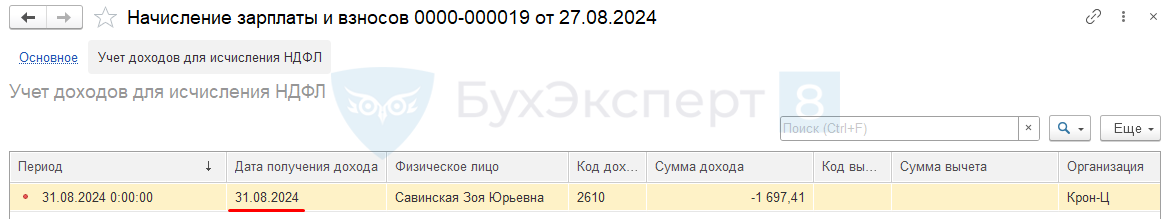

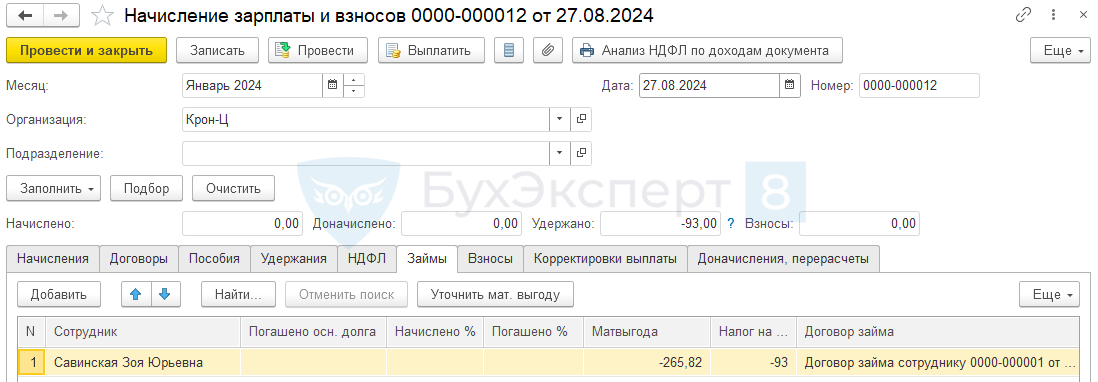

После подтверждения обработка добавит в документ строку пересчета матвыгоды и налога с нее.

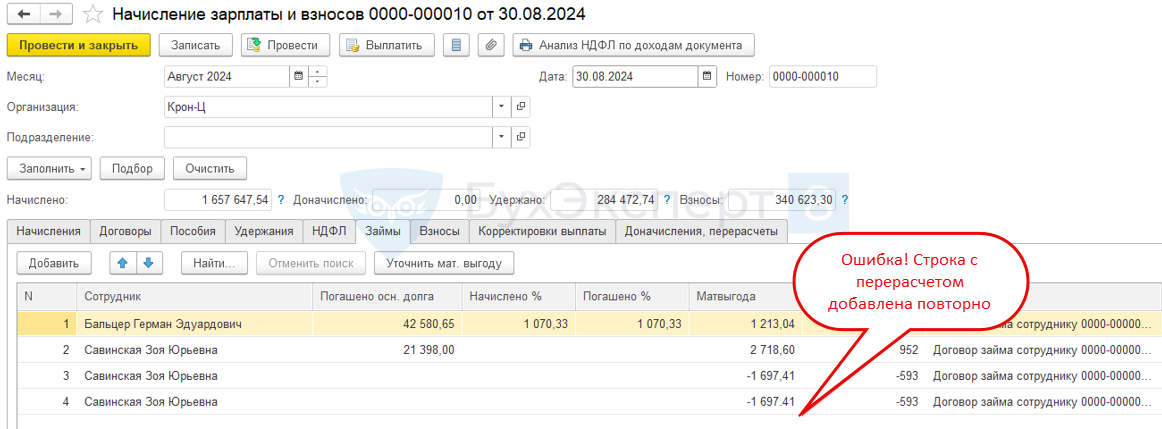

Были ли ранее перенесены данные в документ – обработка не отслеживает. Если повторно нажать кнопку Перенести в документ, будет добавлена еще одна строка.

Если Начисление зарплаты и взносов в шапке обработки не выбрано, то программа попытается создать новый документ. При этом анализируется поле Месяц в шапке обработки. Если оно не заполнено — ничего не произойдет. Если Месяц указан, то по кнопке Перенести в документ будет создан новый документ Начисление зарплаты и взносов текущей датой с месяцем регистрации из обработки:

Сторно матвыгоды добавляется в Начисление зарплаты одной общей суммой без какой-либо разбивки по месяцам. Строки из обработки суммируются в разрезе сотрудника и договора займа.

Датой получения дохода по матвыгоде для сторно будет последний день месяца начисления, который указан в Начислении зарплаты.

Рассмотрим на примерах, как пересчитать материальную выгоду двумя способами и отразить результаты перерасчета в отчетности по НДФЛ.

Вариант 1 – результаты перерасчета учитываем текущим месяцем

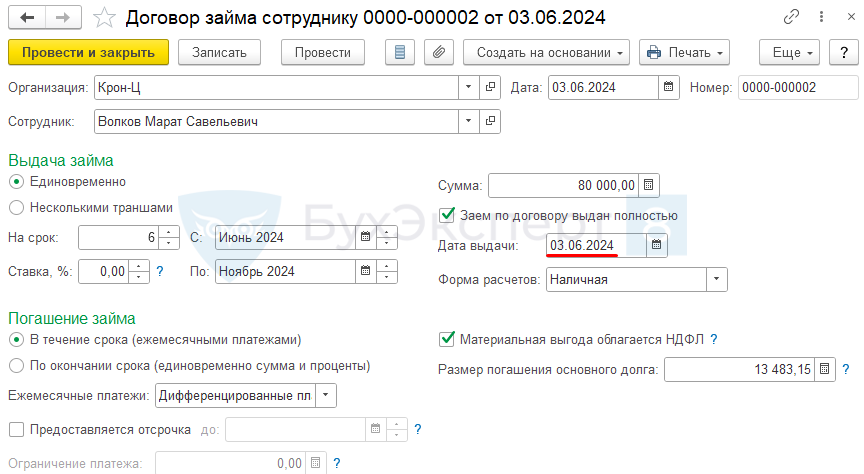

Сотруднику Волкову М. С. 03.06.2024 выдан беспроцентный заем.

На 03.06.2024 действовала ставка рефинансирования 16%. С 29.07.2024 ставка рефинансирования была увеличена до 18%.

Материальная выгода за Июль 2024 ранее была рассчитана исходя из ставки 18%. Необходимо пересчитать её из ставки 16% в соответствии с новыми правилами.

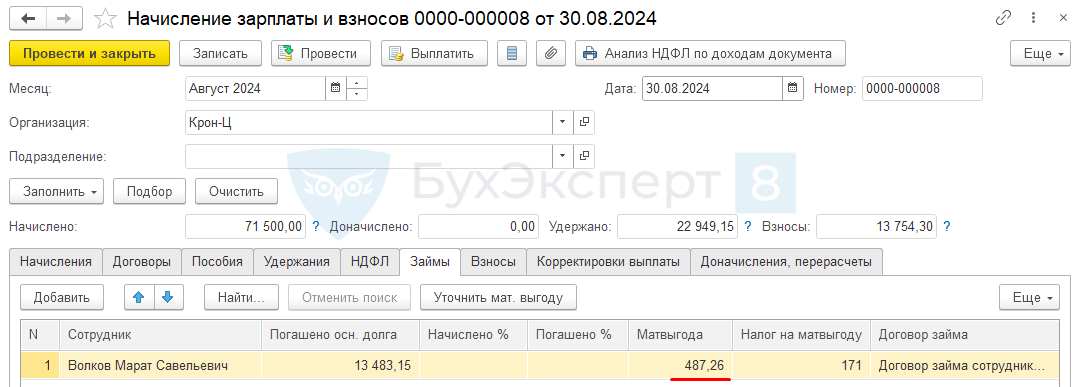

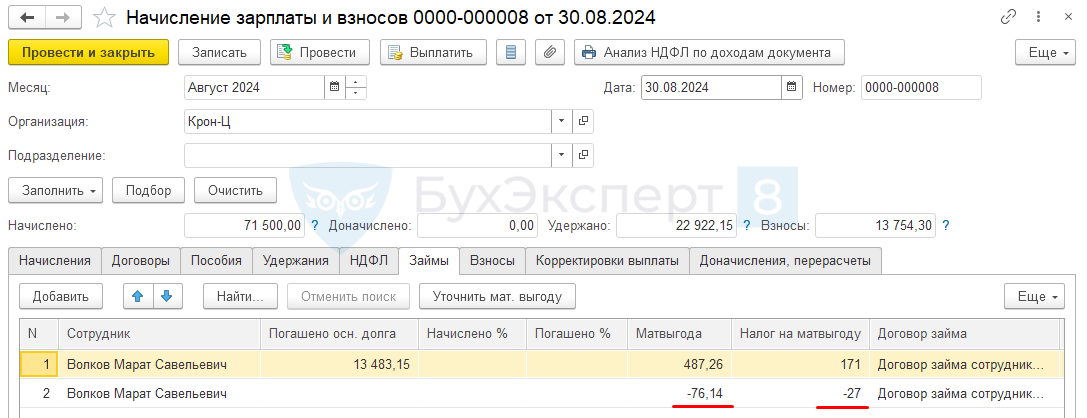

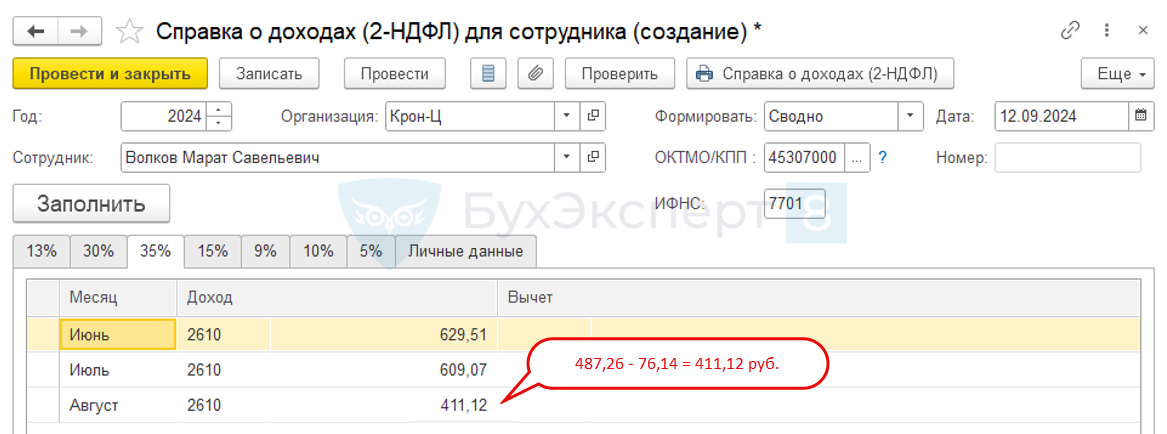

Зарплата Волкова за Август 2024 рассчитана по новым правилам после обновления программы. Сумма материальной выгоды за август 2024 составила 487,26 руб.

Перерасчет материальной выгоды и НДФЛ

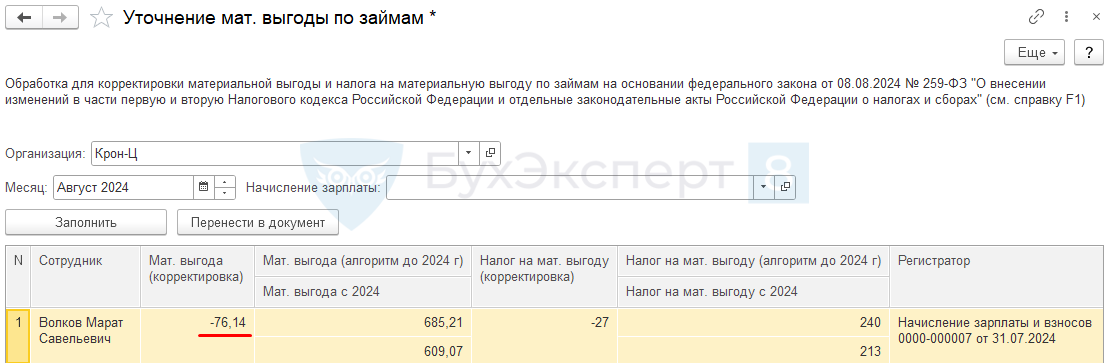

В обработке Уточнение мат. выгоды по займам рассчитано сторно материальной выгоды за Июль 2024 на сумму -76,14 руб.

Эта сумма перекрывается текущим начислением мат. выгоды в августе, значит ее можно отразить по Варианту 1.

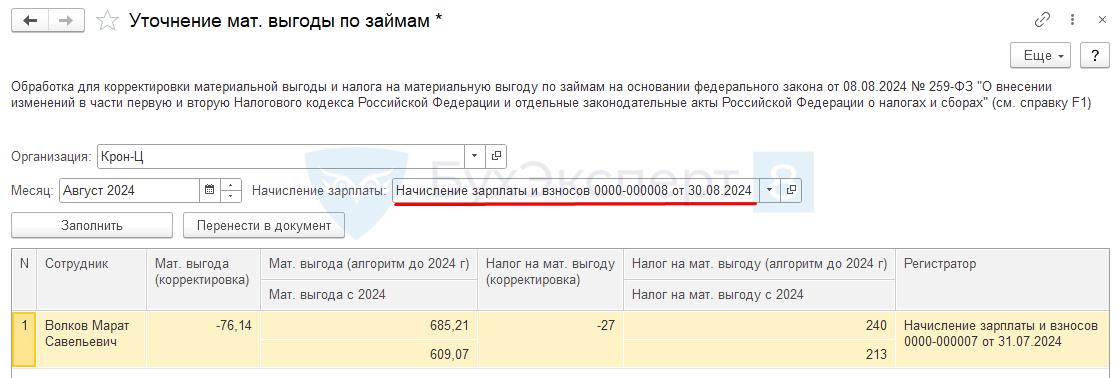

Учтем сторно прямо в документе Начисление зарплаты и взносов за Август 2024. Выберем этот документ в шапке обработки:

Нажмем кнопку Перенести в документ. Строка добавится в выбранный документ.

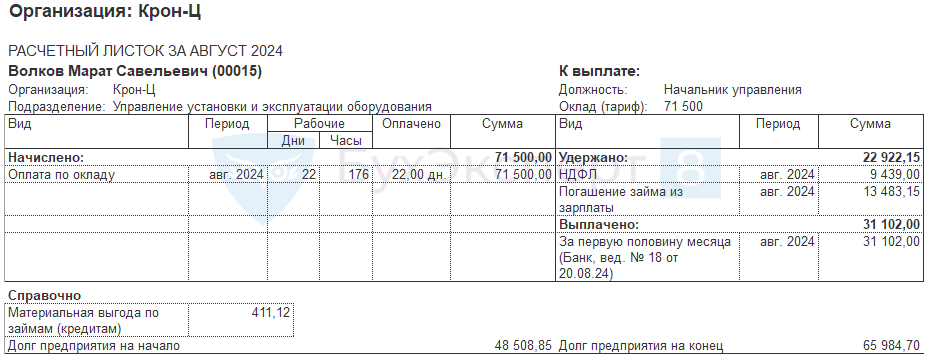

Оценим результат в Расчетном листке (Зарплата – отчеты по зарплате):

Отражение пересчета в отчетности по НДФЛ

Сторно матвыгоды и перерасчет налога отдельно в отчетности не показываются, т.к. их перекроют суммы начислений текущего месяца. Перерасчет матвыгоды для сотрудника будет отражен в отчетности по НДФЛ как уменьшение дохода по ставке 35% за август 2024 года.

Проверим данные в Справке о доходах (2-НДФЛ) для сотрудника (Налоги и взносы — Справки о доходах (2-НДФЛ) для сотрудника):

Корректировки 6-НДФЛ за 1 квартал и 1 полугодие 2024 года подавать в данном случае не нужно, поскольку данные в них не меняются.

Вариант 2 – помесячный перерасчет матвыгоды с подачей корректировки 6-НДФЛ

В этом примере мы рассматриваем случай, когда в текущем квартале сторно мат. выгоды перекрыть нечем и нужно подавать корректировку 6-НДФЛ за прошлые периоды.

Рассмотрим вариант, когда требуется пересчитать матвыгоду помесячно и представить корректировку 6-НДФЛ.

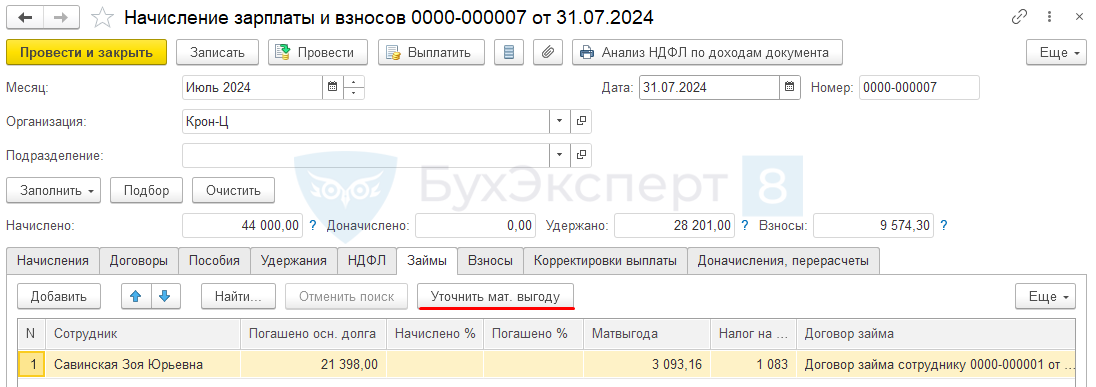

Сотруднице Савинской Ю. В. выдан заем. Дата выдачи займа 20.11.2023.

На 20.11.2023 действовала ставка рефинансирования 15%.

Необходимо пересчитать суммы матвыгоды и НДФЛ Савинской Ю. В., начисленные с Января 2024 по Июль 2024.

Регистрация сторно матвыгоды

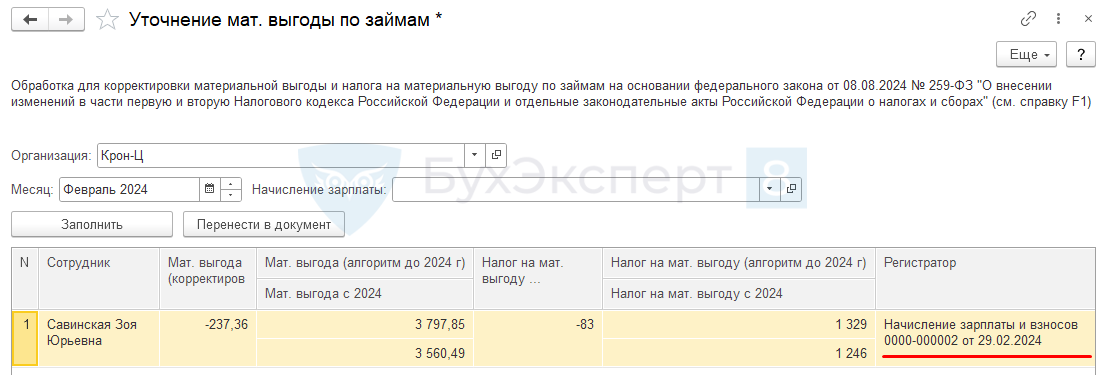

Воспользуемся обработкой Уточнение мат. выгоды по займам. Мы видим по сотруднице в обработке 7 строк перерасчета – по одной за каждый месяц.

Зарегистрируем сторно матвыгоды документами Начисление зарплаты и взносов прошлыми месяцами по принципу – один документ перерасчета на каждый месяц.

Это можно сделать одним из двух способов:

- Вручную создать на каждый месяц отдельный документ Начисление зарплаты и заполнить в нем данные вручную. Цифры для сторно матвыгоды можно скопировать из обработки.

- Использовать обработку непосредственно для создания этих документов

Воспользуемся вторым способом.

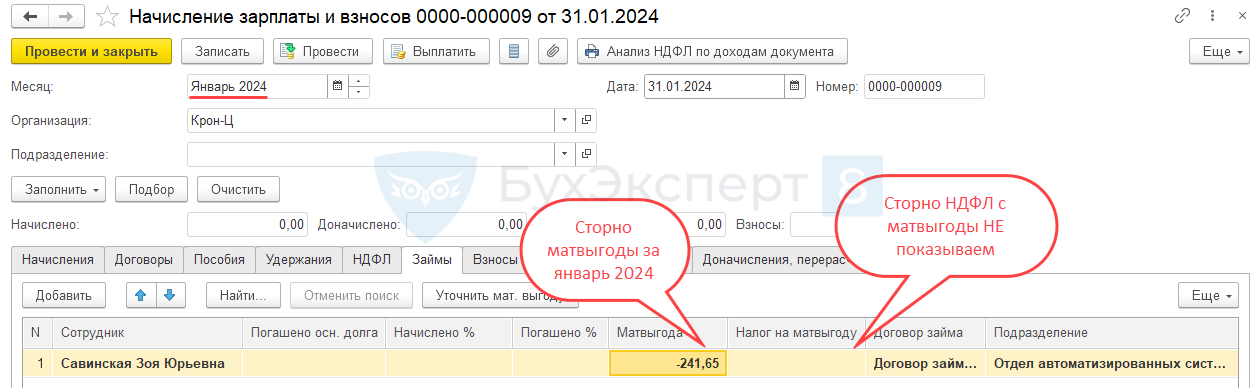

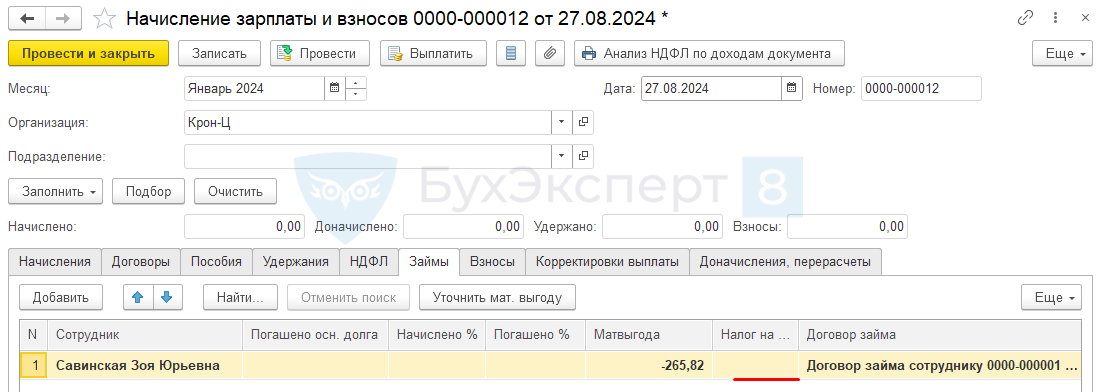

Создадим из обработки документ за январь 2024 года. Для этого в шапке обработки заполним поле Месяц, а Начисление зарплаты оставим пустым. И в табличной части оставим только строку с перерасчетом за Январь 2024. К какому месяцу относится строка, можно понять по полю Регистратор.

Затем нажимаем кнопку Перенести в документ. Обработка создаст документ с месяцем начисления Январь 2024 года.

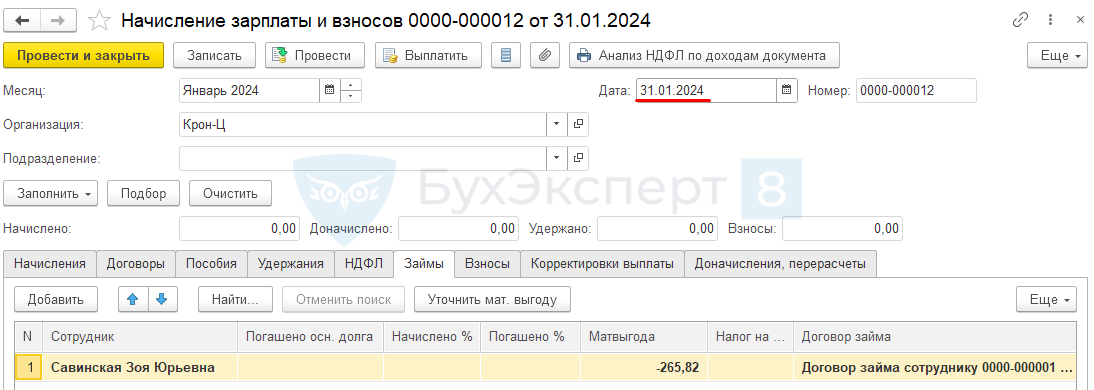

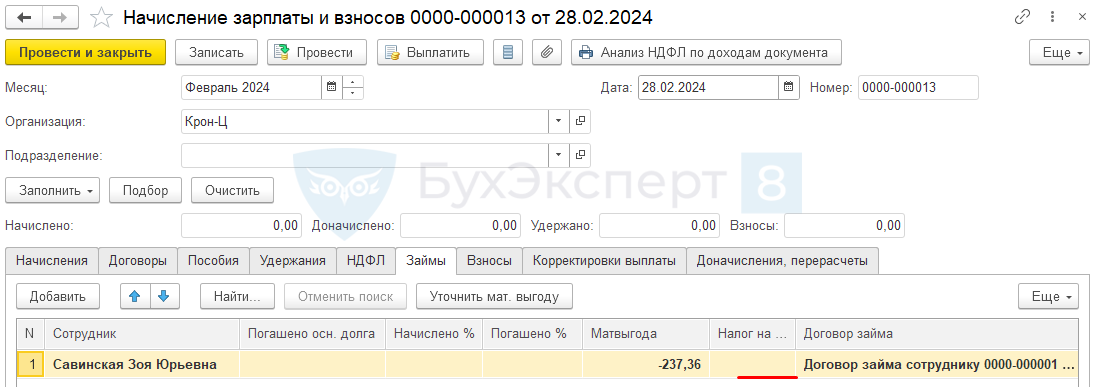

Удалим из документа сумму налога.

Чтобы провести документ, изменим дату документа на 31.01.2024.

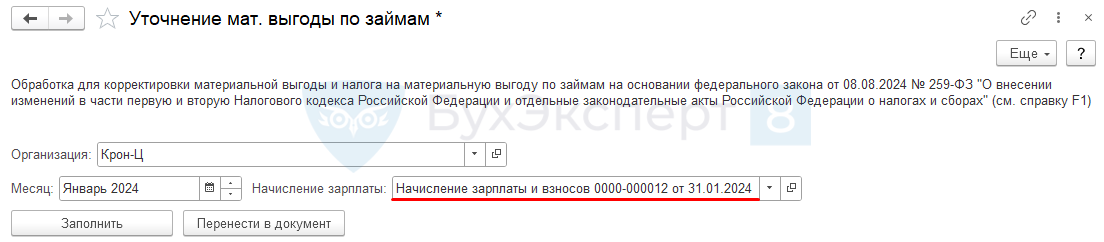

Теперь создадим документ за Февраль 2024 года. Для этого вернёмся в обработку Уточнение мат. выгоды по займам. Теперь в шапке обработки заполнено поле Начисление зарплаты. Оно автоматически заполнилось тем документом, который был создан на предыдущем этапе.

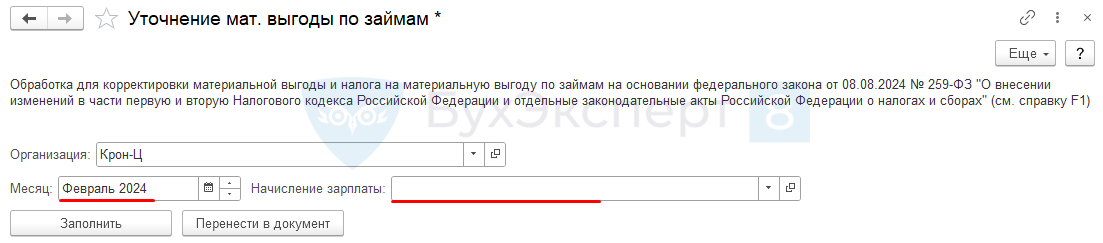

Очистим поле Начисление зарплаты и поменяем Месяц на Февраль 2024.

Нажмем кнопку Заполнить. Теперь в обработку попадает уже 6 строк — с Февраля 2024 по Июль 2024. Оставляем только строку за Февраль 2024, остальные данные удаляем.

Нажимаем Перенести в документ. В созданном документе очищаем сумму НДФЛ с матвыгоды и меняем дату документа, чтобы он провелся.

Аналогичным образом создаем документы со сторно матвыгоды с Марта 2024 по Июль 2024.

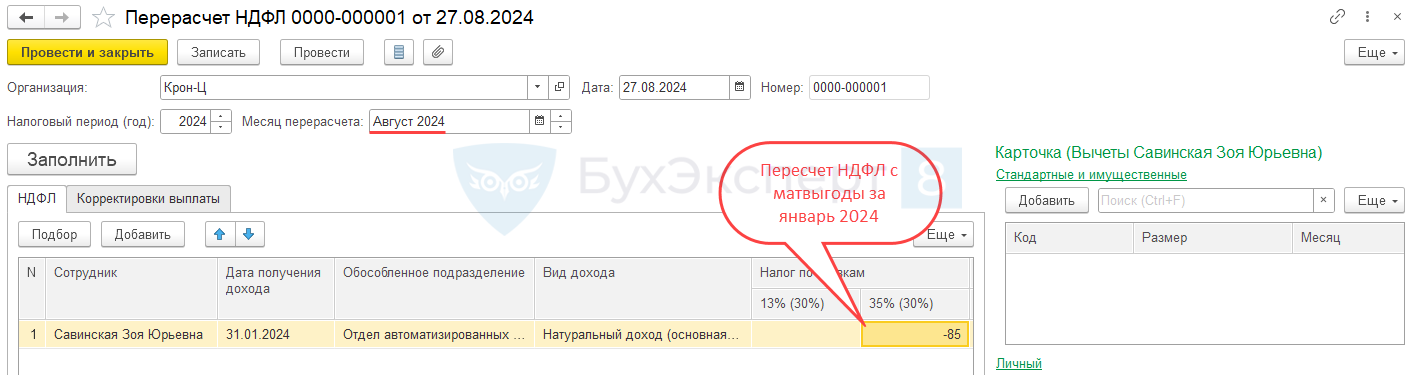

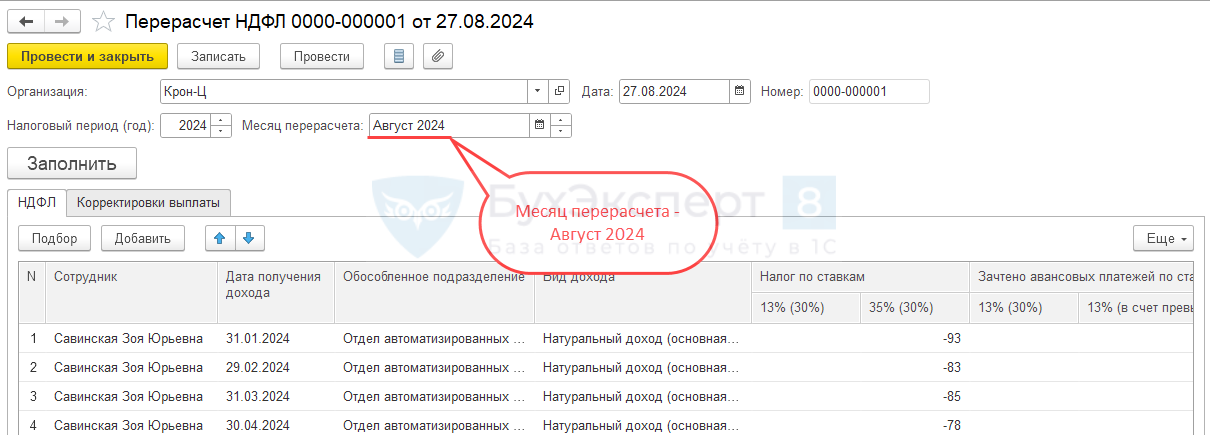

Перерасчет НДФЛ со сторно материальной выгоды

НДФЛ с материальной выгоды пересчитаем в текущем месяце, чтобы он отразился в проводках и зарплатных отчетах (Расчетный листок, Полный Свод начислений, удержаний и выплат и т.п.) текущего месяца.

Создадим документ Перерасчет НДФЛ. Документ заполнится автоматически по кнопке Заполнить:

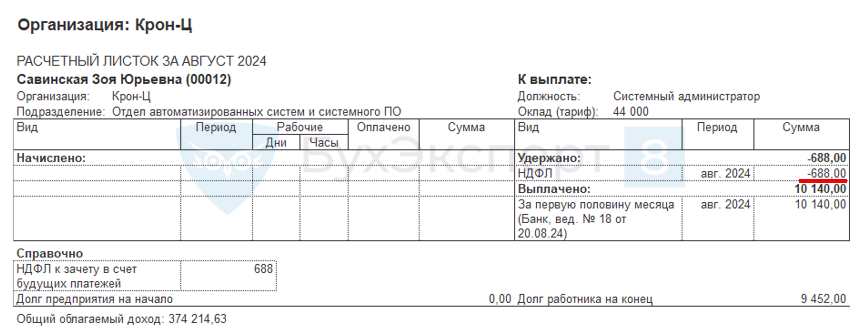

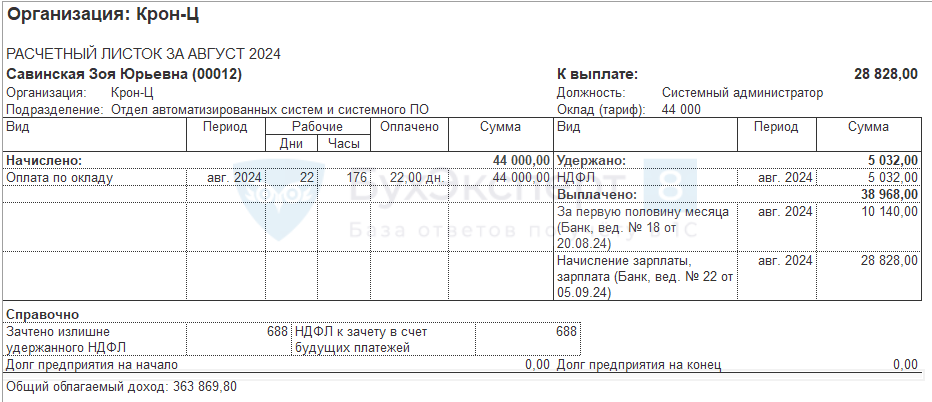

Проверим Расчетный листок до начисления зарплаты за Август 2024, в него должна попасть вся сумма нашего перерасчёта.

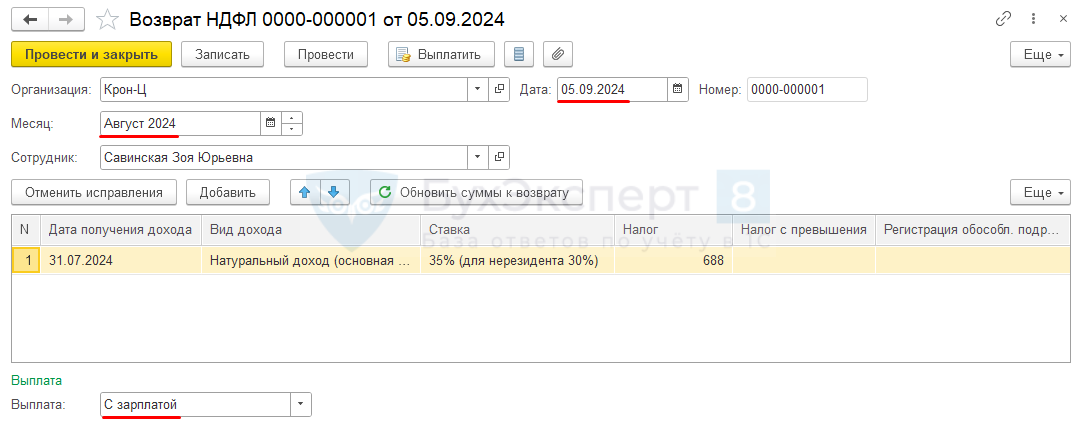

Возврат НДФЛ

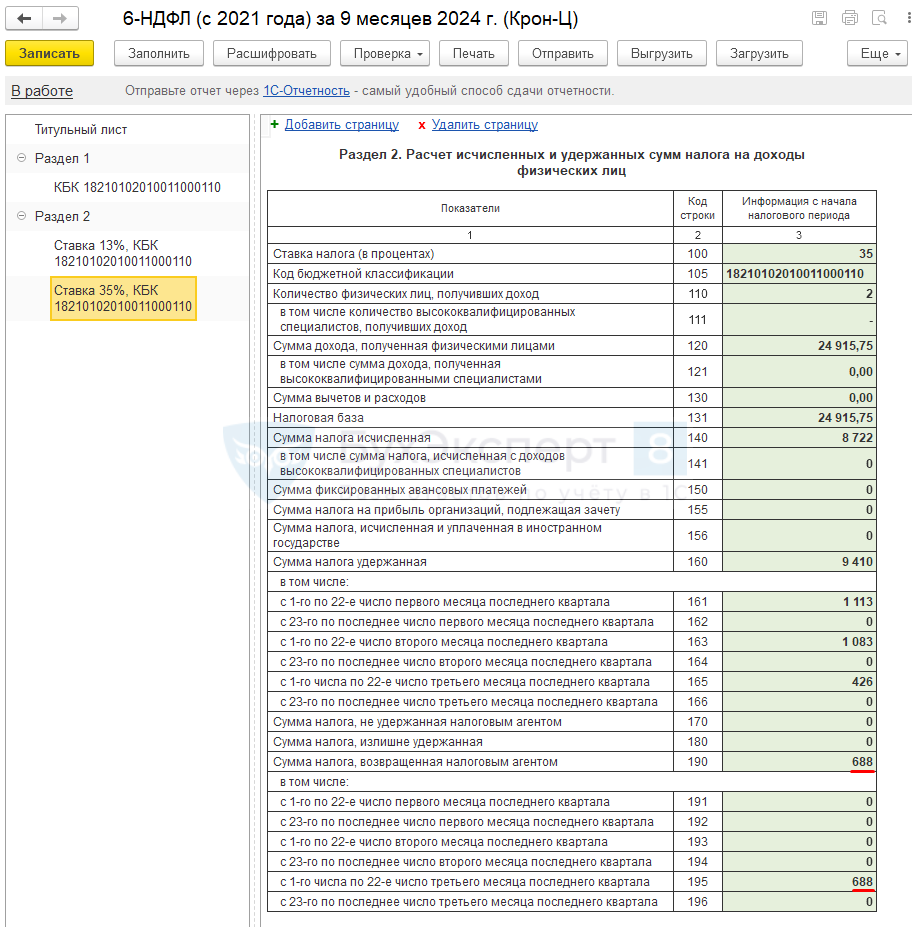

В результате перерасчета возник излишне удержанный НДФЛ по ставке 35%. У сотрудника нет положительных сумм исчисленного налога по ставке 35%, поэтому зачет НДФЛ произвести не получится – излишне удержанный налог нужно вернуть.

Если попытаться зачесть излишне удержанный налог по ставке 35% в счет НДФЛ по ставке 13%, возникнут проблемы с заполнением 6-НДФЛ. Ведь в Разделе 2 отчета страницы разбиваются по ставкам. Если уменьшить удержанный налог по ставке 13%, то получим пересортицу в отчетности:

- На странице Раздела 2 6-НДФЛ для ставки 13% исчисленный налог будет превышать, образуется не держанный НДФЛ

- На странице Раздела 2 6-НДФЛ для ставки 35% удержанный налог будет превышать исчисленный, образуется излишне держанный НДФЛ

Возврат налога выполняем на основании заявления сотрудника и выплачиваем в безналичной форме. В ЗУП 3.1 вводим документ Возврат НДФЛ и выплачиваем возвращаемый налог Ведомостью. Чтобы при расчете зарплаты за август не вылезло ошибок, в документе Возврат НДФЛ важно указать месяц Август. При этом Дата документа должна совпадать с реальной датой выплаты возвращаемого налога. Например, если НДФЛ решено вернуть вместе с зарплатой за август 05.09.2024, то и дата документа должна быть указана 05.09.2024 – это важно для заполнения 6-НДФЛ.

В Расчетном листке за август отразится, как излишне удержанный НДФЛ, так и его возврат.

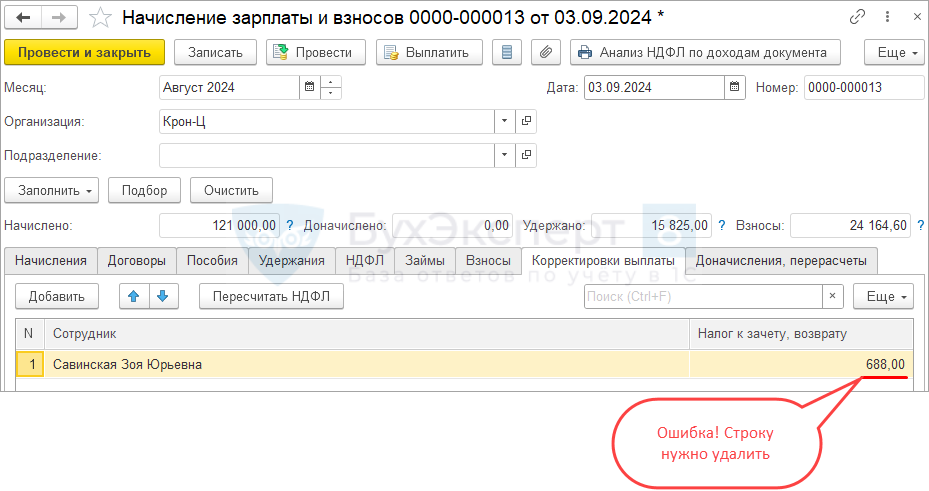

Если на момент расчета зарплаты за август не был введен Возврат НДФЛ или он был введен в следующем месяце (сентябре), программа ошибочно попытается в августовском Начислении зарплаты и взносов зачесть излишне удержанный НДФЛ. В документе заполнится вкладка Корректировка выплаты. При этом зачет НДФЛ не произойдет полноценно, т.к. у работника нет исчисленного налога по ставке 35%, который перекроет сумму излишне удержанного НДФЛ. В результате:

- Сумма к выплате по Ведомости увеличится на излишне удержанный НДФЛ – в Расчетном листке зачет налога отразится

- Сумма удержанного НДФЛ в Ведомости не будет уменьшена на излишне удержанный налог – в учете НДФЛ зачет не отразится

Чтобы избежать этой ошибки, лучше всего оформить Возврат НДФЛ августом до расчета августовской зарплаты. Если это невозможно (например, сотрудник не предоставил заявление на возврат налога), можно в Начислении зарплаты и взносов за август вручную удалить строку на вкладке Корректировки выплаты.

Отражение пересчета в отчетности по НДФЛ

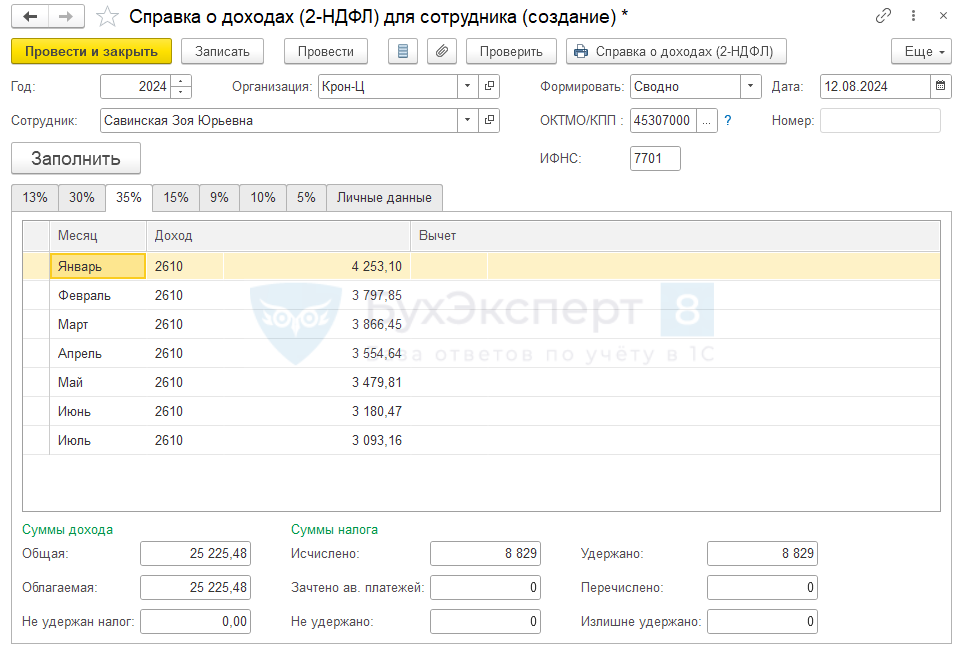

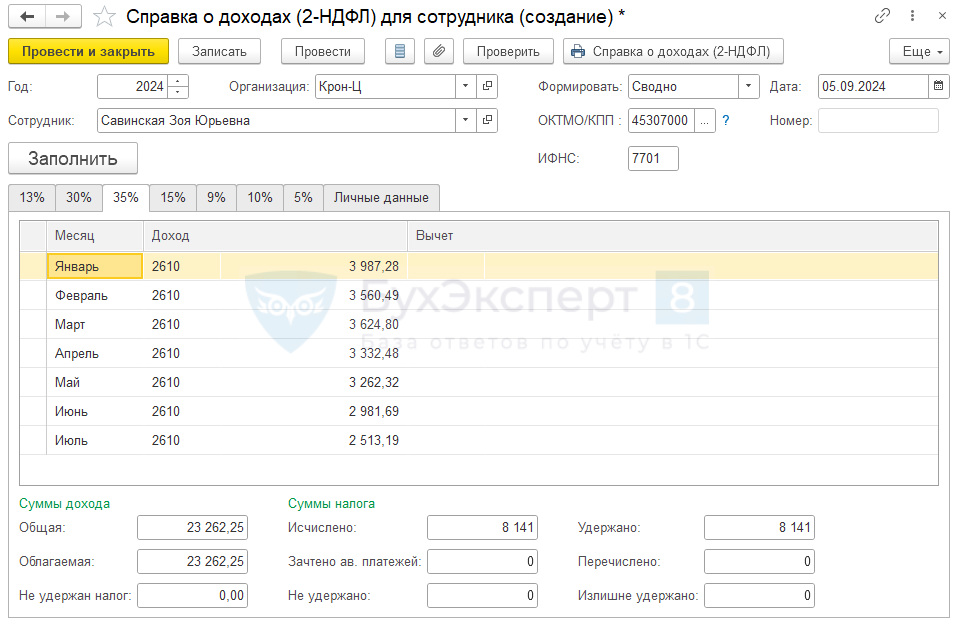

В отчетности по НДФЛ сторно матвыгоды уменьшило доход в каждом месяце. Это наглядно видно в справке 2-НДФЛ для сотрудника:

- Справка до перерасчета матвыгоды

- Справка после перерасчета и возврата НДФЛ – уменьшилась сумма дохода, а также исчисленный и удержанный НДФЛ

Необходимо подать корректирующие отчёты 6-НДФЛ за 1 квартал и 1 полугодие 2024 года.

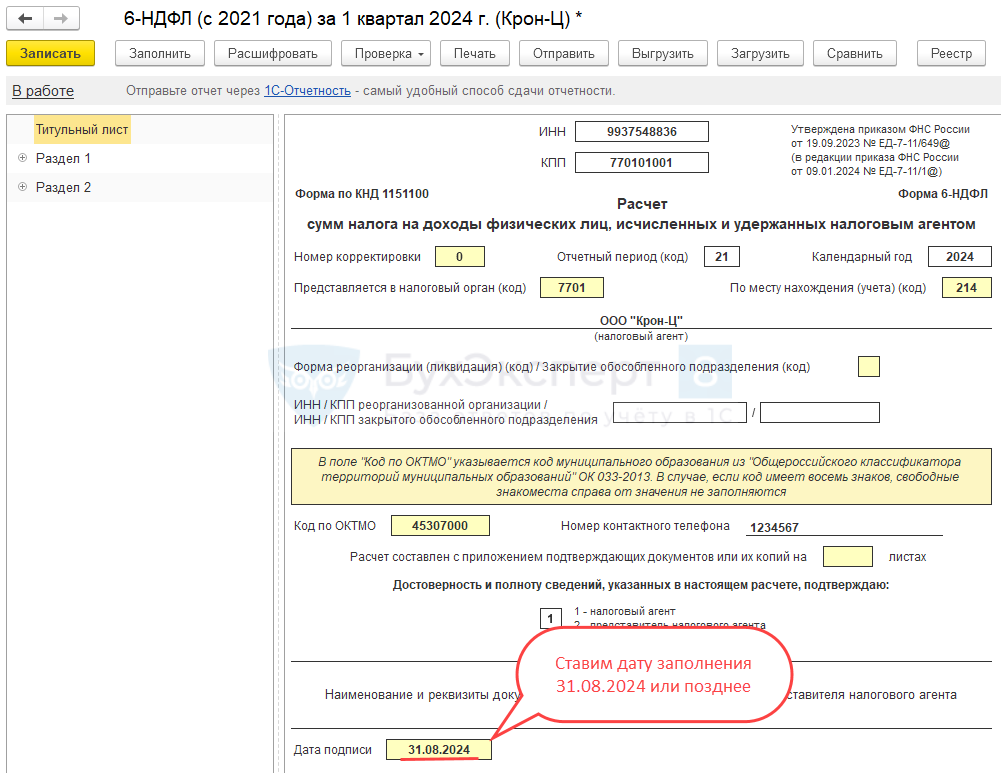

Чтобы уточняющий отчет 6-НДФЛ заполнился корректно, дату заполнения на титульном листе должна быть >= последнего числа месяца, за который введен документ Перерасчет НДФЛ. Иначе суммы перерасчета налога не попадут в корректирующий отчет.

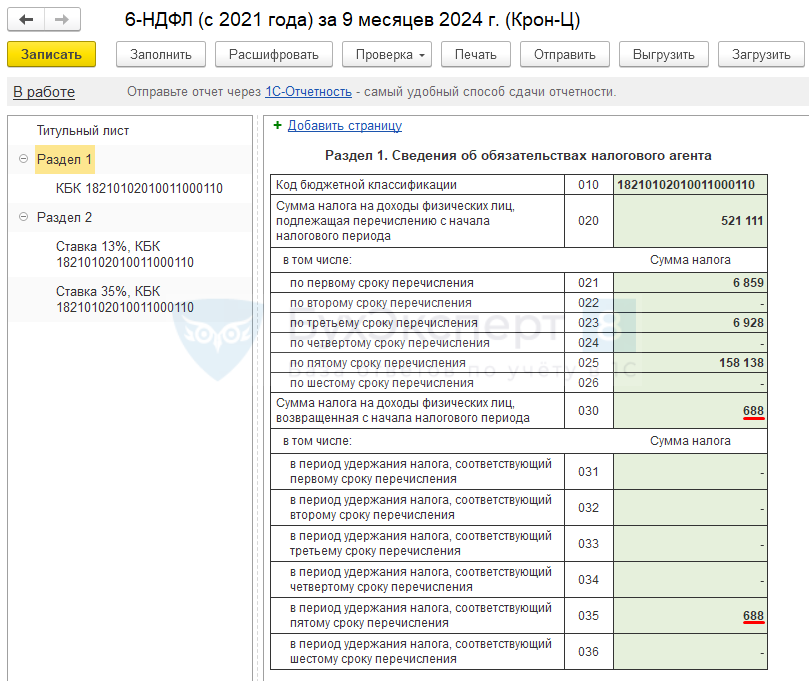

Возращенный налог отразится в отчете 6-НДФЛ за 9 месяцев 2024:

Подробнее об отражении возвращенного налога в отчетности – в статье Отражение возвратов налога в 6-НДФЛ.

Нужно ли подавать корректировку 6-НДФЛ

Ориентируемся на показатели Раздела 2 по ставке 35%:

- Если сумма дохода и исчисленного НДФЛ в текущем отчете меньше, чем была в предыдущем – придется подавать корректировку 6-НДФЛ

- Если сумма дохода и исчисленного НДФЛ в текущем отчете НЕ меньше, чем была в предыдущем – можно обойтись без корректировки

Как пересчитать НДФЛ с материальной выгоды с января 2024 года в ЗУП 3.1

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый вечер!подскажите пожалуйста у сотрудника несколько займов, при пересчете мы должны ему вернуть 40 тысяч, в августе начислен ндфл с мат. выгоды в размере 2000 руб. можно ли эти две тысячи зачесть в августе, а по остальным сделать помесячный перерасчет по варианту 2 на общую сумму 38 тыс.?

дело в том, что у нас не работала обработка на дату выдачи зарплаты за август и по августу я должны была удержать мат.выгоду в размере 2000руб, но не удержала.

Здравствуйте! Я думаю, что можно так сделать! Только нужно правильно это все отразить: я бы начислила мат выгоду августом и ровно на такую же сумму сделала бы августом сторно за какой-либо прошлый месяц. А остаток перерасчета отразить помесячно в прошлый периодах.

Добрый день! я вроде так и сделала. с января по июнь сделала перерасчет как положено. за июль сделала на 2000 ндфл меньше, в августе начислила мат выгоду и тут же сделала перерасчет оставшейся части за июль. в итоге ндфл схлопнулся. в ведомости все отразилось как положено. но в 2ндфл за август дохода получается вообще нет, а за июль попадает полная сумма перерасчета (ну в смысле доход уменьшен на сумму перерасчета и от 31.07.2024 и от 31.08.2024), включая и то, что пересчитали в августе. верно ли так будет? просто в обычной 1с бухгалтерии в 2 ндфл попадает в доход мат. выгода за август и за июль. хотя тоже делали перерасчет и умешали доход. не пойму как верно должно быть для оформления 2нлфл и 6 ндфл

Боюсь, что не до конца понимаю, какие действия Вы предприняли.

Вы пересчитали Январь-Июль полностью. А Июль, получается, разделили на две части: часть пошла в зачет Августа, и за Август в 2-НДФЛ нет дохода, а остаток — уменьшил доход июля.

Смущает вот это:

за июль попадает полная сумма перерасчета (ну в смысле доход уменьшен на сумму перерасчета и от 31.07.2024 и от 31.08.2024

Такое ощущение, что пересчет 2000 рублей отразился дважды: в августе и в июле. Должно быть в каком-то одном месяце.

получилось , что в июле изначально было начислена мат выгода в размере 19710,00, ндфл 6900

в августе мат выгода — 5710,00 ндфл 2000руб.

в июле я сделала перерасчет мат. выгоды в размере 8290, ндфл -2900 (а в идеале должна была сделать на 14000, и ндфл 4900, но сумму перерасчета 5710 и ндфл 2000 я перенесла в август)

в августе сделала перерасчет июля (добавила суммы с минусом прям в начисление зп за август на вкладку займы) сумма мат выгоды минус 5710 и ндфл минус 2900. таким образом получилось, что в августе из зп ндфл по мат. выгоде удерживать не надо. но при этом, при заполнении 2ндфл в июле стоит доход 11420 (т.е. два раза по 5710), а в августе дохода по мат. выгоде нет совсем. ведь доход должен быть в июле 5710 и в августе 5710

К сожалению, очень трудно судить без скриншотов. Вообще мы не отвечаем на такие частные вопросы в комментариях. Такой вопрос можно задать в Личном кабинете при наличии премиум подписки.

В Вашем случае нужно проследить, чтобы общая сумма матвыгоды не была увеличена. Судя по описанию сейчас у Вас задвоен доход в Июле. попробуйте проанализировать ситуацию отчетами по НДФЛ. Например, можно сделать Подробный анализ с отбором по ставке 35% и посмотреть, какими документами какие суммы отражены в Июле.

большое спасибо! правильно я понимаю, что все-таки в августе должен быть доход в 2 ндфл?

Нет, в августе не будет дохода, ведь его полностью перекрыли сторно.

тогда получается, что программа правильно отразила двойной доход в июле. по сути это получается доход июля и доход августа.

Кажется теперь поняла: да, конечно, если Вы сторно за Июль сажали в Август, то в Ибле этот доход останется, а из Августа уйдет. В Июле будет больше, в августе — не будет дохода.

Добрый день! Подскажите, почему в документ Возврат НДФЛ от 05.09.24 (выше в статье) дата получения дохода стоит 31.07.2024 г.?

Добрый день! Предположительно: программа относит возврат на самый поздний из месяцев, за которые ранее был перерасчет. По-хорошему должно быть несколько строк, как в Перерасчете НДФЛ. Но на отчётность это не влияет.

Добрый день. Какие именно строки в двух

разделах должны быть изменены в уточненных отчетах 6-НДФЛ за 1 квартал и полугодие при втором способе?

Добрый день! В первом разделе — ничего не меняется. Во втором разделе строки 120 (доход), 131 (налоговая база) и 140 (исчисленных налог).

Добрый день. А разве не должна также в уточненках за 1 кв. 1 полугодие быть заполнена строка 180 — излишне удержанный налог?

Здравствуйте! Да, эта строка тоже заполнится. Спасибо за уточнение!

Добрый день, подскажите пож-та, у нас сотрудник получил кредит под 10% в январе 22-го. тогда ставка была 8.5%. с января по август 24-го с него удерживали ндфл на мат выгоду. получается что нам теперь нужно сторнировать весь ндфл удержанный в 24 году. по какому из 2-методов это лучше сделать? и как это будет выглядеть в 6-ндфл?

Добрый день! Да, нужно будет отсторнировать всю матвыгоду. Выбора в данном случае нет — нужно делать по Варианту 2, поскольку перекрыть нечем.

спасибо. у меня почему то при проведении операции «уточнение матвыгоды» при нажатии заполнить появляется 2 месяца из 8, апрель полностью и август частично. не могу понять что надо сделать чтобы заработало как надо.

Скорее всего у Вас одна из ошибок: Ошибки в обработке для перерасчета в ЗУП 3.1 матвыгоды по займам

еще 1 вопрос по теме.

если я пересчитываю в сентябре за период с января по август, то какой месяц указываю в возврате? август или сентябрь? и почему машина подставляет дату получения дохода 31.08.24 тогда как перерасчет я делаю в сентябре? август у меня уже закрыт. я его в бухучете в августе уже не проведу

Предположительно: программа относит возврат на самый поздний из месяцев, за которые ранее был перерасчет. По-хорошему должно быть несколько строк, как в Перерасчете НДФЛ. Но на отчётность это не влияет. Возврат делать Сентябрем. Дата документа — это дата, когда фактически выдаете сумму на руки (эта дата как раз важна для 6-НДФЛ).

спасибо, все получилось

Юлия, еще 1 вопрос. какими проводками отразить этот возврат? Дт68 КТ70? в налоговую перечислять удержанный ндфл за минусом возвращенного сделав взаимозачет, т.е. уведомление по 6му сроку должно быть как разница стр.026 и 030? Заранее благодарю

Возврат не отражается проводками: в проводках у нас исчисленный НДФЛ, а возврат — это история про удержанный НДФЛ. Вы будете подавать Уведомление уменьшенное на сумму возвращенного налога — больше никаких действий не требуется.

про отражение возврата в 6-НДФЛ: Отражение возвратов налога в 6-НДФЛ

допустим мы возвращаем НДФЛ с р/сч. или через кассу, тогда в кредите у нас будет 50 или 51 счет, а в дебете какой?

Возврат можно выплатить только на расчетный счет согласно статье 231 НК РФ. Дт 70 счета.

Добрый день! А как быть в программе 1С:Бухгалтерия?

По 1С БП обсудим здесь

6-НДФЛ за 9 месяцев 2024 в 1С:Бухгалтерия

И после этого еще один пример с расчетом добавим сюда

НДФЛ с материальной выгоды по займам с 2024 в 1С

Вдруг еще какие-то изменения в программе будут. Давайте до семинара подождем.

Пригодится обсуждение с коллегой

Как скорректировать НДФЛ по мат выгоде с января 2024 года в 1С Бухгалтерия

Приложение

Добрый день! 1С:Предприятие 8.3 (8.3.24.1548), Зарплата и управление персоналом (базовая), редакция 3.1 (3.1.31.13). При уточнения мат выгоды в зарплате за сентябрь, в строке мат выгода ( алгоритм до 204года) суммы есть, а мат выгода с 2024 сумм нет. не могу понять где ошибка.

Добрый день! по новым правилам матвыгодва по этим займам будет нулевой. В октябре действовала ставка рефинансирования 13%, а займы выданы под 10%.

Добрый день . Пересчитываем материальную выгоду по 2-му варианту, по договору, заключенному 10.08.2022 года (денежные средства выданы 10.08.2022), в этот период ключевая ставка 8%. Программа пересчитывает материальную выгоду исходя из ставки 7,5 %, которая действует с 19.09.2022. В чем может быть причина?

Здравствуйте! С ходу не могу ничего сказать ? Если у Вас есть подписка с ответами на вопросы , задайте, пожалуйста, вопрос в личном кабинете Личном кабинете. Куратор запросит скриншоты, посмотрит Ваши данные и подскажет ?

Здравствуйте! Уточните пожалуйста по поводу применения ключевой ставки. Договор заключен 01.02.2022 ставка 9,5%, но выдача займа 01.03.2022 ставка 20%, сейчас при пересчёте ЗУП 3.1 (3.1.31.13) учитывает ставку на дату выдачи займа и не пересчитывает сотруднику мат. выгоду. Верно ли такое поведение программы учитывая, что применяется минимальная из двух ставок ЦБ или на дату заключения договора займа, или на последний день месяца (п. 12 ст. 2, п. 20 ст. 19 Закона от 08.08.2024 N 259-ФЗ).

Здравствуйте. Хотела бы обратить внимание, что мы не аудиторы. В ГК РФ Статья 807. Договор займа сказано: Если займодавцем в договоре займа является гражданин, договор считается заключенным с момента передачи суммы займа или другого предмета договора займа заемщику или указанному им лицу. Предполагаю, что такая норма работает и в случае с организацией. Поэтому программа берет ставку ЦБ на момент выдачи займа.

спасибо за пояснения! помогли.

Приложение

Добрый день, подскажите, пожалуйста!

У нас много сотрудников, почти 60 человек, имеющих беспроцентные займы, мы приняли решение пересчитать мат.выгоду по 2-му варианту, так как суммы займа большие, а выданы были когда ставка составляла 4,25-8%, естественно у многих большая переплата, чтобы не запутаться мы пересчитали и не делая зачет, осуществили всем возврат ндфл 30.09.2024г.

сейчас заполняю корректирующие отчеты за 1 кв и 1 полугодие

в разделе 2 строки 120, 131, 140 поменялись — это верно, также заполнилась строка 180 с нужной суммой

теперь делаю отчет за 9 мес, и вот тут у меня полная каша.

в разделе 2 строки 120, 131 и 140 заполняются с учетом исправлений

напишу наглядно в суммах по другой организации, где всего 2 человека:

строка 120 и 131 — 39735,13

строка 140 — 13906

строка 160 — 23818

строка 190 — 9912

строка 166 — заполняется с учетом корректировки (10749-9912=1472)

а вот в 1 разделе 026 строка стоит полная сумма 10749, получается тут не уменьшается на возврат?

и 020 строка тоже с учетом этих 9912 заполняется

030 и 036 строки верные — 9912

так много написала)))

вот вопрос по 1 разделу, в итоге строки 020 и 026 должны быть без учета минуса? и вообще правильно ли все заполнилось.

у нас 1с упп 8.3, обновлений естественно пока еще нет, приходится все делать методом «тыка»

я провела документы «корректировка учета по ндфл», «ндфл возврат налога»

если провожу документ «перерасчет ндфл», то все строки еще раз уменьшаются на 9912

Здравствуйте! Строки 020 н6е уменьшаются на возврат налога. Подробнее в статье: Отражение возвратов налога в 6-НДФЛ

Здравствуйте, скажите пожалуйста, если выбрать 2 способ помесячный перерасчет матвыгоды с подачей корректировки 6-НДФЛ, то придется перепроводить все кадровые документы, т.к. мы ставим дату в новом документе к примеру 31.01.2024, или это не повлияет на хронологию все кадровых документов?

Здравствуйте! Кадровые документы и документы Начисления перепроводить не будем. В данном случае последовательность не нарушится. Именно для этого мы предлагаем создавать новый, отдельный документ для отражения перерасчета.

Добрый день, после перерасчета мат.выгоды с января 2024г. (сотрудник уволен 29.03.2024г.), все сделала, все хорошо. уточненки сдала, но у меня в расчетном листке и анализе фот по зп, образовалось сальдо по сотруднику, что предприятие должно уволенному сотруднику?

Здравствуйте! Правильно ли я понимаю, что заявление на Возврат бывший сотрудник не писал. Поэтому выплаты не делали. В таком случае будет сальдо в расчетном листке. Если у Вас другая ситуация и есть возможность задать вопрос в личном кабинет — напишите. Приложите скриншоты — вместе проверим учет.

Здравствуйте, никак не пойму, подскажите пожалуйста: сделала все по варианту 2, потом создала «перерасчет ндфл» месяцем октябрь от 23.10.24, далее сделала «возврат ндфл» месяц октябрь от 08.11.24, чтобы выплатить с зп, потом сделала начисление за октябрь, удалили корректировку, создала ведомость от 08.11.24 и у меня в выплате задвоился излишне удержанный (он туда включил и «перерасчет ндфл» и «возврат ндфл», получилась двойная сумма), почему так, что нужно сделать, чтобы он тянул в выплату только документ «возврат НДФЛ»?

Здравствуйте! Очень интересно, почему в документе Начисление зарплаты и взносов проявилась корректировка. У вас текущий месяц октябрь, сотрудник никакие выплаты не еще не получил. Предлагаю отменить ведомости, возврат ндфл, перерасчет ндфл. И все выполнить вновь. Сделайте отдельную ведомость на сумму возврата ндфл. Обязательно пересчитайте сотрудника в документе Начисление зарплаты и взносов. Есть возможность задать вопрос в личном кабинет — напишите. Приложите скриншоты — вместе проверим учет.