Содержание

- Настройки исчисления и удержания НДФЛ с авансов и межрасчетных зарплатных доходов

- Примеры по исчислению НДФЛ

- Примеры по удержанию НДФЛ

- Пример 1. Удержание НДФЛ когда аванс выплачивается в последний день месяца

- Пример 2. Удержание НДФЛ когда аванс выплачивается НЕ в последний день месяца

- Пример 3. Удержание НДФЛ при выплате командировки вместе с авансом

- Пример 4. Удержание НДФЛ с суммы командировки при выплате зарплаты

- Пример 5. Удержание НДФЛ с «зарплатной» премии сразу при ее выплате

- Пример 6. Удержание НДФЛ с «зарплатной» премии при выплате заработной платы

Настройки исчисления и удержания НДФЛ с авансов и межрасчетных зарплатных доходов

В ЗУП 3.1.11 появилась возможность управлять моментом исчисления и удержания НДФЛ с авансов и межрасчетных зарплатных доходов. При этом параметры настраиваются отдельно для авансов и межрасчетных начислений.

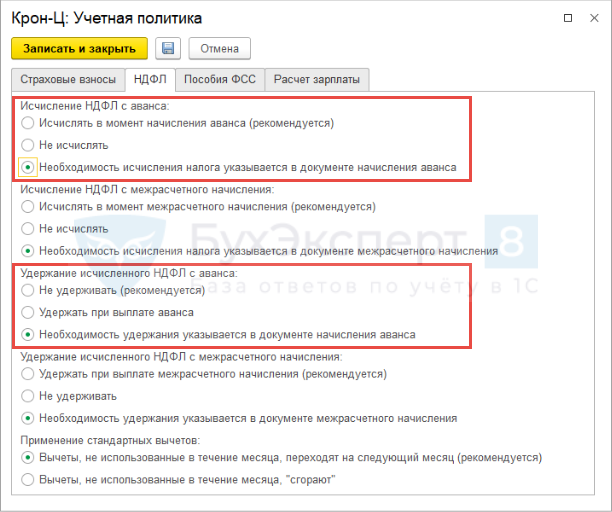

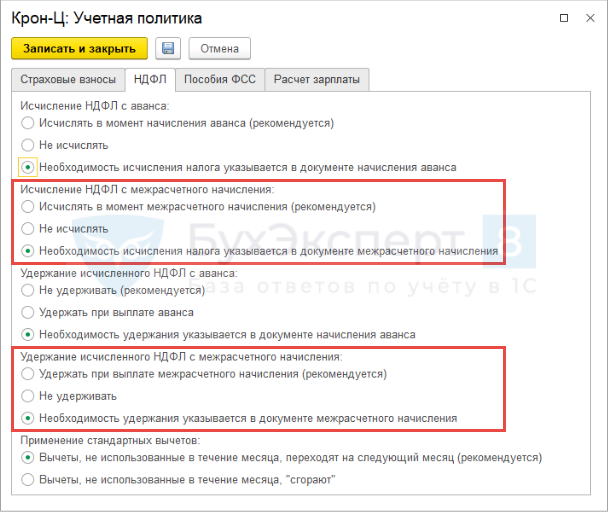

В новой учетной политике по НДФЛ для аванса и межрасчетных начислений можно указать:

- Исчислять / Не исчислять / Необходимость указывается в документе,

- Удерживать / Не удерживать / Необходимость удержания указывается в документе.

Настройки касаются только зарплатных межрасчетных доходов (выплачиваемых отдельно от основной заработной платы)

Если в учетной политике указано, что необходимость исчисления и удержания НДФЛ указывается в документе, то в документах межрасчетных доходов появляется два новых реквизита:

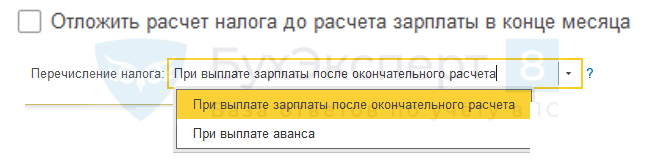

- Флажок Отложить расчет налога до расчета зарплаты в конце месяца

- Реквизит Перечисление налога с возможностью выбора одного из значений: При выплате зарплаты после окончательного расчета или При выплате аванса

В зависимости от выбранных настроек исчисление и удержание НДФЛ происходит теперь следующим образом:

Получите понятные самоучители 2024 по 1С бесплатно:

Исчисление НДФЛ:

- Исчислять – налог будет рассчитан при межрасчетном начислении, сумма к выплате будет уменьшена на сумму налога

- Не исчислять – налог не будет рассчитан при межрасчетном начислении, будет рассчитан позже, при расчете зарплаты

Удержание НДФЛ:

- Удерживать – налог будет зарегистрирован как удержанный при межрасчетной выплате, его нужно будет перечислить в бюджет не позднее следующего дня

- Не удерживать – налог не будет зарегистрирован как удержанный (хотя сумма к выплате будет уменьшена на сумму НДФЛ). Сумма удержанного НДФЛ появится позже в ведомости на выплату заработной платы, тогда его и нужно будет перечислить.

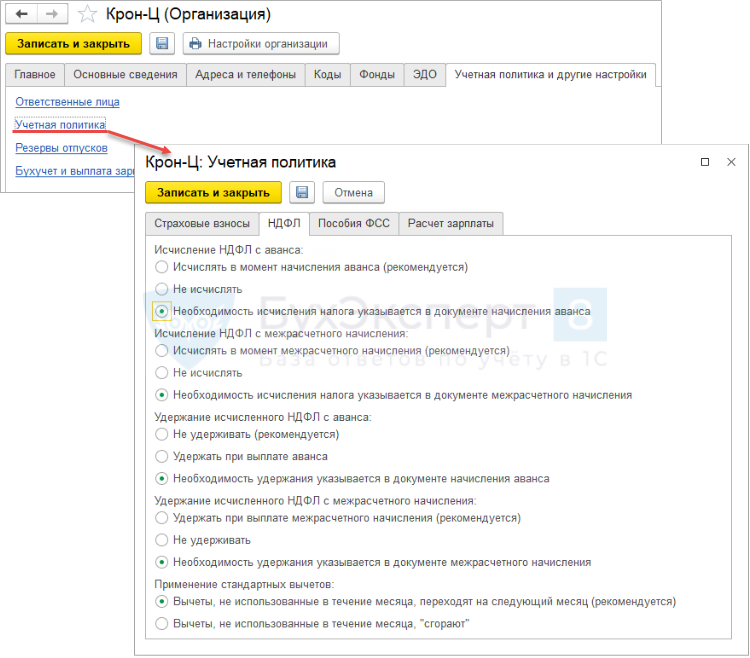

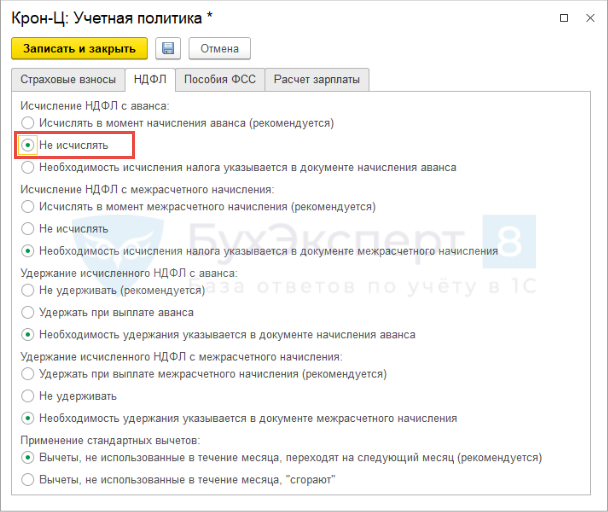

Настройки учетной политике по НДФЛ производятся в карточке Организации – вкладка Учетная политика и другие настройки – ссылка Учетная политика – вкладка НДФЛ:

При этом отдельные настройки задаются для аванса:

И свои настройки для межрасчетных начислений:

Рассмотрим новую возможность на примерах, предварительно указав, что необходимость исчисления / удержания НДФЛ будет производится в документах. При такой настройке появляются наиболее широкие возможности по управлению исчислением и удержанием НДФЛ.

Примеры по исчислению НДФЛ

Пример 1. Исчисление НДФЛ с аванса

При расчете заработной платы за первую половину месяца (аванса) необходимо выплатить начисленные суммы в полном объеме, не уменьшая их на сумму НДФЛ. НДФЛ с зарплаты за первую половину месяца удерживать не нужно.

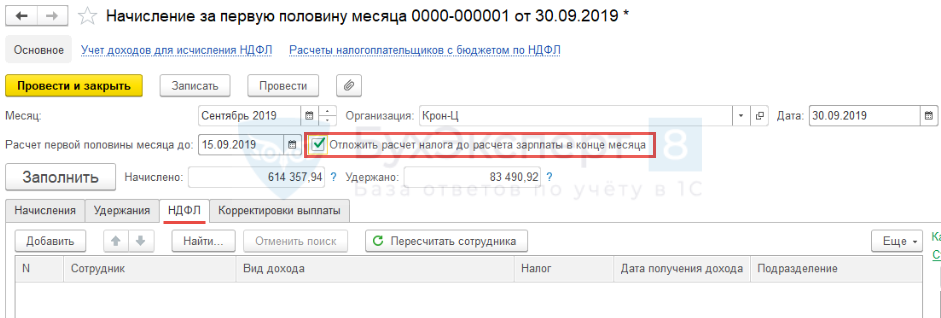

В этом случае следует в документе Начисление за первую половину месяца (Зарплата – Начисления за первую половину месяца) установить флажок Отложить расчет налога до расчета зарплаты в конце месяца. Тогда на вкладке НДФЛ ничего рассчитано не будет:

Соответственно сумма к выплате не будет уменьшена на сумму НДФЛ.

Если такой алгоритм действует всегда в организации, то удобнее в Учетной политике – на вкладке НДФЛ указать, что НДФЛ для аванса никогда исчислять не требуется:

Тогда в документе Начисление за первую половину месяца не потребуется устанавливать флажок Отложить расчет налога до расчета зарплаты в конце месяца.

Пример 2. Исчисление НДФЛ с командировки выплачиваемой в межрасчетный период

Необходимо выплатить сумму по командировке в межрасчетный период.

Расчет НДФЛ зависимости от настроек в документе Командировка (Зарплата – Командировки).

Если в поле Выплата выбрано значение В межрасчетный период, то в документе Командировка НДФЛ будет рассчитан автоматически:

Соответственно автоматически сумма к выплате уменьшится на сумму исчисленного НДФЛ.

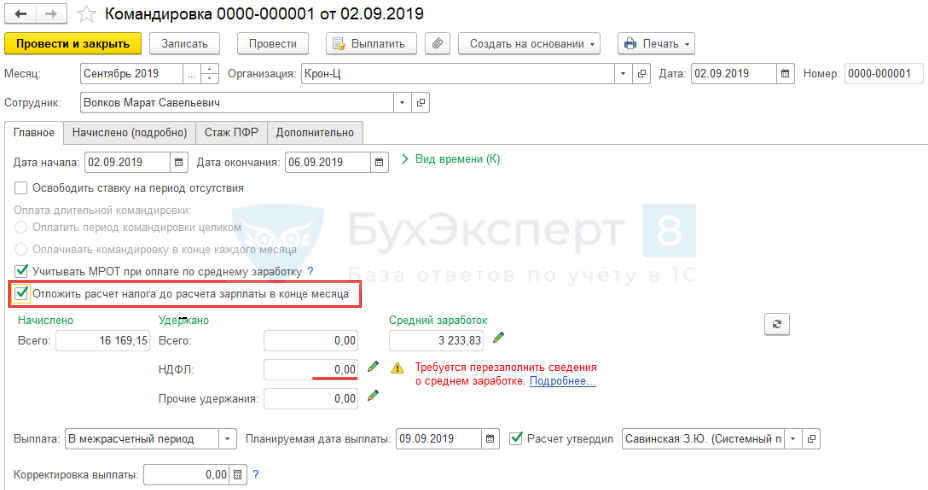

Если требуется выплату произвести в полной сумме, то следует установить флажок Отложить расчет налога до расчета зарплаты в конце месяца. В этом случае НДФЛ рассчитан не будет:

Выплата будет произведена в полном объеме. Далее в конце месяца при расчете заработной платы за месяц НДФЛ рассчитается с суммы командировки и удержание его пройдет при выплате зарплаты.

Примеры по удержанию НДФЛ

Настройки, относящиеся к удержанию НДФЛ, работают, если НДФЛ исчислен с аванса или с межрасчетных начислений. При этом сумма к выплате будет в любом случае уменьшена на сумму исчисленного НДФЛ. Настройки по удержанию НДФЛ определяют момент его удержания: сразу при выплате межрасчетного дохода или позднее при выплате зарплаты.

Пример 1. Удержание НДФЛ когда аванс выплачивается в последний день месяца

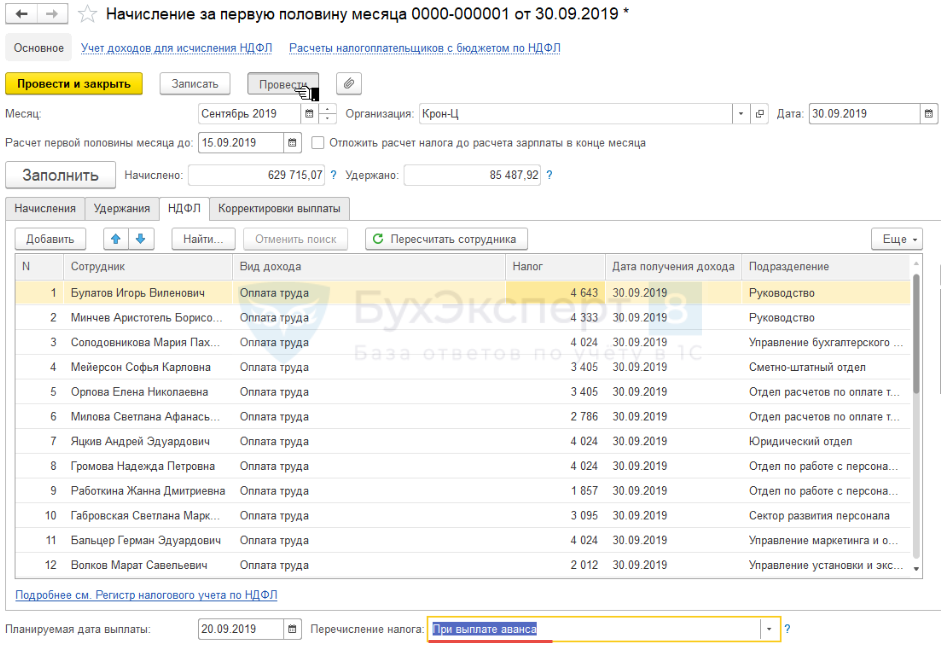

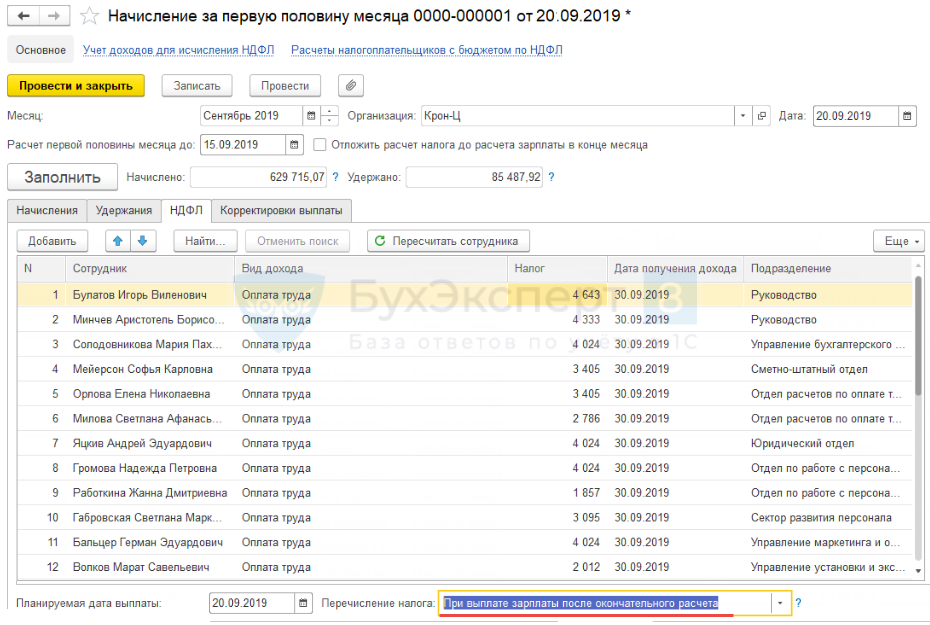

Аванс выплачивается в последний день месяца начисления. НДФЛ рассчитан в документе Начисление за первую половину месяца:

В случае, когда выплата зарплаты за первую половину месяца (аванса) производится в последний день месяца, то НДФЛ необходимо удерживать. Для этого в документе Начисление за первую половину месяца следует в поле Перечисление налога выбрать значение При выплате аванса:

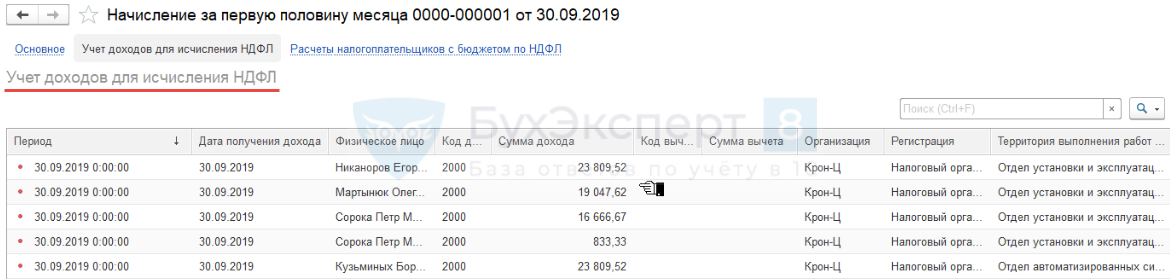

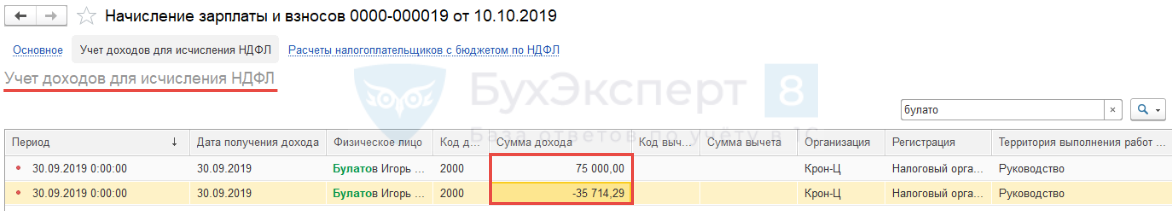

При проведении документа для целей учета дохода по НДФЛ и исчисленного НДФЛ движения появляются соответственно в регистре накопления Учет доходов для исчисления НДФЛ:

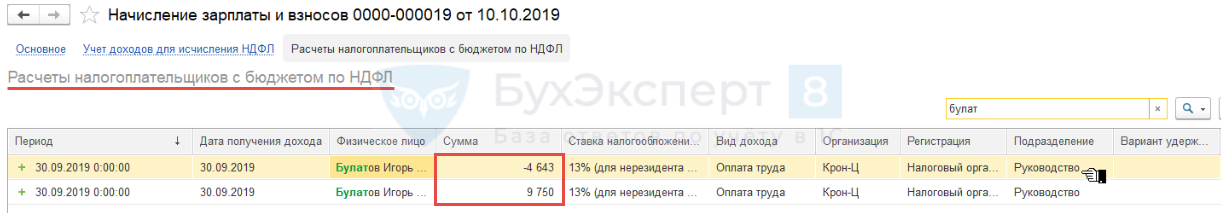

и в регистре накопления Расчет налогоплательщиков с бюджетом по НДФЛ:

При этом сами начисленные суммы по авансу в зарплатных отчетах (например, в Полном своде начислений, удержаний и выплат, в Расчетном листке) не отражаются.

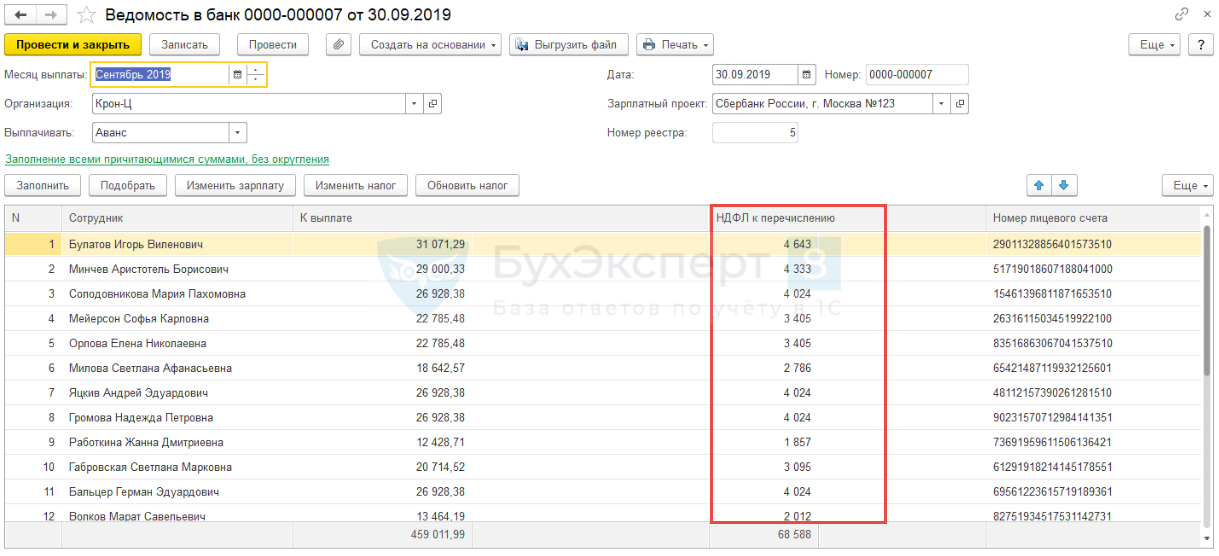

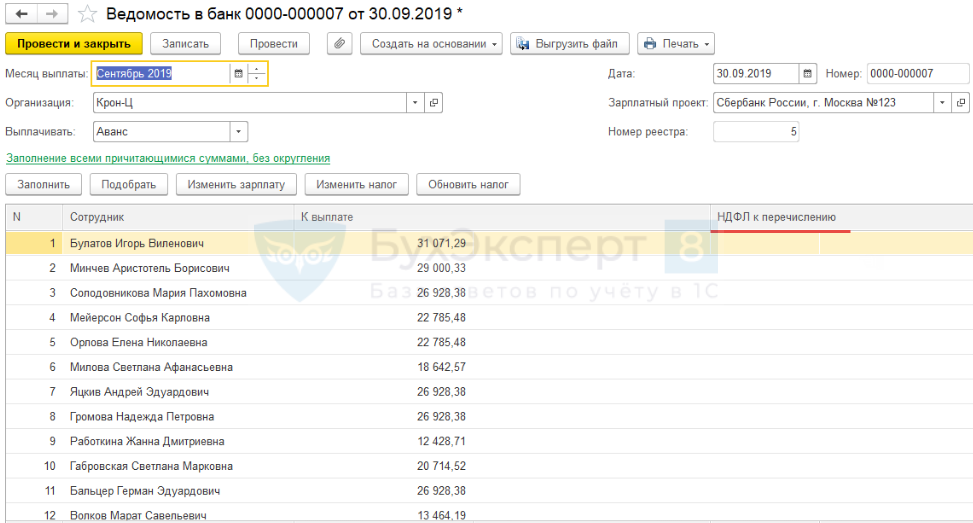

При заполнении Ведомости… в колонку НДФЛ к перечислению попадают суммы НДФЛ, которые при проведении документа будут удержаны:

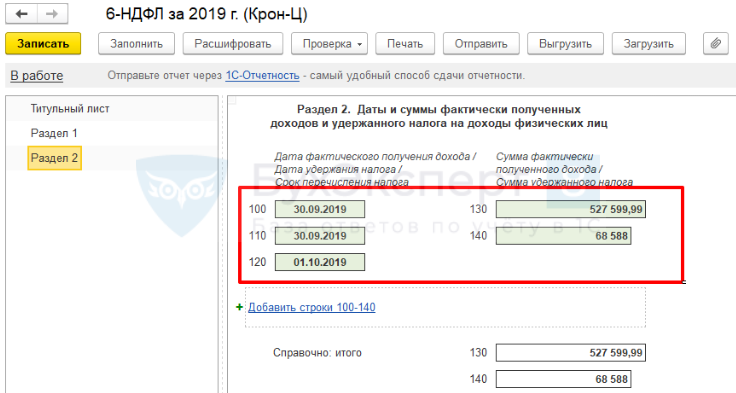

Эти суммы сразу отразятся в Разделе 2 отчета 6-НДФЛ, где появляется отдельных блок с суммой выплаченного аванса и удержанного с него НДФЛ:

В конец месяца при проведении документа Начисление зарплаты и взносов в регистре накопления Учет доходов для исчисления НДФЛ сторнируется сумма по авансу и появляется сумма дохода, рассчитанная в целом за месяц:

Такой же принцип действует для исчисленного НДФЛ в регистре накопления Расчеты налогоплательщиков с бюджетом по НДФЛ:

Удержание НДФЛ производится на сумму получившейся разницы по НДФЛ.

Пример 2. Удержание НДФЛ когда аванс выплачивается НЕ в последний день месяца

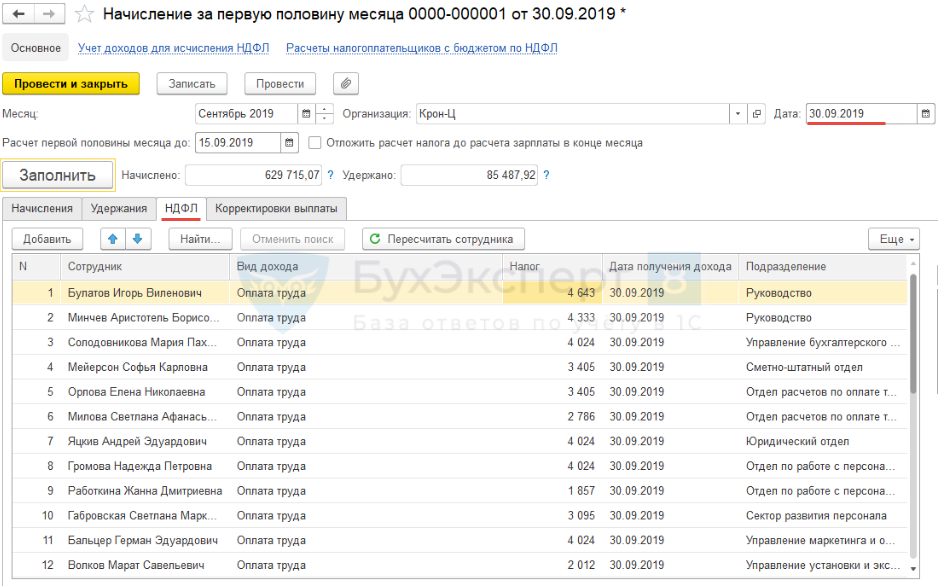

Аванс выплачивается НЕ в последний день месяца начисления. НДФЛ рассчитан в документе Начисление за первую половину месяца:

В случае, когда выплата зарплаты за первую половину месяца (аванса) производится НЕ в последний день месяца, то необходимость в удержании НДФЛ не возникает. Поэтому в документе Начисление за первую половину месяца следует в поле Перечисление налога выбрать значение При выплате зарплаты после окончательного расчета:

При проведении документа в регистрах накопления Учет доходов для исчисления НДФЛ и Расчеты налогоплательщиков с бюджетом по НДФЛ движения не появляются.

При заполнении Ведомости… колонка НДФЛ к перечислению остается пустой:

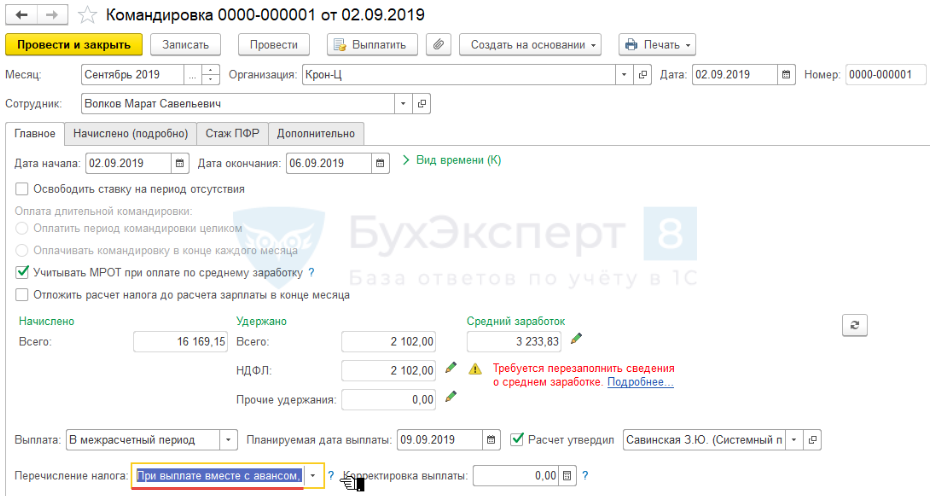

Пример 3. Удержание НДФЛ при выплате командировки вместе с авансом

Сумма по документу Командировка выплачивается вместе с авансом. При этом необходимо удержать и перечислить рассчитанный с этой суммы НДФЛ.

В этом случае в документе Командировка следует в поле Перечисление налога выбрать значение При выплате вместе с авансом, отдельной ведомостью:

Сумма к выплате будет уменьшена на сумму рассчитанного НДФЛ, а НДФЛ при проведении Ведомости… будет удержан.

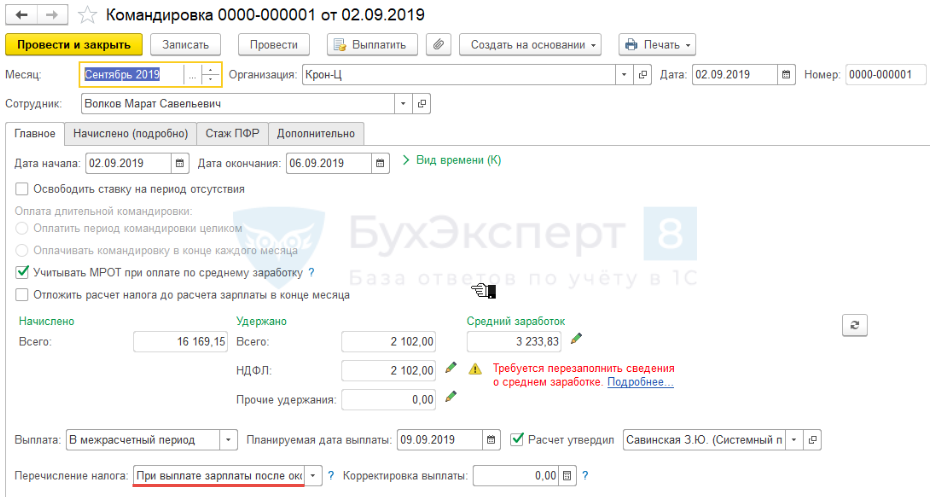

Пример 4. Удержание НДФЛ с суммы командировки при выплате зарплаты

Сумма по документу Командировка выплачивается вместе с авансом. При этом необходимо удержать и перечислить рассчитанный с этой суммы НДФЛ при окончательном расчете за месяц вместе с выплатой заработной платы сотруднику.

В этом случае в документе Командировка следует в поле Перечисление налога выбрать значение При выплате зарплаты после окончательного расчета:

Хотя в Ведомости… сумма к выплате будет уменьшена на сумму исчисленного НДФЛ, однако к удержанию НДФЛ не будет зарегистрирован, а попадет только при выплате заработной платы.

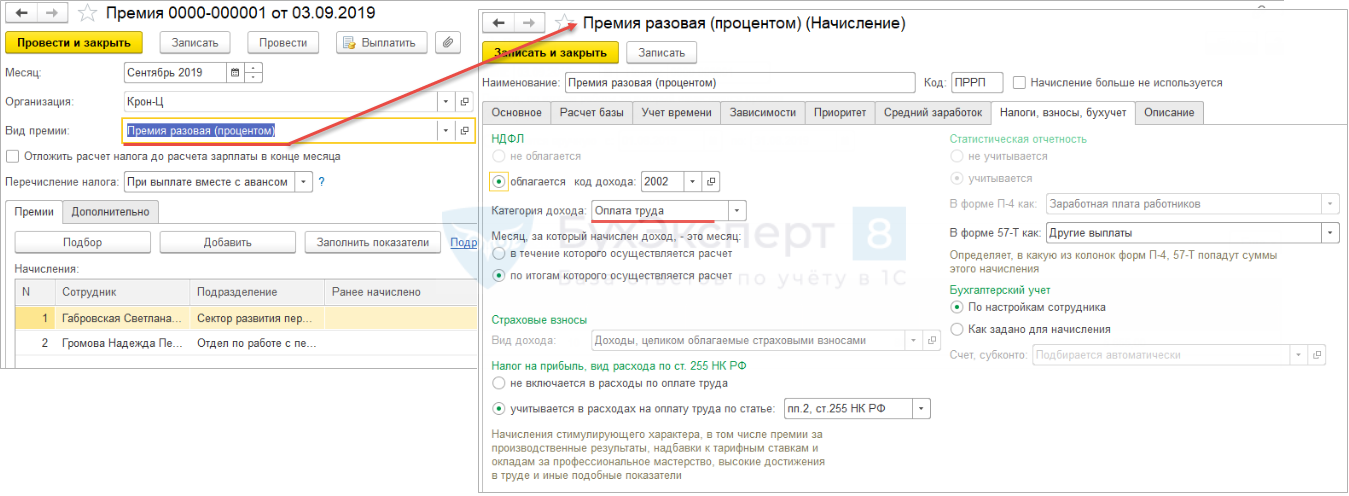

Пример 5. Удержание НДФЛ с «зарплатной» премии сразу при ее выплате

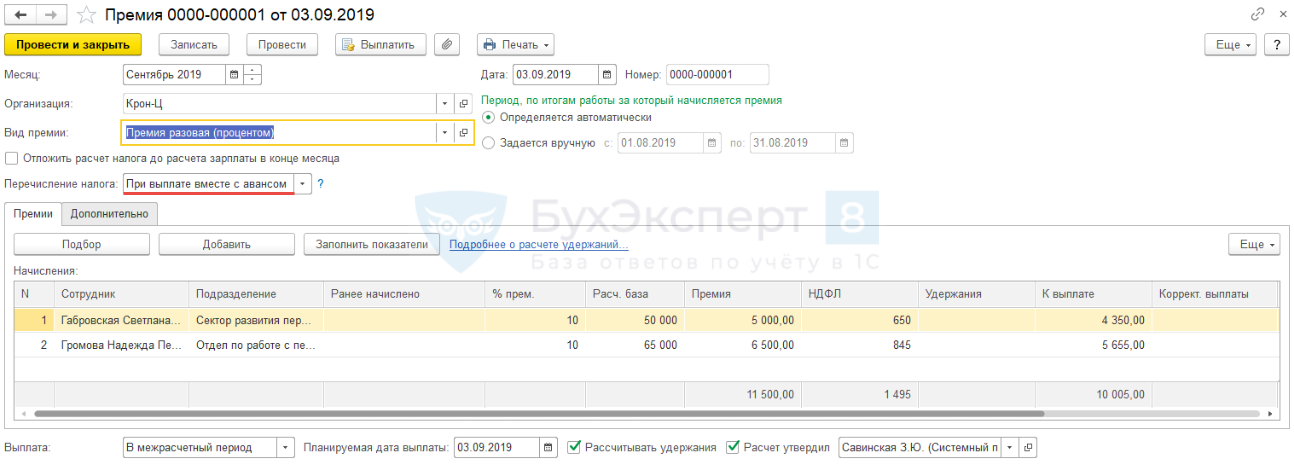

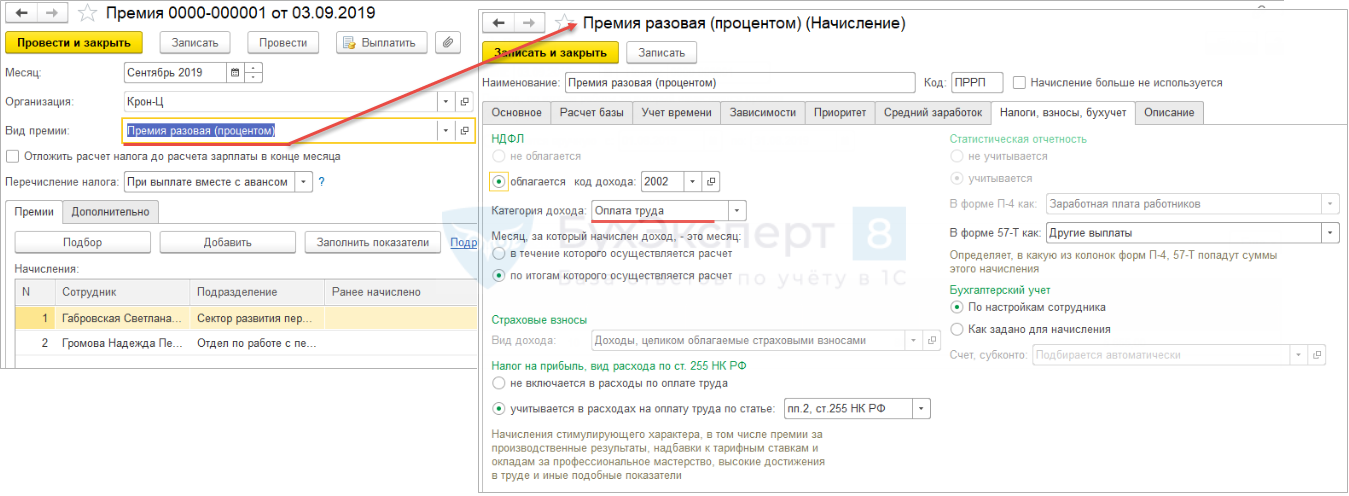

В документе Премия рассчитана Премия разовая (процентом), учитываемая как оплата труда:

Премия выплачивается в межрасчетный период – 03.09.2019 г.:

Необходимо НДФЛ с премии удержать при ее выплате 03.09.2019 г.

В этом случае в документе Премия в реквизите Перечисление налога необходимо выбрать значение При выплате вместе с авансом:

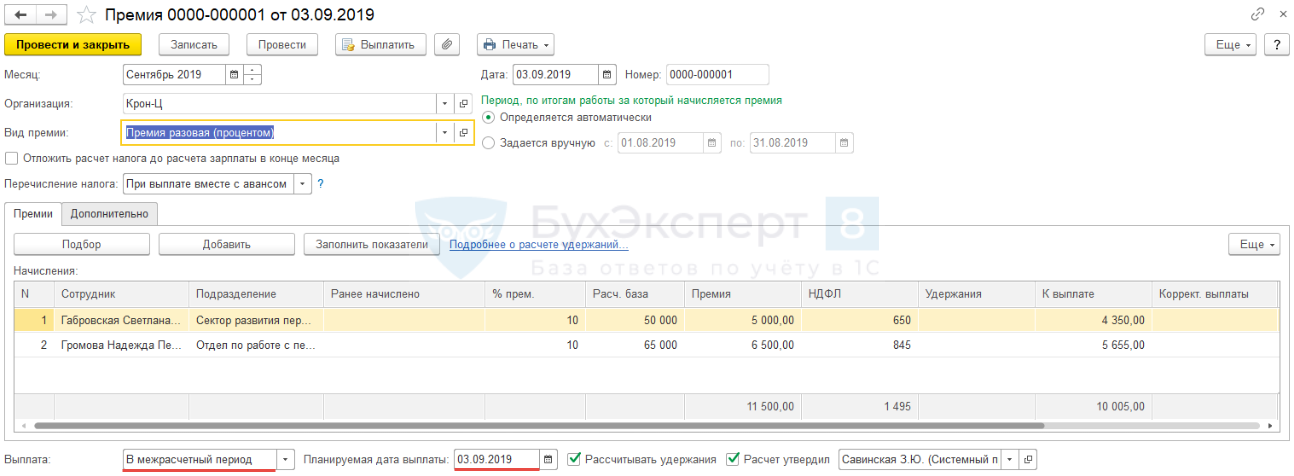

Пример 6. Удержание НДФЛ с «зарплатной» премии при выплате заработной платы

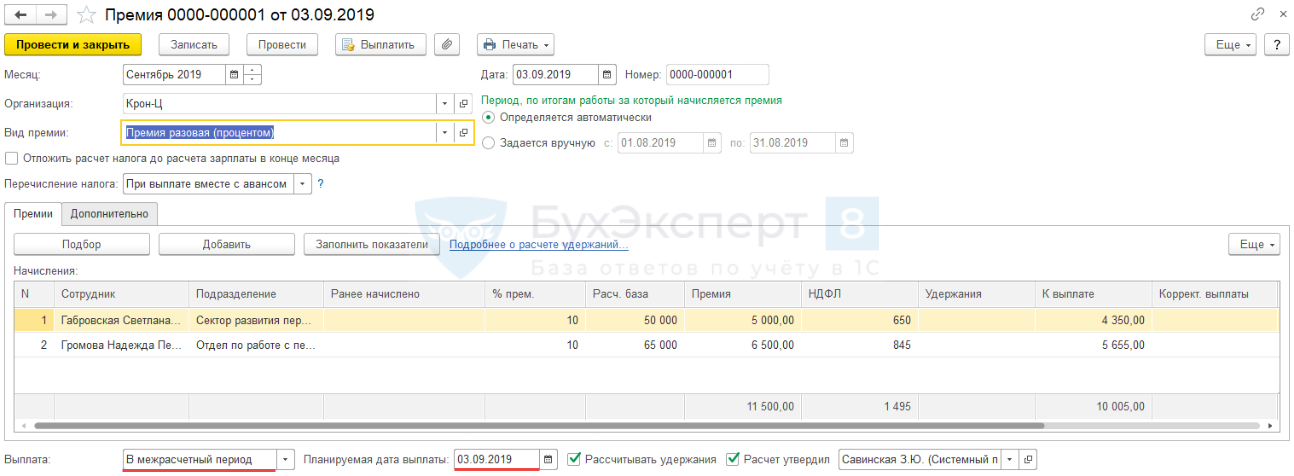

В документе Премия рассчитана Премия разовая (процентом), учитываемая как оплата труда:

Премия выплачивается в межрасчетный период – 03.09.2019 г.

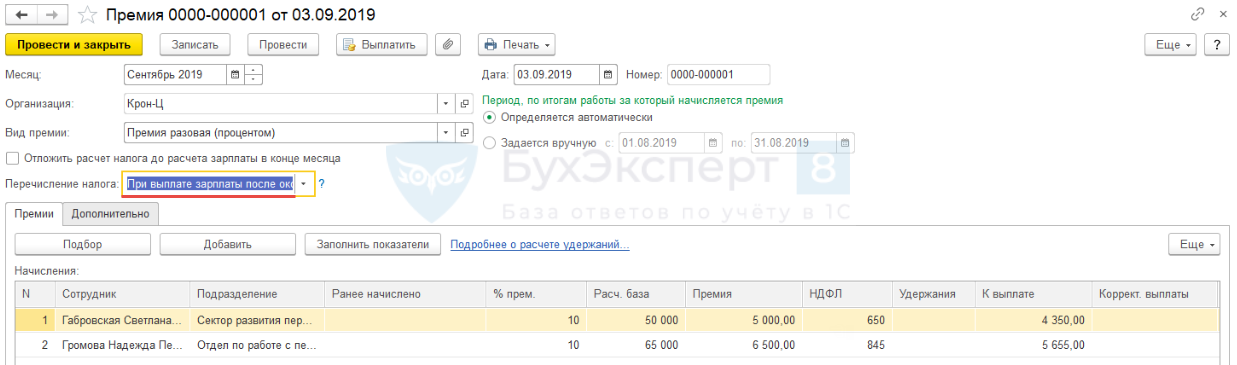

Необходимо НДФЛ с премии удержать при окончательном расчете с сотрудником при выплате зарплаты за месяц.

В этом случае в документе Премия в реквизите Перечисление налога необходимо выбрать значение При выплате зарплаты после окончательного расчета:

Сумма к выплате будет при этом уменьшена на сумму исчисленного НДФЛ, однако удержание НДФЛ произойдет только при выплате заработной платы сотруднику за месяц.

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 8 дней бесплатно

Добрый день. Скажите пожалуйста, хотим выплатить аванс 28 февраля и удержать НДФЛ, когда формируем ведомость на выплату, сумма к выплате встает за вычетом НДФЛ, а сумма НДФЛ встает как половина от исчисленной, в чем может быть причина? Спасибо.

Здравствуйте!

Вопрос рассматривается по ссылке.

Доброе утро. Спасибо за труд.

Доброе утро. Спасибо за труд.