Содержание

- Что проконтролировать по НДС

- Полнота и корректность ввода первички с НДС

- Расчеты с контрагентами

- Сверка данных учета НДС через 1С:Сверка

- Проверка ставки НДС по переходному периоду 2018-2018

- Перепроведение документов за период и установка даты запрета редактирования

- Выполнение Регламентных операций по НДС

- Анализ состояния налогового учета по НДС

- Экспресс-проверка Книги покупок и Книги продаж

- Формирование и проверка Декларации по НДС

- Проверка отчетов Книга покупок и Книга продаж

- Проверка данных БУ по НДС и подтверждение суммы налога к уплате в бюджет

- Полнота начисления (уплаты) санкций по НДС

Что проконтролировать по НДС

Что проконтролировать:

- полнота и корректность ввода первички с НДС,

- расчеты с контрагентами,

- проведение сверки данных учета НДС с покупателями и поставщиками – 1С:Сверка,

- проверка ставки НДС по переходному периоду 2018-2019,

- перепроведение документов за период,

- установка даты запрета изменения данных,

- выполнение Регламентных операций по НДС,

- Анализ состояния налогового учета по НДС,

- Экспресс-проверка Книги покупок и Книги продаж,

- формирование и проверка декларации по НДС,

- проверка отчетов Книга покупок и Книга продаж,

- проверка данных БУ по НДС и подтверждение суммы налога к уплате в бюджет,

- полнота начисления (уплаты) санкций по НДС.

Полнота и корректность ввода первички с НДС

Полнота и корректность ввода первички с НДС:

- Поступление на расчетный счет (в кассу) => верная ставка НДС, сформированы счета-фактуры на авансы полученные от покупателей:

- Банк и касса – Регистрация счетов-фактур – Счета-фактуры на аванс.

- Списание с расчетного счета => верная ставка НДС, зарегистрированы счета-фактуры на авансы выданные поставщикам:

- Списание с расчетного счета – Создать на основании – Счет-фактура полученный.

- Поступление (акты, накладные) => верная ставка НДС, зарегистрированы счета-фактуры полученные.

- Реализация (акты, накладные) => верная ставка НДС, выписаны счета-фактуры выданные:

- Журналы Поступление (акты, накладные) и Реализация (акты, накладные) – реестры документов и статус счетов-фактур (Проведен, Не проведен, Не требуется, Отсутствует) => отсортировать по статусу;

- Отчеты – Анализ учета – Наличие счетов-фактур.

Расчеты с контрагентами

Расчеты с контрагентами:

- Отчеты – Стандартные отчеты – Анализ субконто – Контрагенты (субконто Контрагенты, Договоры, Документы расчетов с контрагентами) => отсутствует развернутое сальдо по:

- Счетам учета (60, 62, 76),

- Договорам,

- Документам расчетов с контрагентами.

- Продажи (Покупки) – Расчеты с контрагентами – Акты сверки расчетов – Счета учета расчетов => отдельные акты по покупателям сч. 62, поставщикам сч. 60 и прочим расчетам сч. 76.

Сверка данных учета НДС через 1С:Сверка

Проведение сверки данных учета НДС с покупателями и поставщиками:

Узнать подробнее Что такое сервис 1С:Сверка и как с ним работать

Если контрагент задвоен в базе 1С, то будет сообщение «Обнаружена ошибка при загрузке реестров поставщиков».

Если контрагент задублирован (ИНН/КПП) в базе 1С, то будет сообщение «Обнаружена ошибка при загрузке реестров поставщиков».

Как исправить:

Получите понятные самоучители 2024 по 1С бесплатно:

- открыть письмо с файлом в электронной почте и сохранить его в новую папку;

- вкладка Загруженные – кнопка Еще (справа вверху) – Загрузить из файла – выбрать файл сохраненный ранее из электронной почты;

- нажать Загрузить реестр.

Идеальный вариант – проверка справочника Контрагенты на дубли и их удаление.

Проверка ставки НДС по переходному периоду 2018-2018

Проверка ставки НДС по переходному периоду 2018-2018:

- счет 19 – обороты и сальдо в разрезе ставок НДС => Универсальный отчет по регистру НДС предъявленный;

- счет 62.02 / 76.АВ – обороты и сальдо в разрезе ставок НДС => Анализ учета по НДС – Авансы полученные;

- счет 90.01.1 – обороты в разрезе ставок НДС => Оборотно-сальдовая ведомость по счету 90.01.1 в разрезе ставок НДС.

Перепроведение документов за период и установка даты запрета редактирования

Перепроведение документов за период:

- Операции – Сервис – Групповое перепроведение документов;

- Операции – Закрытие периода – Закрытие месяца – ссылка Перепроведение документов.

Установка даты запрета редактирования для всех кроме ответственного за НДС:

- Операции – Сервис – Дата запрета изменения данных.

Выполнение Регламентных операций по НДС

Выполнение Регламентных операций по НДС:

- Операции – Закрытие периода – Регламентные операции по НДС – Создать (как минимум, максимум по УП):

- Формирование записей книги покупок,

- Формирование записей книги продаж.

- Отчеты – НДС – Отчетность НДС (Помощник по НДС => проверит и подскажет, какие регламентные операции надо выполнить).

Анализ состояния налогового учета по НДС

Анализ состояния налогового учета по НДС:

- Отчеты – Анализ учета – Анализ учета по НДС:

- бежевый фон – НДС рассчитан,

- серый фон – НДС не рассчитан => потенциальная ошибка в расчете налога и требует проверки.

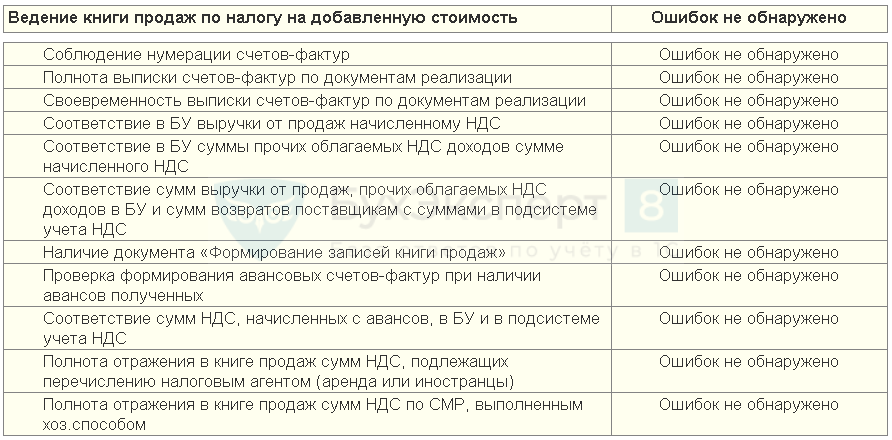

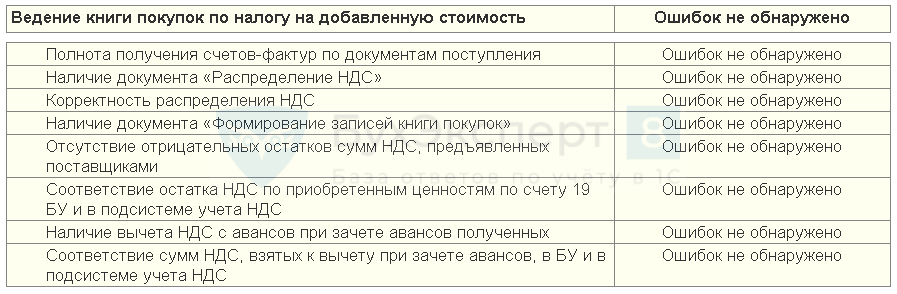

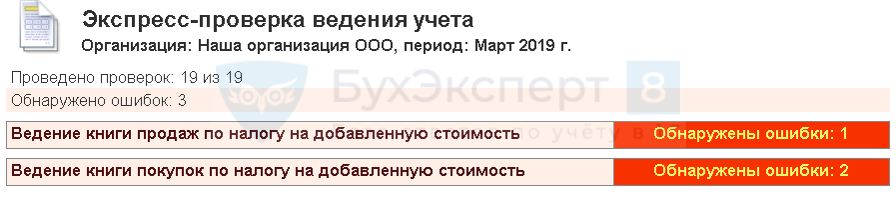

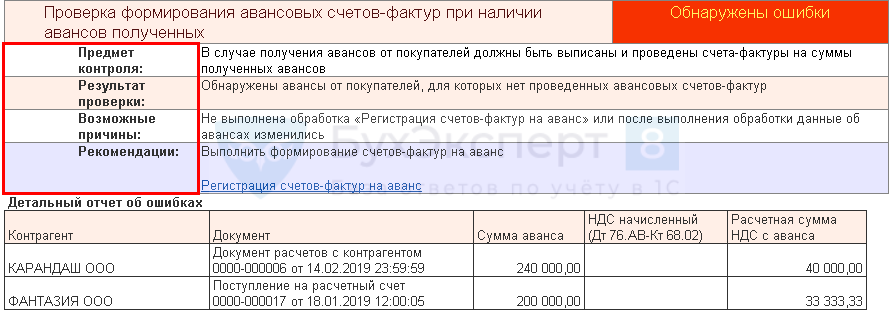

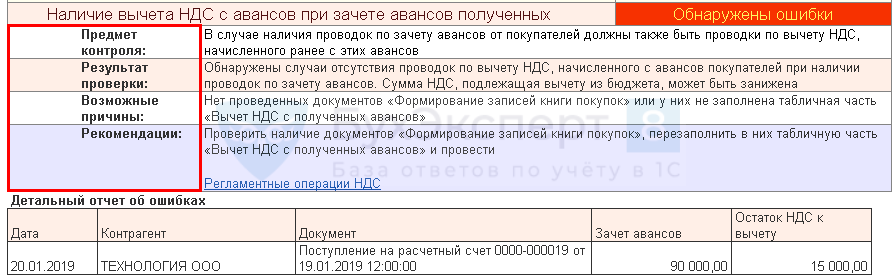

Экспресс-проверка Книги покупок и Книги продаж

Экспресс-проверка Книги покупок и Книги продаж:

- Отчеты – Анализ учета – Экспресс-проверка – Настройка:

- Ведение книги продаж по налогу на добавленную стоимость,

- Ведение книги покупок по налогу на добавленную стоимость.

Выводятся не только ошибки, но и предупреждения.

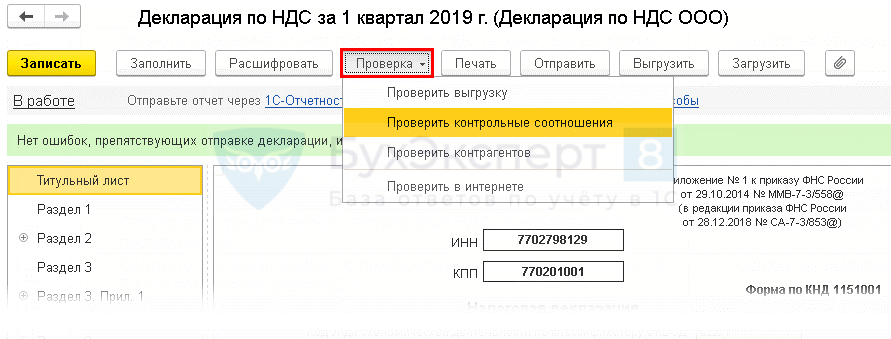

Формирование и проверка Декларации по НДС

Формирование и проверка декларации по НДС:

- Отчеты – 1С-отченость – Регламентированные отчеты – Создать – Декларация по НДС => Проверка:

- Проверить выгрузку,

- Проверить контрольные соотношения,

- Проверить контрагентов.

Проверка отчетов Книга покупок и Книга продаж

Проверка отчетов Книга покупок и Книга продаж:

- Отчеты – НДС – Книга покупок,

- Отчеты – НДС – Книга продаж.

Проконтролировать наличие оригиналов первичных документов, корректность КВО (код вида операции), полноту заполнения книг и т.д.

Проверка данных БУ по НДС и подтверждение суммы налога к уплате в бюджет

Проверка данных БУ по НДС и подтверждение суммы налога к уплате в бюджет:

- Отчеты – Стандартные отчеты – Оборотно-сальдовая ведомость по счету в разрезе Видов платежей в бюджет,

- Отчеты – Стандартные отчеты – Анализ счета с группировкой по субсчетам.

Проконтролировать, что сальдо по счету 68.02 (68.32, 68.42, 68.52) совпадет с суммой налога к уплате в декларации по НДС и обороты по счетам совпадают с Книгой покупок и Книгой продаж.

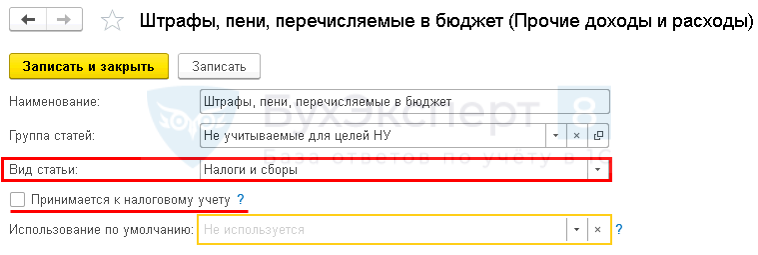

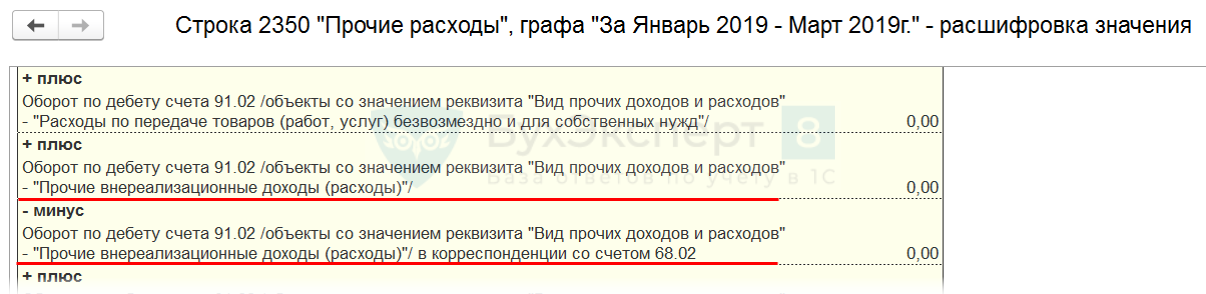

Полнота начисления (уплаты) санкций по НДС

Полнота начисления (уплаты) санкций по НДС:

- Операции – Бухгалтерский учет – Операции, введенные вручную – Создать – Операция – Дт 91.02 Кт 68.02.

- стр. 2340 Прочие доходы 91.01 – 91.02 НДС (- 5 000),

- стр. 2350 Прочие расходы 91.02 НДС (- 5 000).

Скачайте памятку:

См. также:

- Что такое сервис 1С:Сверка и как с ним работать

- Порядок представления журнала учета счетов-фактур

- Алгоритм проверки декларации по НДС

- Учет НДС в 1С 8.3: пошаговая инструкция

- Проверяйте декларацию по НДС за 1 квартал 2019 года по новым правилам!

- Акт на прошлогодние услуги составлен в 2019 году — какая ставка НДС?

- По отгрузкам 2018 года иногда можно попасть под 20%-ную ставку НДС

- Инвентаризация расчетов с контрагентами

- Как сделать акт сверки с контрагентом в 1С 8.3: пошаговая инструкция

- Коды видов операций по НДС

- Поиск и удаление дублей в 1С

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете