ИП на ОСНО получает авансы от покупателей, но реализация происходит в следующем году. Как в программе должны отражаться авансы в книге доходов и расходов?

Содержание

Нормативное регулирование

Вопрос об определении момента получения дохода ИП на ОСНО является проблемным:

- Минфин считает, что глава 23 НК РФ «Налог на доходы физических лиц» устанавливает дату фактического получения дохода для исчисления НДФЛ в момент поступления денежных средств в кассу или на счет ИП (пп. 1 п. 1 ст. 223 НК РФ, Письмо Минфина РФ от 30.06.2016 N 03-04-05/38420).

- Предприниматели считают такой подход несправедливым, т. к. не всегда возможно принять к вычету расходы одновременно с доходами (п. 1 ст. 221 НК РФ), и, получив убыток, ИП на ОСНО не может перенести его на будущее (п. 4 ст. 227 НК РФ). Некоторые суды поддерживают эту позицию, подтверждая право ИП признавать доходы и расходы в периоде начисления, т. к. иначе нарушается право предпринимателей на признание расходов (Решение ВАС РФ от 08.10.2010 N ВАС-9939/10).

В связи с этим есть две точки зрения на порядок включения в доходы по НДФЛ авансов ИП на ОСНО:

- в доход включаются все предоплаты в периоде поступления;

- поступления могут включаться в доходы в момент реализации.

Какого подхода придерживаться в этом вопросе, предприниматель решает самостоятельно. Однако во втором случае неизбежны споры с налоговой, а судебная практика по этому вопросу неоднозначна.

Учет в 1С

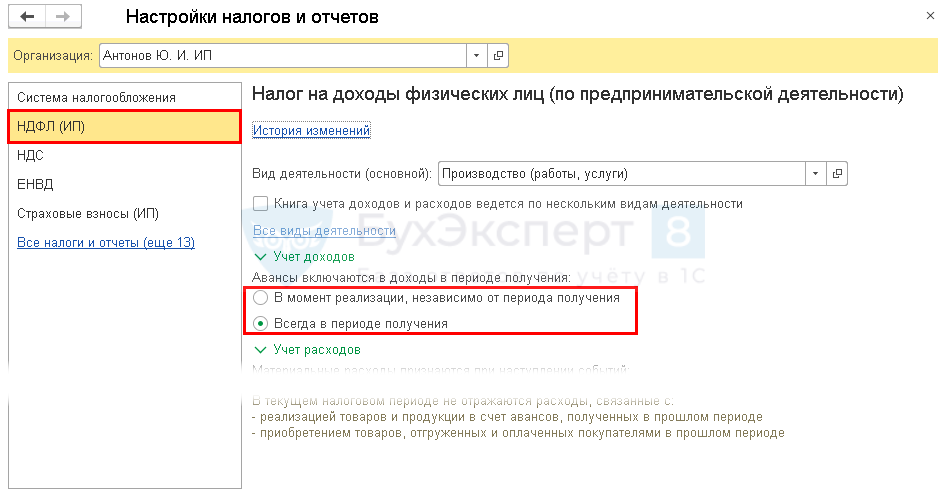

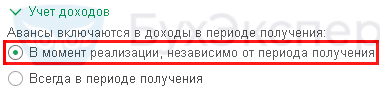

В 1С учет авансов ИП на ОСНО зависит от настроек программы: раздел Главное — Налоги и отчеты — вкладка НДФЛ (ИП).

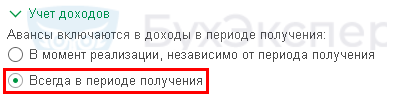

Установите переключатель в разделе Учет доходов:

- Авансы включаются в доходы в периоде получения:

- В момент реализации, независимо от периода получения — доход отражается в налоговом учете только при выполнении двух условий: денежные средства поступили и отгрузка совершена;

- Всегда в периоде получения — доход отражается в налоговом учете в периоде поступления денежных средств, независимо от момента отгрузки.

30 сентября ИП на ОСНО получил предоплату от покупателя за подрядные работы в размере 60 000 руб. (в т. ч. НДС 20%).

20 января следующего года подписан акт выполненных работ на сумму 120 000 руб. (в т. ч. НДС 20%).

Рассмотрим оба варианта отражения аванса по нашему примеру в программе.

Получите понятные самоучители 2024 по 1С бесплатно:

Всегда в периоде получения

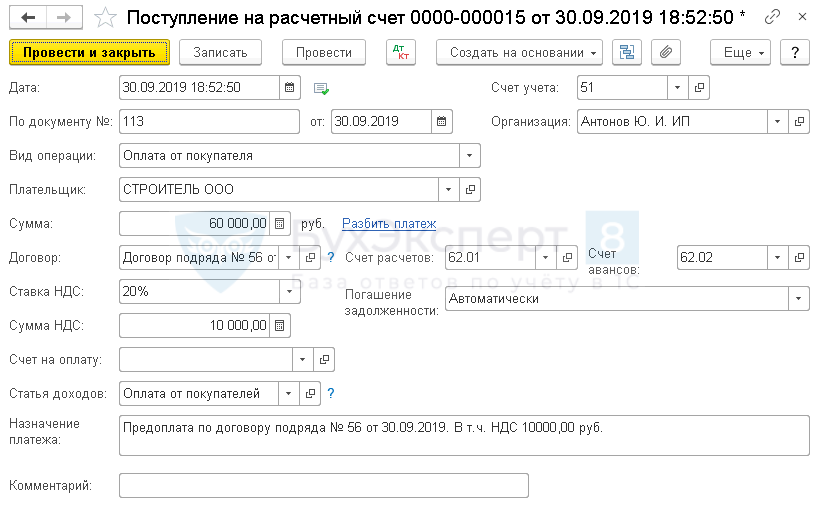

Шаг 1. Отразите поступление аванса документом Поступление на расчетный счет в разделе Банк и касса — Банк — Банковские выписки — кнопка Поступление.

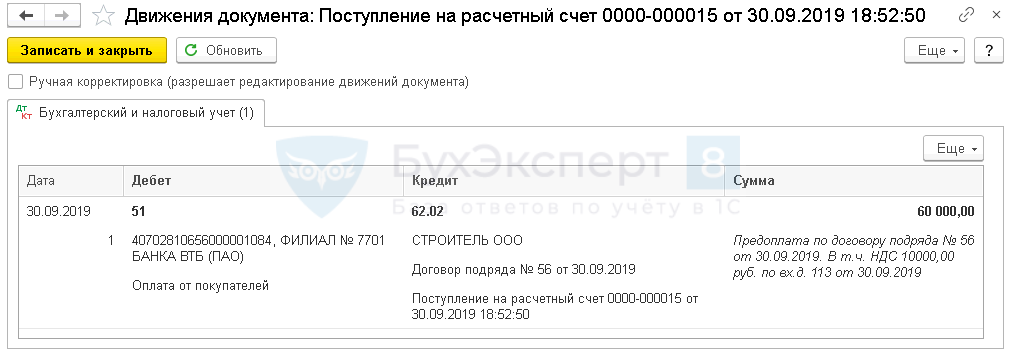

Проводки по документу

Документ формирует проводку:

- Дт 51 Кт 62.02 — поступление предоплаты от покупателя.

Шаг 2. По кнопке Создать на основании в документе Поступление на расчетный счет создайте авансовый счет-фактуру.

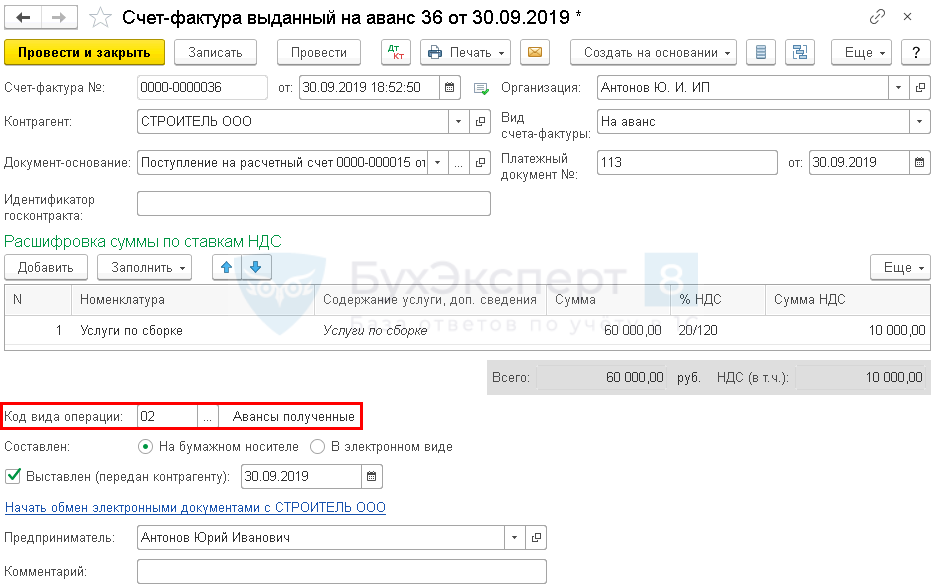

Данные счет-фактуры заполнятся автоматически на основании документа Поступление на расчетный счет.

Обратите внимание на заполнение полей:

- Счет-фактура № — номер счета-фактуры, выставленного покупателю. Устанавливается автоматически в хронологическом порядке.

- от — дата счета-фактуры, выставленного покупателю. По умолчанию указывается дата выдачи аванса, при необходимости можно изменить вручную.

- Платежный документ № и от — номер и дата платежного поручения покупателя. Заполняется автоматически по данным полей По документу № от документа-основания, при необходимости можно откорректировать или указать вручную.

В разделе Расшифровка суммы по ставкам НДС укажите:

- Номенклатура — наименование товаров (работ, услуг), выбирается из справочника Номенклатура.

Подробнее Порядок заполнения авансовых счетов-фактур - Содержание услуги, доп. сведения — заполняется вручную только в случае необходимости уточнения графы Номенклатура. Тогда данные из этой графы попадут в печатный бланк счета-фактуры.

- Сумма — сумма предоплаты.

- Код вида операции — 02 «Авансы полученные».

- Выставлен (передан контрагенту) — дата передачи авансового счета-фактуры покупателю.

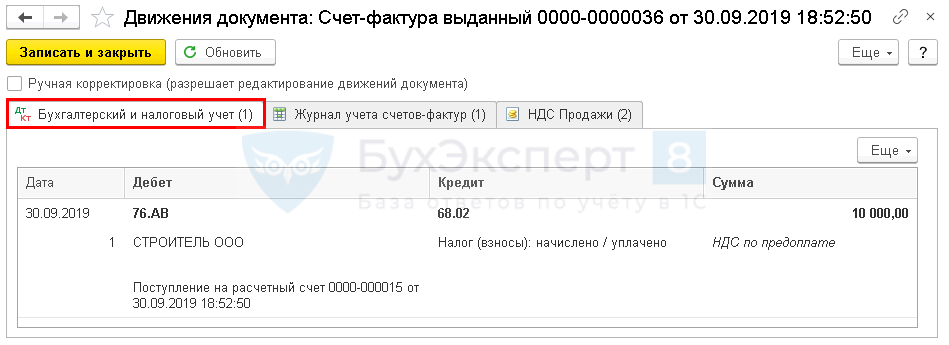

Проводки по документу

Документ формирует проводку:

- Дт 76.АВ Кт 68.02 — исчисление НДС с аванса, перечисленного покупателем.

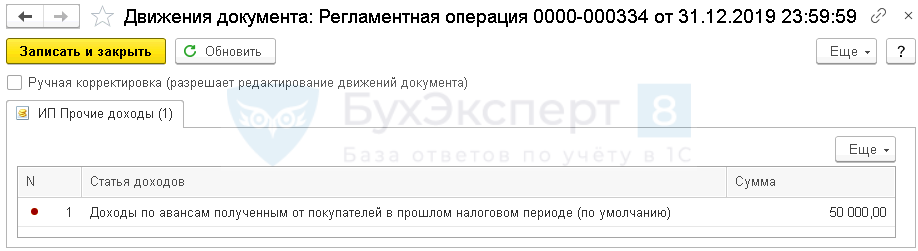

Шаг 3. Включение аванса в доход, если реализация до конца налогового периода не произошла, осуществляется регламентной операцией Включение авансов в прочие доходы для ИП в процедуре Закрытие месяца за декабрь: раздел Операции — Закрытие периода — Закрытие месяца.

Регламентная операция делает движение по регистру ИП Прочие доходы:

- регистрационную запись на сумму аванса без НДС.

Сумма предоплаты отражается в Книге учета доходов и расходов предпринимателя (Отчеты — Отчеты для ИП — Книга доходов и расходов ИП): ![]() PDF

PDF

- Таблица 6-1 (Налоговая база), стр. «Прочие доходы (в том числе стоимость имущества, полученного безвозмездно)».

В момент реализации, независимо от периода получения

При выборе этой настройки доход отражается в КУДиР предпринимателя при одновременном выполнении условий:

- оплата получена;

- реализация отражена.

Выполните Шаг 1 и Шаг 2 как в первом варианте. Никаких записей признания дохода предпринимателя при проведении процедуры Закрытие месяца по окончании налогового периода не будет.

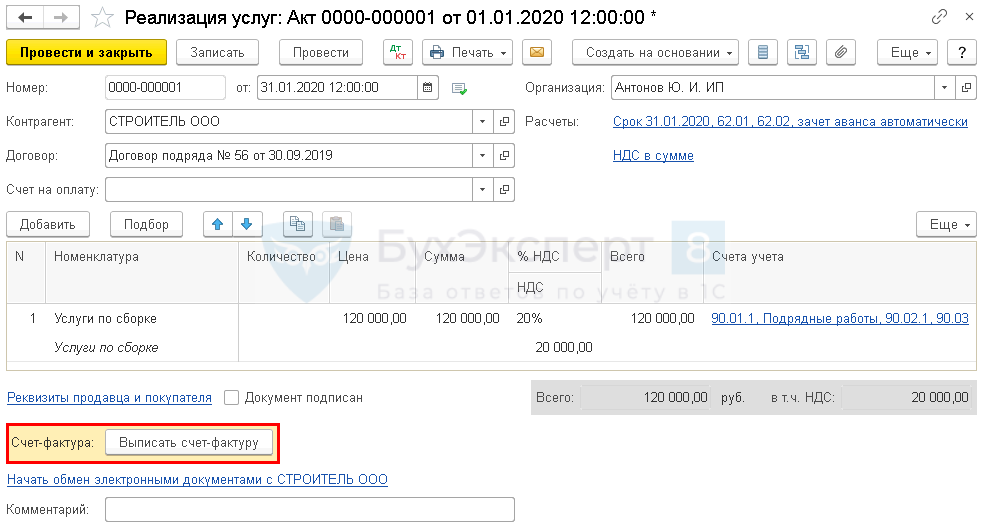

Шаг 3. Отразите реализацию документом Реализация (акт, накладная) вид операции Услуги (Акт) в разделе Продажи — Продажи — Реализация (акты, накладные).

В табличной части укажите:

- Номенклатура — наименование выполненных работ, выбирается из справочника Номенклатура;

- Счет доходов — 90.01.1 «Выручка по деятельности с основной системой налогообложения»;

- Счет расходов — 90.02.1 «Себестоимость продаж по деятельности с основной системой налогообложения»;

- Счет НДС — 90.03 «Налог на добавленную стоимость»;

- Номенклатурная группа — номенклатурная группа, относящаяся к выполненным работам, выбирается из справочника Номенклатурные группы.

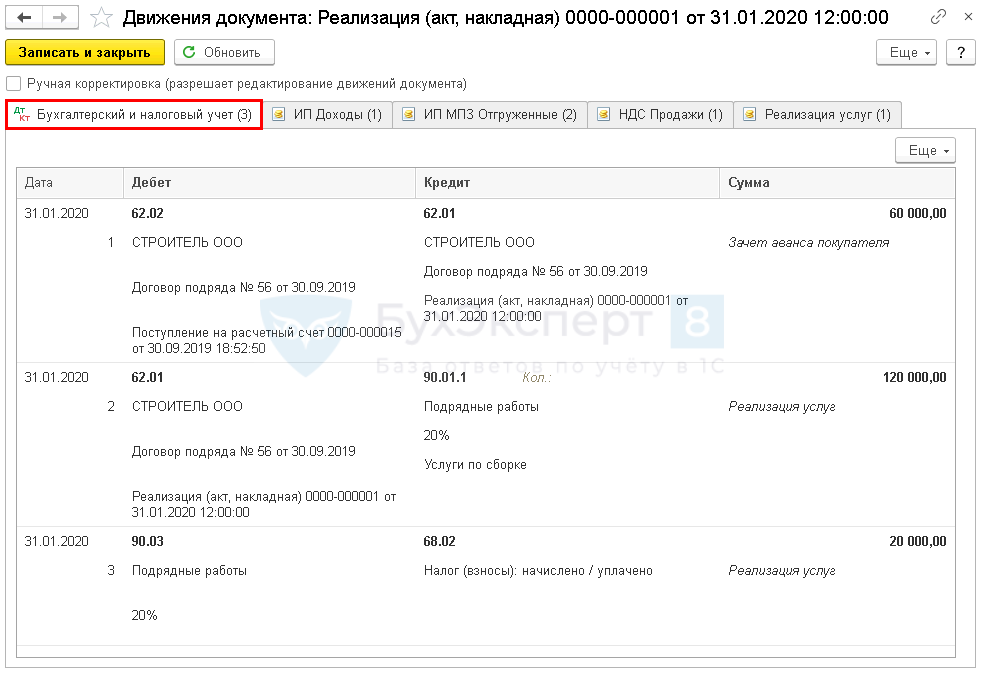

Проводки по документу

Документ формирует проводки:

- Дт 62.02 Кт 62.01 — зачтет аванса покупателя;

- Дт 62.01 Кт 90.01.1 — выручка от реализации работ;

- Дт 90.03 Кт 68.02 — начисление НДС.

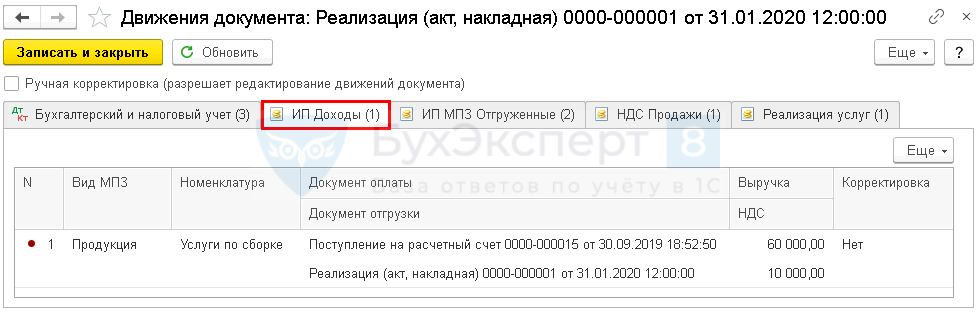

Документ формирует движения по регистру ИП Доходы:

- регистрационную запись по отражению доходов на сумму выручки, оплаченной покупателем.

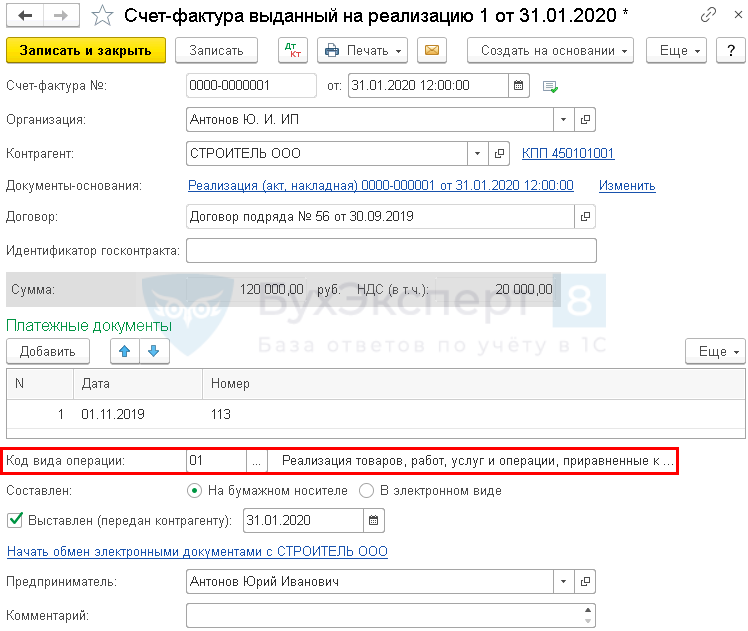

Выставите счет-фактуру покупателю по кнопке Выписать счет-фактуру внизу документа Реализация (акт, накладная).

Данные счета-фактуры автоматически заполняются на основании документа Реализация (акт, накладная):

- Код вида операции — 01 «Реализация товаров, работ, услуг и операции, приравненные к ней».

НДС, уплаченный с аванса, примите к вычету с помощью документа Формирование записей книги покупок (раздел Операции — Закрытие периода — Регламентные операции НДС).

См. также Принятие НДС к вычету при зачете авансов, полученных от покупателей

Сумма предоплаты, полученная в прошлом году, отражается в Книге доходов и расходов предпринимателя (Отчеты — Отчеты для ИП — Книга доходов и расходов ИП):

- Таблица № 1-6 (Учет доходов и расходов);

PDF

PDF - Таблица № 1-7 (Доходы и расходы от реализации);

PDF

PDF - Таблица № 6-1 (Налоговая база), стр. «Доход от реализации товаров, выполненных работ, оказанных услуг».

PDF

PDF

См. также:

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе Бухэксперт на 8 дней бесплатно

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете